研究:信托公司发展债券投资业务的主要路径分析

摘要 热点研究信托公司发展债券投资业务的主要路径分析目前,我国债券市场存量规模已超100万亿元,位列世界第二,并逐步成为国内外金融机构重要的资产配置领域。在非标转标的大趋势下,如何发展债券投资业务是信托公司共同面对的问题。信托公司可通过现金管理、“固收+”和组合投资、城投债联动投资等结合自身特点,积极探索

热点研究

目前,我国债券市场存量规模已超100万亿元,位列世界第二,并逐步成为国内外金融机构重要的资产配置领域。在非标转标的大趋势下,如何发展债券投资业务是信托公司共同面对的问题。信托公司可通过现金管理、“固收+”和组合投资、城投债联动投资等结合自身特点,积极探索可行的路径,并需补齐投研、信息和风控等方面的短板。

一、信托公司债券投资业务的发展现状

总的来看,信托公司债券投资业务虽然开展较早,但规模整体较小。部分信托公司虽积极开展相关业务,但主动管理能力仍然偏弱。

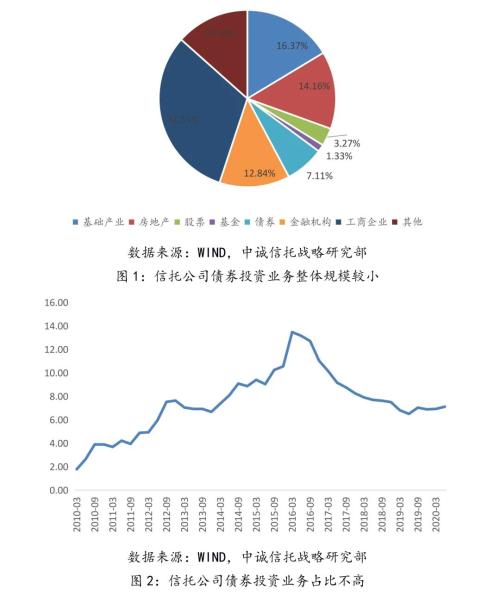

(一)信托公司债券投资业务整体规模较小

信托公司开展债券投资业务较早,但受到主客观条件的限制,一直以来规模较小,并非信托公司的主要业务。从信托业协会公布的数据来看,2010年以来,投向债券市场的资金信托整体占比平均为7.4%左右。2015年9月-2017年3月占比曾一度突破10%,但最高也仅为13.47%。截至2020年2季度,投向债券市场的资金信托余额为1.26万亿元,在资金信托余额各类占比中仅为7.11%。

(二)信托公司债券投资业务仍以受托服务为主

面对巨大的市场,部分信托公司积极开展债券投资类业务。例如,从2019年披露的年报数据来看,华润信托投资于证券市场的信托资金为3764.94亿元,在信托资金运用中占比达39.43%;外贸信托这一数据为2307.62亿元,占比为51.77%。不过从产品信息来看,大部分产品主要仍以受托服务为主,整体主动管理能力偏弱。也有部分公司发行了主动管理类的债券投资类信托,但和公募基金相比,整体规模仍然偏小。

(三)信托公司发展债券投资业务面临一定约束

信托公司债券投资业务发展缓慢,一方面是由于现有政策的约束。例如,债券投资信托不能通过逆回购提升杠杆水平,也难以获得和公募基金同等的税收优惠,大大降低了收益水平,严重影响了市场竞争能力;另一方面,信托行业虽经历了快速的发展,但在资本市场投资的方方面面投入和建设仍然十分不足,在大资管行业大发展的背景下,难以确立绝对的竞争优势。对于政策方面的桎梏,可以通过政策变革、设立私募二级子公司等方式予以解决,但投研建设却需要持续的人力和资金的投入。

二、信托公司发展债券投资的几种路径分析

从目前来看,发展现金管理类业务、“固收+”和组合投资业务以及城投债联动投资业务是较为理想的发展路径,在投研能力达到一定水平后,发展主动管理的债券投资业务才能水到渠成。

(一)路径一:现金管理类业务

现金管理类业务主要面向信托公司既有的客户群体,为其提供日常资金的流动性管理和购买信托产品空档期的流动性管理。投资的主要标的为剩余期限在397天以内(含397天)的债券等,主要对标货币基金和开放式银行理财产品,定位于高流动性和低风险,满足客户的日常流动性管理需求,将部分客户资金留在信托公司内闭环运转。

(二)路径二:“固收+”和组合投资业务

“固收+”和组合投资业务是以债券投资为基础构建的资产组合中,通过调整不同资产的配置比重,打造不同风险水平的产品,最终构建不同风险和收益的多元化产品体系,满足客户不同收益水平的需求,克服信托公司单纯债券投资收益上的劣势。从2020年的情况来看,“固收+”产品获得了投资者的广泛认可,截至三季度末, “固收+”新品发行数量已超过150只、募集规模逾2400亿元,远超去年同期。此外,信托公司还可通过投资“债券基金+其他资产”或“债券+基金”等组合投资的方式,提升信托债券投资收益水平。

(三)路径三:城投债联动投资业务

城投债联动投资业务属于信托公司政信业务的转型和升级。在非标融资类业务遭遇严监管的行业背景下,信托公司的政信业务也面临转型压力。对于实力较强的城投公司,信托公司可使用固有资金及信托资金直接在一级市场或二级市场进行投资;对于实力一般的城投公司,信托公司可通过非金融企业债券承销资质帮助其发行资产抵押债券,并以信托计划在一级市场直接认购,改变已有以贷款为主单一的业务模式。此外,还可利用资产证券化等功能盘活存量城投资产等。

(四)路径四:信用债投资业务

信用债投资业务是信托公司发展债券投资的必然路径,投研能力将决定信用债主动投资业务竞争能力。在投研能力不足的情况下,信托公司可通过在发行信托产品后,聘请专业投顾或将信托产品投资于市场中的一只或几只债券类产品中,发挥财富端的能力。随着业务水平的不断进步,构建主动管理能力,发展主动管理型信用债投资业务是信托公司做强该类业务的必然要求。

三、信托公司发展债券投资业务需补齐短板

债券投资业务对投研体系、风控体系和信息化体系要求较高,是决定投资收益、产品规模的重要基础,信托公司在这几个方面存在明显的短板。未来,三个体系的建设水平将决定信托公司债券投资业务竞争能力,是必须补齐的短板。

(一)补短板一:投研体系建设

从投资策略上,债券投资需要自上而下的进行资产配置。对整体宏观经济形势的把握和研判是投资的前提条件;同时,债券投资也需要自下而上的进行资产选择,对个券的研判将最终决定风险和收益的平衡。无论是自上而下还是自下而上,持续的增加研究投入,打造完整的研究体系,是信托公司持续提升主动管理能力的关键,也是发展债券投资业务的重中之重。

(二)补短板二:风控体系建设

融资类业务的风控重点主要是对交易对手、交易结构、抵质押物品等方面的审查,债券投资业务风控审查除了考虑发债主体、期限、增信等微观情况外,还需考察行业状况、宏观经济和利率走势等中观和宏观因素,需要构建一套有别于融资业务独立的、完整的风控体系。由于债券交易的时效性,审查效率要求也较高。而内部评级制度的建立则耗时耗力,需要较为长期的投入。

(三)补短板三:信息化体系建设

债券投资信息化体系包括投资、运营和财富等几个方面。在投资和运营方面,虽然标准化投资对信息披露要求远高于非标资产,但既有的信息化工具已经较为成熟,是较为容易解决的问题。而在财富方面,提升客户申购、赎回的便利程度将有助于提升客户体验,提高客户粘性。目前,各家公司均加大手机APP等财富端软件建设的力度,信息化水平的提升难度相对较低,仅是时间和投入问题。