债市连跌两周,创去年12月来新低,超跌或是做多机会

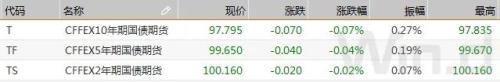

摘要 8月28日,债市整体情绪依然较弱,现券期货震荡走弱,国债期货低开后弱势震荡小幅收跌,三大主力合约均续创2019年12月以来新低,10年期主力合约领跌0.07%。机构认为超跌或是做多机会。

8月28日,债市整体情绪依然较弱,现券期货震荡走弱,国债期货低开后弱势震荡小幅收跌,三大主力合约均续创2019年12月以来新低,10年期主力合约领跌0.07%。全周来看,10年期主力合约本周跌0.64%,5年期主力合约周跌0.43%,2年期主力合约周跌0.39%,均连跌两周。交易员表示,新债大量供给下,央行公开市场连续净回笼资金打击人气,且随着10年期国债和国开债先后升破关键心理关口,叠加基本面数据偏暖,债市整体情绪依然较弱。

股市方面,两市股指全天强势运行,午后券商、保险等拉涨继续推高指数。上证指数报3403.81点,涨1.60%;深证成指报13851.32点,涨2.34%。北向资金全天净买入64.43亿元,创一个月新高。北京一位基金交易员称,目前已经无法判断10年期国债收益率能否在3.1%前止步,得看看股票能不能有所突破。

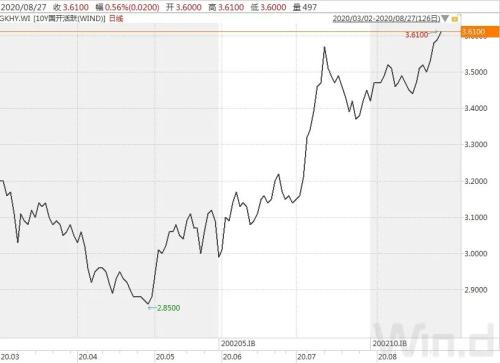

银行间现券收益率盘初小幅上行,盘中一度攀升3-4bp,尾盘收益率再度回落,全天来看主要利率债收益率上行1-2bp。10年期国开活跃券200210收益率上行1.01bp报3.62%,全周上行逾12bp;10年期国债活跃券200006收益率上行0.76bp报3.0650%,全周上行逾8bp。上海一位交易员称,在没有明显利空情况下,资金面缓和也未能挽救现券期货,显示市场信心严重不足,这种弱势料一时难改。

江海证券屈庆认为,近期资金分层以及对资金面的担忧成为市场主要影响因素。短期来看,3-5年利率上行较快,在没有新增利空的情况下,利率上行较快后存在一定的交易机会,但仍需关注央行操作对流动性传导的影响;而长端利率可能受到情绪干扰(鲍威尔讲话、股市等),波动或较大,建议观望为主。

银行间市场短期资金供给充裕,隔夜回购加权利率续跌10bp至1.34%附近,而七天期则稳中小涨报在2.22%附近,导致二者利差扩大至约87个bp,为两个月来高点。交易员称,在央行明确公开市场逆回购利率的重要意义后,二级市场七天期回购多围绕在2.2%附近;下周一是月末最后一天,利率基本没有再降空间,至于反弹幅度,则要看届时央行投放情况而定。

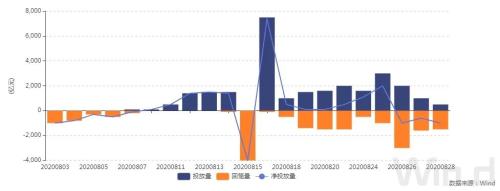

Wind数据显示,本周央行公开市场全口径净投放500亿元。下周(8月29日至9月4日),央行公开市场将有7500亿元逆回购到期,其中周一至周五分别到期1000亿元、2500亿元、2000亿元、1000亿元和1000亿元,无正回购、央票等到期。

展望后市,中信固收称,9月资金面料将边际宽松,超跌即是做多机会。首先,政府财政在9月大概率是大额释放流动性的。其次,公开市场到期压力不大。再次,从央行领导近期的讲话上看,维持流动性合理充裕的思路也不会变。9月资金面有望随着财政资金的不断释放而边际放松,预计DR001会在1.8%-2%之间运行,DR007会在2%-2.2%之间。对于债券市场而言,因担心资金面压力持续调整过后,利率债已积攒了一定的安全垫,短期内可以关注流动性偏紧的预期证伪后超跌反弹的机会,维持10年国债到期收益率中性区间2.8%~3.0%的判断。

粤开证券李奇霖称,现在所看到的货币市场利率中枢上抬和由此引发的市场调整,实际都是由结构性存款及其他违规高息存款被压缩,银行表内出现存款荒,缺稳定中长期负债而被迫调整资产负债结构所致。考虑到现在经济整体处于复苏节奏中,央行担忧低利率环境可能引发结构性扭曲和各类风险,再宽松概率较小,在当前强监管压力下,银行将继续陷入存款荒、在货币市场争夺中长期负债的竞争泥潭中。

债市要闻

1、发改委已反馈八批专项债项目清单,将按月开展发行使用情况调度

近期国家发改委已下发通知,要求地方通过国家建设重大项目库按月开展地方政府专项债项目发行使用情况调度。调度内容包括项目实际开工时间、实际竣工时间,资金到位、完成和支付情况,形象进度等信息。发改委将根据各地调度情况和填报质量,视情况予以通报,激励先进、鞭策后进。

2、12家房企参与央行住建座谈会,要求9月底前提交降负债方案

12家房企参与央行住建座谈会,要求9月底前提交降负债方案,包括一年内如何降档、三年内如何全面完成符合“三条红线”的调整。若未达标,监管层将要求金融机构对相应房企的全口径债务进行限制。

资金市场

公开市场操作:

央行以利率招标方式开展了500亿元7天期逆回购操作,中标利率2.20%;当日有1500亿元逆回购到期,当日净回笼1000亿元。Wind数据显示,本周央行公开市场有6100亿元逆回购和1500亿元MLF到期,累计进行8100亿元逆回购操作,因此本周央行公开市场全口径净投放500亿元。

Wind数据显示,下周(8月29日至9月4日),央行公开市场将有7500亿元逆回购到期,其中周一至周五分别到期1000亿元、2500亿元、2000亿元、1000亿元和1000亿元,无正回购、央票等到期。

资金面(CP):

银行间市场短期资金供给充裕,隔夜回购加权利率续跌10bp至1.34%附近,而七天期则稳中小涨报在2.22%附近,导致二者利差扩大至约87个bp,为两个月来高点。交易员称,下周一是月末最后一天,利率基本没有再降空间,至于反弹幅度,则要看届时央行投放情况而定。

利率债市场

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

T2012日内走势(TF):

信用债市场

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

同业存单

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

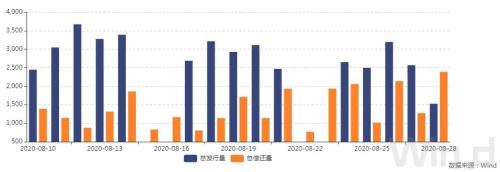

债券发行

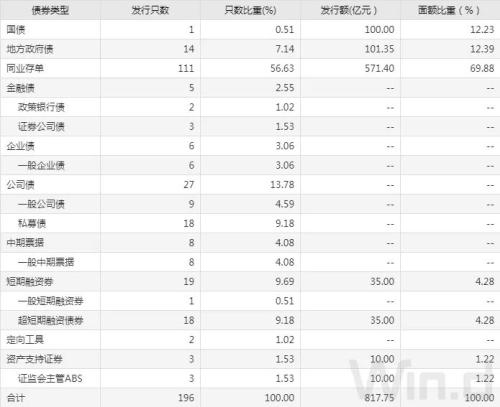

8月28日,债券市场共发行196只债券,总发行量1526.65亿元,204只债券到期,26只债券提前兑付,3只债券回售,3只债券赎回,总偿还量2389.62亿元,当日净融资额为-862.97亿元。

从发债类型看,8月28日,债券市场共发行国债1只,地方政府债14只,同业存单111只,金融债5只,企业债6只,公司债27只,中期票据8只,短期融资券19只,定向工具2只,资产支持证券3只。

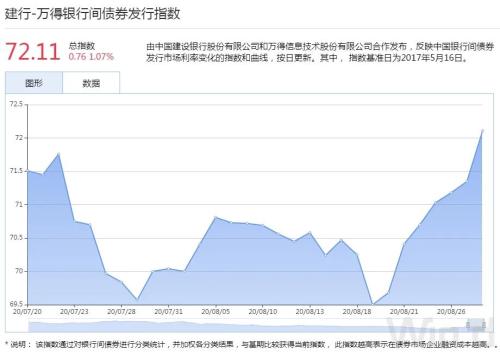

建行-万得银行间债券发行指数(CCBM):

招标情况

1.财政部91天期贴现国债加权中标收益率2.1793%,边际中标收益率2.2101%,全场倍数3.64,边际倍数1.19。

2.进出口行1年、2年期固息增发债中标收益率分别为2.7179%、3.1857%,投标倍数分别为3.76、3.53。

全国银行间债券市场交易结算日报

8月28日,全国银行间债券市场结算总量为37693.63亿元,较上日下降8.18%,交易结算总笔数为16089笔。其中,质押式回购30123.88亿元,买断式回购227.93亿元,现券交易6971.33亿元,债券借贷370.50亿元。银行间债券市场回购利率整体上行,其中,7天回购利率上行2.8bp至2.423%,14天回购利率上行37.0bp至2.531%。

债券重大事件