景兴转债投资价值分析:包装原纸产品覆盖江浙沪

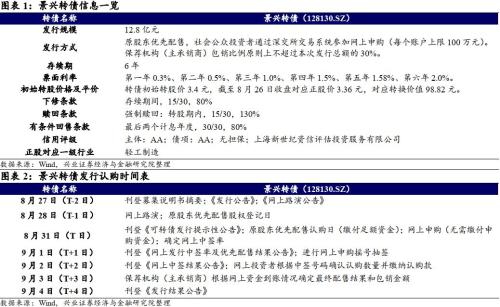

摘要 景兴转债(发行规模12.80亿元,评级AA)的下修、回售条款相对严格,债底保护尚可,预计目前平价下其上市首日获得的转股溢价率在11%-15%区间内,价格为110-114元。

报告正文

投资要点

景兴转债(发行规模12.80亿元,评级AA)的下修、回售条款相对严格,债底保护尚可,预计目前平价下其上市首日获得的转股溢价率在11%-15%区间内,价格为110-114元。在配售30%的假设下景兴转债留给市场规模为8.96亿元,测算中签率约0.01%。打新参与没有异议。随着宏观经济回暖低估值的包装纸行业基本面出现改善,但短期内资金关注度不高。在山鹰转债、鹰19转债存续的情况下,景兴转债如果定位偏低,则可能是一个低风险偏好账户布局的机会。

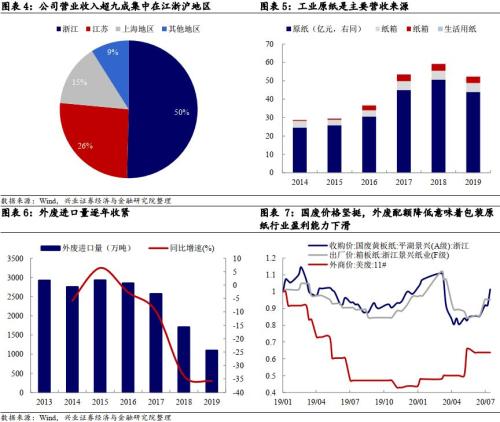

景兴纸业(002067,诊股)核心产品为牛皮箱板纸、白面牛卡纸、高强度瓦楞原纸、纱管纸、生活用纸、纸箱,2019年公司原纸产量为138.54万吨,并生成13126.3万平方纸箱及纸板,83.93万箱生活用纸和5.17万吨生活用纸原纸,当年原纸产品贡献了83.65%的营业收入和81.74%的毛利。公司产品主要覆盖江浙沪地区,浙江/江苏/上海区域分别贡献营收50.40%/26.08%/14.56%。相比于转债上市的山鹰纸业(600567,诊股)(2019年原纸产量473.59万吨,瓦楞箱板及纸箱产量12.59亿平方米),景兴纸业规模较小,产品毛利率略低。2019年包装纸企遇到了外废配合收紧导致原材料结构上涨、下游需求不振的双重压力,公司毛利率整体下滑。为应对这一情况,公司向上游延伸打通全产业链条,借助马来西亚废纸浆板项目通过海外渠道解决进口原料困境。

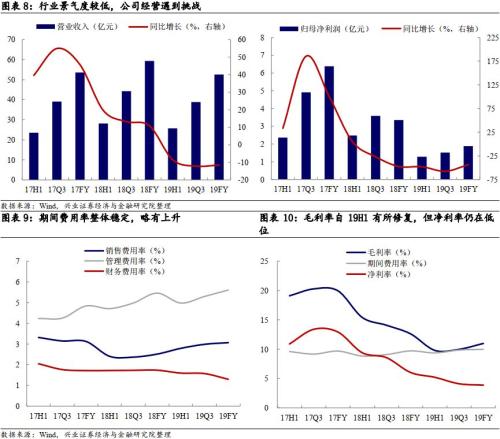

2019年全年景兴纸业实现营业收入/归母净利润52.51/1.89亿元,同比下降11.57%/ 43.73%,其中盈利降幅相较于19H1略有收窄,这得益于2019H1以来随着经济回暖产品毛利率提升。2019年公司工业原纸产量/销量同比增长3.75%/4.49%,毛利率相比2018年下降2.55个百分点,整体净利率下滑2.15个百分点至3.87%。不过需要看到当期公司应收票据与账款规模降低约39%至12.57亿元,相对应的,经营活动现金流量净额上升约16%至12.61亿元。2020Q1公司实现营业收入/归母净利润8.64/0.43亿元,同比下降33.54%/ 41.80%。受疫情影响下游需求继续疲软成品纸及废纸价格均回落至历史底部,公司营收明显下滑,不过毛利率改善至13.30%,相比2019年全年走高2.32个百分点。

风险提示:原材料价格及政策波动,下游需求不及预期。

报告正文

8月26日晚间,景兴纸业发布公告将于2020年8月31日在网上发行12.8亿元可转债,本次募集资金(扣除发行费用)将全部用于马来西亚年产 80 万吨废纸浆板项目(拟投入募集资金12.8亿元)。

1

景兴转债打新分析与投资建议

下修、回售条款较为严格,债底保护尚可

景兴转债的下修和有条件回售条款较为严格,分别为“15/30,80%”、“30/30,80%”。按照中债(2020年8月26日)6年期AA企业债估值4.63%计算,到期按110元赎回,其纯债价值约为88.17元,面值对应的YTM为2.41%,债底保护尚可。若所有转债按照转股价3.4元进行转股,则对总股本(流通盘数量占比为87.61%)的摊薄幅度为33.88%。

静态看,预计首日上市价格为115-119元

截至8月26日收盘景兴转债对应平价98.82元。公司包装原纸产品主要覆盖江浙沪地区,但由于上半年行业景气度偏低,其业绩滑落较多。景兴转债定位理应低于A股包装纸龙头鹰19转债(评级AA+,余额18.60亿元,平价96.06元对应转债价格115.46元)。

静态看,预计目前平价下景兴转债上市首日获得的转股溢价率在11%-15%区间内,价格为110-114元。

预计中签率0.01%,积极参与

根据最新数据景兴纸业的大股东为朱在龙,其持有股权16.04%,前十大股东合计持股19.75%。目前暂无公告披露股东配售亿元,考虑到公司股权比较分散,在配售30%的假设下景兴转债留给市场规模为8.96亿元。

景兴转债仅设置网上发行。近期发行的高评级品种嘉泽转债(AA,规模13亿元)、景20转债(AA,规模17.80亿元)网上申购约862/852万户。假定景兴转债网上申购850万户,按照打满计算中签率在0.01%左右。

打新参与没有异议。随着宏观经济回暖低估值的包装纸行业基本面出现改善,但短期内资金关注度不高。在山鹰转债、鹰19转债存续的情况下,景兴转债如果定位偏低,则可能是一个低风险偏好账户布局的机会。

2

景兴纸业基本面分析

包装原纸产品覆盖江浙沪地区

景兴纸业始建于1984年,前身为浙江省平湖市第二造纸厂,1996年改制设立为浙江景兴纸业集团有限公司,其核心产品为牛皮箱板纸、白面牛卡纸、高强度瓦楞原纸、纱管纸、生活用纸、纸箱,2019年公司原纸产量为138.54万吨,并生成13126.3万平方纸箱及纸板,83.93万箱生活用纸和5.17万吨生活用纸原纸,当年原纸产品贡献了83.65%的营业收入和81.74%的毛利。公司产品主要覆盖江浙沪地区,浙江/江苏/上海区域分别贡献营收50.40%/26.08%/14.56%。相比于转债上市的山鹰纸业(2019年原纸产量473.59万吨,瓦楞箱板及纸箱产量12.59亿平方米),景兴纸业规模较小,产品毛利率略低。

2019年包装纸企遇到了外废配合收紧导致原材料结构上涨、下游需求不振的双重压力,公司毛利率整体下滑。不过值得注意的是,2019年公司成功推出品萱Baby Young母婴系列面巾纸,不断建立和强化自有品牌“品萱”生活用纸的品牌形象,销售卷卫、软抽、手帕纸、商用大盘纸、擦手纸等终端产品83.06万箱,同比增加39.64%。生活用纸业务全年营业收入3.5亿元,营业收入同比下降7.21%,不过毛利率显著提升6.05个百分点至11.72%。

为应对外废配合收窄(截至7月6日2020年我国进口废纸额度总批准量为568.87万吨,同比下降46.13%。2017/18/19年分别同比下滑28.3%、34.5%、40.7%),公司向上游延伸打通全产业链条,借助马来西亚废纸浆板项目通过海外渠道解决进口原料困境。景兴马来公司计划新建年产140万吨浆纸项目(废纸浆板80万吨、,包装原纸60万吨),其中80万吨废纸浆计划全部采用美废制浆,以加大高端产品产量。

行业景气度有限,公司业绩承压

2019H1景兴纸业实现营业收入/归母净利润25.72/1.29亿元,同比下降8.53%/ 47.98%。受到中美贸易战及国内社会零售总额增速放缓影响,造纸行业下游需求较弱,产品价格下降明显,核心产品工业原纸营业收入同比下滑10.04%。而在进口废纸规模大幅减少的情况下国废价格比较坚定,公司盈利空间被明显压缩,工业原纸毛利率下降6.93个百分点,公司综合毛利率下降5.63个百分点。当期公司期间费用率也有小幅升高,不过计提对联营企业投资收益3595万元(2018H1仅930万元)对冲了主营业务盈利能力下滑。

2019年全年公司实现营业收入/归母净利润52.51/1.89亿元,同比下降11.57%/ 43.73%,其中盈利降幅相较于19H1略有收窄,这得益于2019H1以来随着经济回暖产品毛利率提升。2019年公司工业原纸产量/销量同比增长3.75%/4.49%,营收下滑13.17%,毛利率相比2018年下降2.55个百分点。当期公司期间费用率小幅上升0.26个百分点至9.97%,净利率下滑2.15个百分点至3.87%。不过需要看到当期公司应收票据与账款规模降低约39%至12.57亿元,相对应的,经营活动现金流量净额上升约16%至12.61亿元。

2020Q1公司实现营业收入/归母净利润8.64/0.43亿元,同比下降33.54%/41.80%。受疫情影响下游需求继续疲软成品纸及废纸价格均回落至历史底部,公司营收明显下滑,不过毛利率改善至13.30%,相比2019年全年走高2.32个百分点。

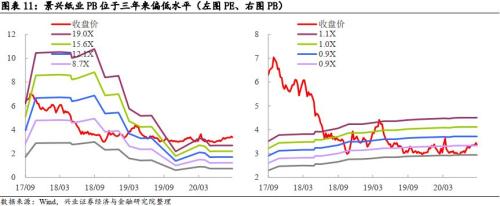

正股PB位于三年来偏低水平

截至8月26日收盘景兴纸业PE(TTM)23.7倍,PB(LF)0.86倍,对比A股行业龙头山鹰纸业(PB1.06倍)估值较低,纵向看公司PB处于三年来偏低水平。目前公司股价不受解禁股压力,持股16.04%的大股东质押其约47%股份。

风险提示:原材料价格及政策波动,下游需求不及预期。