创业板涨跌幅20%,你准备好了吗?

摘要 今天,第一批创业板注册制新股就将上市,同时,存量创业板公司的交易规则也将改变。周一开盘后市场会发生什么样的变化,投资者充满了好奇。创业板注册制改革无疑会给市场带来巨大影响,如何应对新的变化?投资策略要作调整吗?新股会不会破发?创业板存量公司会受什么影响?

今天,第一批创业板注册制新股就将上市,同时,存量创业板公司的交易规则也将改变。周一开盘后市场会发生什么样的变化,投资者充满了好奇。

创业板注册制改革无疑会给市场带来巨大影响,如何应对新的变化?投资策略要作调整吗?新股会不会破发?创业板存量公司会受什么影响?

市场波动会加剧吗?

安信证券策略团队表示,周一首批公司集中上市对市场流动性不会造成明显影响:创业板注册制首批18家公司融资总额200.64亿元,按科创板首日涨幅假设交易均价达发行价的140%,则预计首日成交额为346.5亿元,约占目前两市总成交额的3.87%,因此对流动性影响不大。

对市场最关注的创业板股票涨跌幅限制放宽,通过对比科创50指数和创业板50指数,国盛证券策略团队表示,二者振幅大致相当,因此预计涨跌幅放宽也很难导致创业板波动率出现明显的提升,且有望小幅提升创业板股票交易流动性,但不太会带来系统性的变化。总的来看,创业板注册制全面落地、创业板涨跌幅限制放宽后,短期或有情绪扰动,但中长期影响不大。

有市场人士表示,A股历史上曾有过三次经典交易机制的变化,均引发了市场的大幅波动。对此,招商证券认为,本次创业板改革,对市场的影响相对前三次是局部且可控的,原因是:

科创板已有试行20%涨跌停板在先;本次改革仅限于创业板,其他板块交易机制不变;本次改革时,估值水平是结构性高估,主板和大盘指数估值相对适中甚至部分板块还处在历史低位,继续杀跌的空间有限;2015至2016年后应对市场异常波动,监管层有了较为迅速和成熟的应对机制;当前居民资金仍在持续入市,场外等待入市的资金仍较多。

打板策略会否失灵?

众多交易规则变化中,不容忽视的一条便是创业板个股涨跌幅限制从10%变成了20%,这种变化对A股原有的生态将产生一定影响。

机构认为,伴随着创业板注册制的实施,创业板个股涨停概率将变低,传统的打板策略或将“失效”。

华创证券金工团队表示,新规则实行后,创业板股票每天最多可下跌20%,而股票的振幅则变成40%,如果在涨停板买入遭遇后个股大幅回调时,将会蒙受较大损失。因此,有些投资者习惯运用的“涨停战法”,也将存在更大的风险。

另外,涨跌幅放宽至20%,先前A股适用的操作环境就会失效,也就是说,需要更多资金才能制造个股的涨停,且由于20%的涨停收益较大,更多持股者会选择兑现落袋为安,这样就加大了封涨停的难度。

打新还是无风险收益吗?

创业板涨跌幅规则修改后,打新也将受到影响。

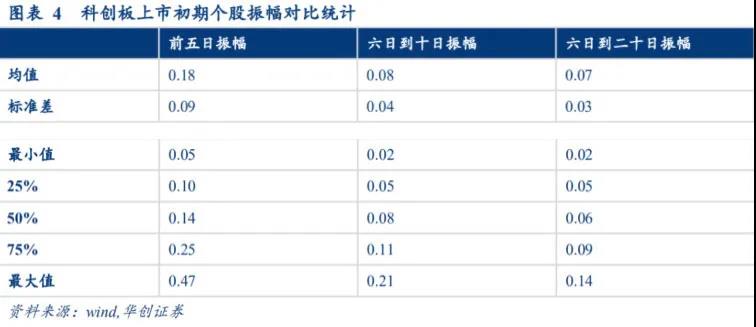

华创证券统计了科创板个股上市以来的平均振幅:科创板新股上市后,第6日到10日振幅、第6日到20日振幅明显小于上市后前5日振幅。

在新股大量供给的情况下,打新可能不再是无风险收益,在科创板已上市的企业中,已有多家企业出现过“破发”的情况。

华创证券表示,创业板新股前5个交易日不设价格涨跌幅限制,意味着在上市后一周内,该股票的上市定价是否合理可以得到检验,如果该股票估值过高,市场可以随时修正。同时,新股上市破发的几率增加,炒作新股的风气有可能受到抑制。

“一方面,新股上市就可以融券卖出,市场增加了做空机制。因此,追高买入上市新股,投资者面对的风险也更高了。”华安基金指数与量化投资部ETF业务负责人、助理总监苏卿云表示。

不过,广发证券戴康则认为,创业板注册制初期打新仍明显有利可图,初期破发率可控:以科创板为例,其初期发行估值很大程度取决于主承销商投价报告区间,偏离度可控;其次,核准制下,全A开板平均相对发行价溢价率约300%,预计打破发行市盈率红线后估值提升的空间仍然较大,破发率可控。但创业板具体打新收益率预期仍取决于发行制度的确立。

戴康同样强调,未来,注册制下新股分化将加剧。首发规模较大的新股表现更占优。注册制下,较大规模的新股相对稀缺,龙头溢价更高。此外,具备行业壁垒的科创与新兴产业新股登陆市场后更受资金关注。

注册制下投什么?

资深投行人士王骥跃曾表示,相比首日18只新股的表现,创业板800多只老股更应该是周一的焦点。

随着创业板注册制的推进,存量公司会受到什么样的影响?又有哪些公司值得投资?

天风证券联席首席策略分析师刘晨明表示,对存量创业板公司,随着注册制的推进,退市流程不断简化,退市的标准不断优化,未来创业板市场存量公司出现低于上市标准等指标要求退市的情况或将增多。因此,未来创业板股票成交的活跃度、流动性、市场的关注度等都会更进一步分化。

“过去两三年里,A股的头部公司表现非常好。相比于2015年之前的市场惯性思维发生了巨大的变化,以前投资者往往认为小公司弹性更大。而未来注册制下,小公司机会更小,甚至无人问津,因为它们往往存在各种风险。流动性将更多地向头部公司集中,投资也会形成往头部集中的马太效应。”

过去两三年时间里,包括主板、创业板、中小板在内的不少龙头公司涨幅较大,从而带动了指数的上涨。而二三线的小公司,本身缺乏流动性,其涨幅也有限,跑不赢指数和大公司。这种趋势未来会延续甚至加强。市场流动性会更好,但仍是向最核心的头部集中。

“虽然未来会增加很多公司,但对存量公司的影响并不是很大。因为好公司,有头部能力的公司毕竟有限。只要业绩趋势性向上,外部股票供给量的增加带来的冲击也有限。”刘晨明表示。

编辑:孙放