支持创新创业 私募股权基金成创新资本重要力量

摘要 支持创新创业整合企业资源私募股权基金成创新资本重要力量经济日报·中国经济网记者周琳随着多层次资本市场不断丰富完善,特别是创业板、新三板的推出,我国私募股权投资基金行业快速发展。私募股权投资基金已发展成为多层次资本市场的一支重要力量,特别是对于促进长期资本形成、支持创新创业具有不可替代的重要作用中国证

支持创新创业 整合企业资源

私募股权基金成创新资本重要力量

经济日报·中国经济网记者 周 琳

随着多层次资本市场不断丰富完善,特别是创业板、新三板的推出,我国私募股权投资基金行业快速发展。私募股权投资基金已发展成为多层次资本市场的一支重要力量,特别是对于促进长期资本形成、支持创新创业具有不可替代的重要作用

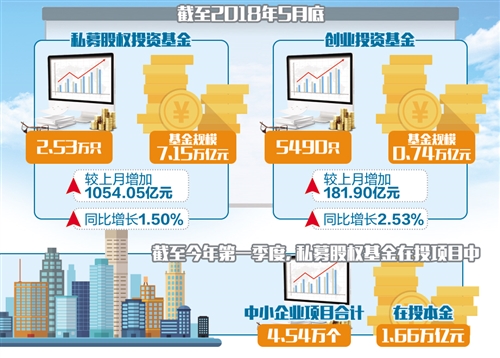

中国证券投资基金业协会最新发布的数据显示,截至2018年5月底,私募股权投资基金已达2.53万只,基金规模7.15万亿元,较上月增加1054.05亿元,增长1.50%;创业投资基金5490只,基金规模0.74万亿元,较上月增加181.90亿元,增长2.53%。这是自2017年监管部门发布可比私募分类数据以来,私募股权基金规模和产品数量连续6个月增长。

中国证监会副主席李超表示,近些年来,随着多层次资本市场不断丰富完善,特别是创业板、新三板的推出,我国私募股权投资基金行业快速发展。私募股权投资基金已发展成为多层次资本市场的一支重要力量,特别是对于促进长期资本形成、支持创新创业具有不可替代的重要作用。

优质企业“探矿者”

武汉慧联无限科技有限公司是一家物联网企业。“在创业创新型企业快速发展时期,互联网、大数据、人工智能、生物制药等领域的创新活动很活跃,但由于初期技术投入成本很高,成长的不确定性也很大,缺乏实体抵押物,企业融资难、融资贵的问题一直不同程度存在。”慧联无限执行总裁徐堃所说的困难在中小型创新企业中很有代表性。

关键时刻,私募股权投资基金出现了。2018年6月份,在汉能投资集团下属汉能创投基金等私募基金支持下,慧联无限在北京宣布完成B+轮2.3亿元人民币融资。

格上研究中心分析师张丹阳表示,私募股权基金凭借创业投资家独到的发现能力、市场化资本筹集和项目筛选机制,以及能够与创业企业建立起收益共享、风险共担的风险收益对称机制,成为支持创新创业的有效方式之一。

私募股权基金不仅专注于发现价值,而且更多关注企业内在价值的提升,在对企业投资后,往往会利用其积累的行业经验和市场资源,助力企业加速成长。中国证监会统计显示,截至目前,我国私募创业投资基金投资未上市未挂牌企业股权项目数量约5.7万个,形成资本金约3.6万亿元,已初步显露出创业投资基金在培育新经济增长点、促进动能转换和产业升级方面的重要价值。

助推企业资源整合

6月8日,上市公司百合花集团股份有限公司发布公告称,与深圳海德复兴资本管理有限公司共同发起设立并购基金。这是该公司今年以来一系列并购活动的重要一环。清科研究中心统计显示,6月2日至6月8日,国内并购市场共发生43起并购,披露的交易金额为266.90亿元,其中相当一部分有并购基金身影。

并购投资基金是另一类重要的私募股权基金,凭借强有力资本实力对陷入困境的上市公司进行多种方式的重组重建,促进开展存量资本的优化调整,助力上市公司焕发生机。2013年以来,全球供需失衡、产能过剩问题突出,为产业并购提供了广阔空间。这一时期,也是我国并购基金迅速成长时期。

中国证券投资基金业协会会长洪磊表示,并购基金具有丰富的行业经验和资深管理层团队,可以整合优质资产,使目标企业优化结构,降低成本,可以推动目标企业战略调整,在细分市场实现产业延伸和优势互补,可以加速新技术的扩散和转移,创造交易双方都无法单独拥有的附加价值,推动生产要素提质增效,是实体经济转型升级的重要推动者。

清科研究中心研究员孙永欣认为,并购投资基金可以成为企业资源整合的“推手”。中国证券投资基金业协会统计显示,截至今年第一季度,私募股权基金在投项目中,中小企业项目合计4.54万个,在投本金1.66万亿元。

“但是,目前以并购基金名义备案的私募股权投资基金数量、规模占全部已备案私募股权投资基金的比例相对不高,与天使基金和创投基金相比还有较大差距。大量私募股权投资基金以成长投资或定向增发为主,消极持有股权,较少参与企业发展战略和经营决策,未发挥企业重组和行业资源整合的专业化价值,简单博取上市价差回报,或依靠对赌条款兜底,维持投资收益。这是未来需要逐步改善的地方。”洪磊说。

精心呵护私募成长

在看到行业成绩之余,也不能忽视不足。李超表示,私募股权投资基金在我国发展时间还比较短,行业总体呈现为“基金数量多而不专、行业规模大而不强”的特点。其主要问题:一是价值发现能力不足,普遍存在“赚快钱”心理。二是对行业运作规律缺乏深刻认识,部分机构偏离股权投资基金本源,热衷开展“明股实债”业务。三是一些机构合规风控意识较弱。

为进一步规范和呵护私募基金成长,除了已经建立的私募基金行业监测监控体系之外,监管部门正加快修订《私募投资基金监督管理暂行办法》,积极推动出台《私募投资基金管理暂行条例》,夯实行业发展的法治基础。

今年5月份,《关于创业投资企业和天使投资个人有关税收政策的通知》发布,将创投和天使税收优惠政策,即创业投资企业和天使投资个人投向种子期、初创期科技型企业,按投资额70%抵扣应纳税所得额的优惠政策,由8个全面创新改革试验地区和苏州工业园区试点推广到全国范围内实施。

投中研究院院长国立波表示,新政策对被投资企业、创业投资企业、天使投资个人等都作出了明确界定,有利于规范相关企业股权投融资行为。再加上证监会在2017年7月7日发布的《私募基金监管问答——关于享受税收试点政策的创业投资基金标准及申请流程》,对可以享受该税收政策的创业投资企业提出了进一步的明确要求。这些政策利好私募股权基金支持创新型企业。

“未来,监管部门应创造更有利的环境,推动私募基金更好服务创新发展。一是要全面准确理解《基金法》法理精神,为私募基金发展营造良好法治环境。二是要依法制定行政规则,特别是税收规则,期望相关规则作出有利于风险投资、有利于长期资本形成的制度化安排。”洪磊说。

责任编辑:陶然