14天期逆回购操作中标利率2.35% 利率下调20个基点

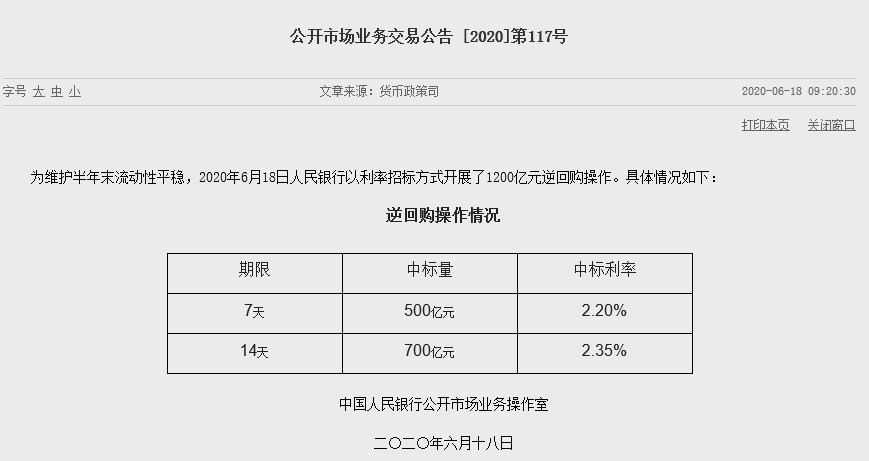

摘要 金融界债券讯中国央行公告称为维护半年末流动性,央行公开市场今日将进行500亿元人民币7天期逆回购操作,700亿元人民币14天期逆回购操作。因今日有800亿元逆回购到期,当日实现资金净投放400亿元。央行公开市场14天期逆回购操作中标利率2.35%,此前为2.55%,利率下调了20基点。2020年6月

金融界债券讯 中国央行公告称为维护半年末流动性,央行公开市场今日将进行500亿元人民币7天期逆回购操作,700亿元人民币14天期逆回购操作。因今日有800亿元逆回购到期,当日实现资金净投放400亿元。央行公开市场14天期逆回购操作中标利率2.35%,此前为2.55%,利率下调了20基点。

2020年6月17日国务院常务会议提出“进一步通过引导贷款利率和债券利率下行”、“综合运用降准、再贷款等工具,保持市场流动性合理充裕”,

本次国常会明确了下一阶段政策需要在量价两个方面继续宽信用和降成本,提及降准而未提降息,预计降准有望在近期落地,而降息政策料将延后。

中信证券(600030,诊股)明明认为,此举的意义主要体现在这几方面:缓解资金压力,引导利率下行。货币金融政策要加大对实体经济的支持力度:①数量层面,要维持市场流动性合理充裕,并非是银行体系流动性水平,而是广义流动性,解决企业融资难、缓解企业的现金流压力,进一步促进企业信用扩张;②价格层面,进一步引导利率下行,既要通过银行让利发放优惠利率贷款、减少银行收费等手段引导贷款利率下行,也要进一步引导债券利率下行。

提及降准而无降息。《政府工作报告》中就明确提出“综合运用降息降准再贷款等”,本次国常会继续部署后续的降准政策,料降准近期落地,大概率定向降准0.5个百分点;未提及降息政策,目前阶段政策的首要任务是稳住经济基本盘,即缓解企业的资金压力,避免企业破产、失业增长,在此基础上要进一步完成降成本的任务则会有降息政策。

合理让利,利差继续压缩。金融机构合理让利成为降成本的方式之一,前期降成本遭遇负债成本高企、利差刚性的问题,近期监管层大力整治结构性存款意在打破银行负债利率难以下行的桎梏,同时将贷款和LPR利差纳入MPA考核指标,继续压缩银行信贷利差。此外,推动金融系统合理让利,即发挥银行等作为货币政策传导中枢的作用,使得金融系统承担部分央行支持实体的任务。

增强金融服务于中小企业的能力和动力。增加能力:补充中小银行资本金与不良贷款核销。中小银行资本充足率的相对不足限制了其服务民营、中小微企业的能力,多渠道补充中小银行资本金,加快不良贷款核销有助于扩大中小银行对实体的信贷空间。增强动力:MPA考核与优惠资金。央行可以通过灵活调整MPA考核的标准,增加普惠金融在MPA考核中的权重对商业银行形成激励,也可以通过直接提供优惠资金利率的方式来提高银行服务实体的积极性。

防止资金跑偏空转。央行前期的一系列动作已经提前释放了打击金融空转和套利行为的信号。防止资金跑偏空转,①有利于增厚银行息差,增加压降银行资产端收益率的空间。②结构性存款和金融市场的套利行为,降低了货币政策直达实体的效率。③结构性存款还可能给企业带来流动性风险,是金融风险的一部分。

完善资金直达实体的机制。资金如何直达实体?①引导贷款利率和债券利率下行、发放优惠利率贷款;②实施中小微企业贷款延期还本付息;③支持发放小微企业无担保信用贷款;④减少银行收费。就现有工具而言,市场化的激励机制可能需要在实践中检验和完善。新的工具也有可能创设。可以确定的是,直达实体宽信用将是一段时间内货币政策的核心思路。

在国务院强调引导实际利率水平明显下行的政策导向下,政策利率及市场利率终将下行。

6月作为财政支出大月,财政存款释放约4000-5000亿(参考近几年情况),7月初资金面可能较为宽松,隔夜利率可能再度下探至1%左右。但7月作为缴税大月,再加上特别国债发行对资金面的影响,中旬税期资金面可能就会边际收紧。