2019年险企现状:大型险企规模效应显著,中小险企力求转型

摘要 据银保监会公布数据,2013至2019年,保险业的原保费收入一直保持上升趋势,年均复合增长率为13.83%。作者:芋圆━━━━━━保险业整体持续增长人身险仍占7成一、2019年保险行业保费收入42,645亿元 同比增长12.17%据银保监会公布数据,2013至2019年,保险业的原保费收入一直保持上

据银保监会公布数据,2013至2019年,保险业的原保费收入一直保持上升趋势,年均复合增长率为13.83%。

作者:芋圆

━━━━━━

保险业整体持续增长 人身险仍占7成

一、2019年保险行业保费收入42,645亿元 同比增长12.17%

据银保监会公布数据,2013至2019年,保险业的原保费收入一直保持上升趋势,年均复合增长率为13.83%。2016年增长速度最快,达到27.49%,2018年增长较慢,仅为3.93%。2019年保险业全年原保险保费收入为42,645亿元,同比增长12.17%。

其中,2019年财产险原保险保费收入11,649亿元,在总保费收入中占比27.32%,同比增长8.16%。人身险原保险保费收入30,995亿元,占比72.68%, 同比增长13.76%。

数据来源:据银保监会数据整理

二、疫情过后,健康险或再将踏上“高速”轨道

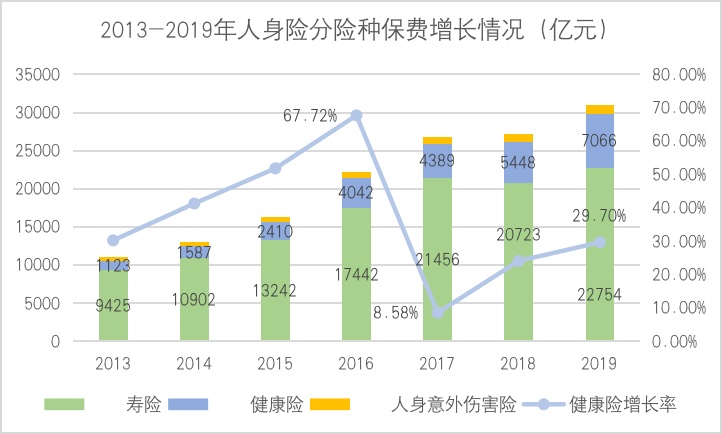

人身险业务下分寿险、健康险及人身意外伤害险,从下图来看,寿险仍为主流,但健康险强劲的发展势头不可忽视。

寿险业务2019年原保险保费收入22,754亿元,同比增长9.80%;健康险业务原保险保费收入7,066亿元,同比增长29.70%;意外险业务原保险保费收入1,175亿元,同比增长9.20%。健康险增幅高出寿险及意外险近20%!

数据来源:据银保监会数据整理

2008年的新医改启动,促进了商业健康保险发展,健康险进入快速发展时期,从上图来看,2013至2016年,健康险保持直线上升,在2016年的增长率达到了67.72%。2017年增速下滑为8.58%。

但近两年来发展势头回温,健康险2017及2018年的增长率分别为24.13%及29.7%。原保险保费收入已从2013年的1,123亿元增长为2019年的7,066亿元,相应的,在人身险占比已由10.20%增长到22.80%。年均复合增长率为30.05%。

在疫情过后,民众普遍健康意识上升,而我国健康险的密度和深度较发达国家仍有较大差距,未来健康险或再将迎来高速发展。

大型险企规模效应显著,中小险企力求转型

一、保险业务规模差距明显

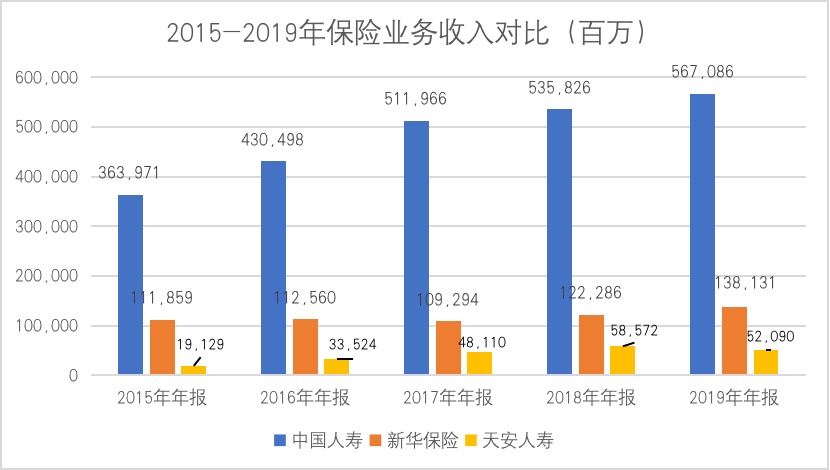

2019年中国人寿保费收入5,670.86亿元,同比增长5.8%,保费收入在82家人身险企中排名第一。

新华保险2019年保费收入1,381.31亿元,同比增长13.0%,排名第八。

天安人寿2019年保费收入520.9亿元,同比下降11.07%,在82家人身险企中排第十二名。

从2015至2019年的发展趋势来看,中国人寿保费收入一直保持稳步增长,年均复合增长率为9.27%。

新华保险保费收入增长较为缓慢,2017年曾有所下滑,年均复合增长率为4.31%。

天安人寿保费收入在2015至2018年处于快速增长阶段,2019年出现下降,年均复合增长率为22.18%。

从上可以看出,中国人寿2019年保费收入约为新华保险的4倍,为天安人寿的11倍。大型险企与中小险企之间的保费规模差距仍存在,但“小而轻”的天安人寿保费收入增长较为快速。

数据来源:东方财富choice

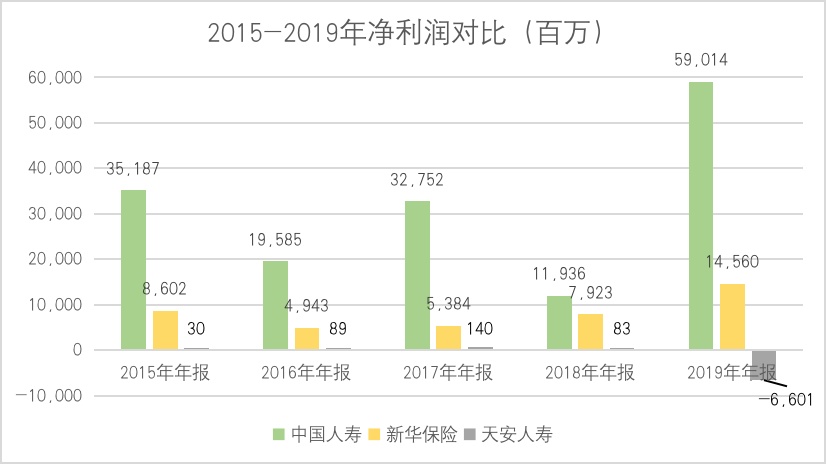

从净利润来看,中国人寿2019年净利润为590.14亿元,同比增长394.42%,增长幅度较大。

新华保险2019年净利润为145.6亿元,同比增长83.77%。

天安人寿2019年净利润为-66.01亿元,从2018年的微盈利转为巨额亏损。

从2015年至2019年净利润趋势来看,中国人寿的净利润波动较大,新华保险波动较小,天安人寿在2018年之前净利润波动较小,且均维持在微盈利状态,2019年大幅亏损。

二、行业整体仍着重传统寿险发展 同时布局健康险业务

数据来源:据上市公司年报整理

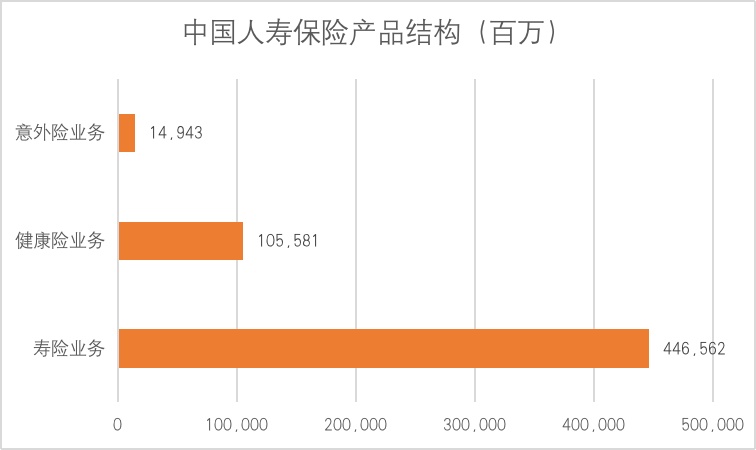

2019年中国人寿实现寿险业务总保费4,465.62亿元,占全部业务收入的78.75%,同比增长2.1%。

健康险业务总保费为1,055.81亿元,占全部业务收入的18.62%,同比增长26.3%。

意外险业务总保费为149.43亿元,同比增长1.8%。

从收入前五名的保险产品情况来看,年金保险仍为中国人寿主要保险产品。

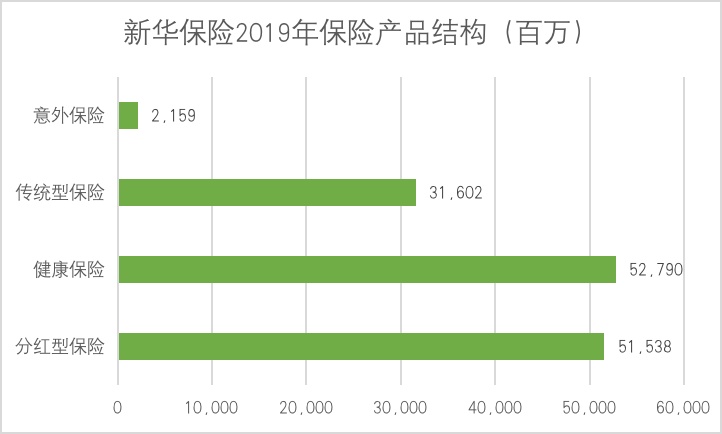

2019年新华保险中分红型保险收入515.38亿元,占全部业务收入的37.31%,同比增长3.7%。

传统型保险收入316.02亿元,占全部业务收入的22.88%,同比增长12.7%。

健康险业务收入为527.9亿元,占全部业务收入的38.22%,同比增长24%。

意外险业务收入为21.59亿元,同比增长10.8%。

从下图可发现,健康险所占比重已经超过传统型和分红型保险,新华保险的产品结构相对来说更加均衡。

数据来源:据上市公司年报整理

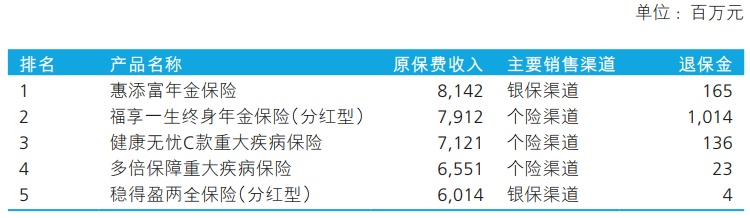

从收入前五名的保险产品情况来看,也侧面说明了均衡发展的业务结构,各类型产品的原保费收入差距并不大。

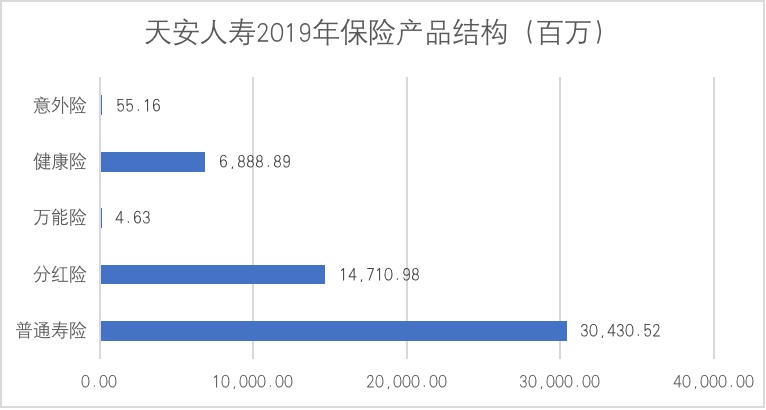

2019年天安人寿中普通寿险业务保费收入为304.31亿元,占全部业务收入的58.42%,同比下降24.78%。

分红险2019年保费收入为147.11亿元,占比28.24%,同比增长16.46%。

健康险2019年保费收入增长较快,为68.89亿元,占比13.22%,同比增长29.82%。

万能险2019年保费收入为462.5万元,2018年为8.83万元,2019年同比增长5137.83%。

意外险在2019年则缩减了规模,保费收入为0.55亿元,同比下降-68.77%。

从下图可发现,在天安人寿中普通寿险仍为主要业务,其次是分红型,健康险“后来居上”,发展较快,万能险规模较小,但在2019年实现了大幅增长。

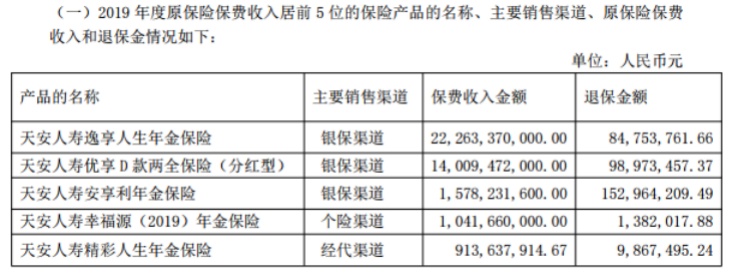

从2019年前五名保险产品来看,天安人寿主要产品为年金保险及分红型的两全保险。

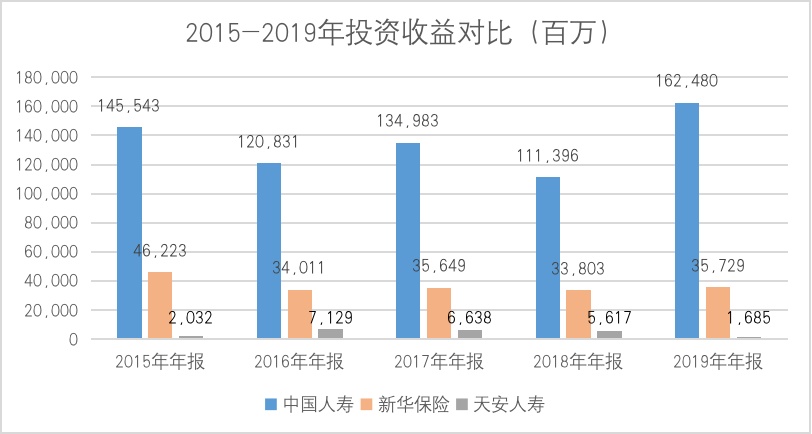

三、中国人寿2019年投资收益为新华保险的4.5倍,为天安人寿的96.4倍

2019年中国人寿的投资收益为1624.8亿元,同比增长45.86%,增长幅度较大。

新华保险2019年的投资收益为357.29亿元,同比增长5.70%。

天安人寿2019年投资收益为16.85亿元,同比下降70%。

从金额上来看,中国人寿的投资收益约为新华保险的4.5倍,约为天安人寿的96.4倍。

从2015年至2019年的整体投资收益来看,中国人寿处于波动上升趋势,其他两家处于波动下降趋势。

数据来源:东方财富choice

四、大型险企与中型险企偿付能力差距较小,小型险企偿付能力堪忧

2015年新华保险的偿付能力与中国人寿仍存在较大差距,到2019年,中国人寿的偿付能力充足率为276.53%,新华保险为283.64%,两者之间的差距已经缩小,甚至新华保险实现了反超。天安人寿的偿付能力充足率在2016年出现大幅下降后,一直维持在较低水平。

2020年一季度,中国人寿偿付能力略有上升为281.57%,新华保险则有所下降为272.51%,天安人寿的较2019年相比上升12.79%,但偿付能力仍比较低为128.27%。

从上述分析来看,中国人寿作为人身险企“老大哥”,规模效应明显,从各种方面远超中小险企。而新华保险与天安人寿近年来则是大力发展健康险业务,侧重转型。结合行业发展现状,2020年的健康险可能将成为“兵家必争之地”。

本文首发于微信公众号:GPLP。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。