狂砸27亿!“牛股收割机”高瓴又出手了

摘要 高瓴资本又叒叕买买买了!网消息,高瓴资本先是豪掷4亿参与医疗器械公司——凯利泰(300326)的定增,后宣布23亿包揽凯莱英(002821)定增,一下出手27亿加码医疗领域。5月12日晚间,凯利泰披露定增方案。公司拟以18.73元/股的价格,向包括淡马锡与高瓴资本在内的两家投资机构非公开发行股份不超

高瓴资本又叒叕买买买了!

网消息,高瓴资本先是豪掷4亿参与医疗器械公司——凯利泰(300326)的定增,后宣布23亿包揽凯莱英(002821)定增,一下出手27亿加码医疗领域。

5月12日晚间,凯利泰披露定增方案。

公司拟以18.73元/股的价格,向包括淡马锡与高瓴资本在内的两家投资机构非公开发行股份不超过5850万股,募集资金不超过10.96亿元,扣除发行费用后将全额用于补充公司流动资金及归还银行借款。

其中,淡马锡计划不超过7.02亿元认购3750万股,高瓴资本则通过旗下中国价值基金认购2100万股,认购金额为3.93亿元。

在高瓴资本和淡马锡的助力下,5月13日,凯利泰股价涨停,报收28.89元/股,股价达到上市以来最高点,今年来凯利泰的股价也已经实现翻倍,大涨107.8%。

与此同时,高瓴资本进一步牵手凯莱英。

5月13日,凯莱英发布公告称,引入高瓴资本作为战略投资者,并与其签署附条件生效战略合作协议。协议约定,在战略合作期内,高瓴资本承诺为凯莱英带来的订单累计不低于8亿元人民币。

近期,高瓴资本频频出手,重仓布局医疗领域。

一

上市八年主业利润增近8倍,

凯利泰2019年增收不增利明显

凯利泰到底是什么来头,能够吸引两家顶级风投参与定增呢?

据悉,该公司在脊椎微创领域有独特的行业优势。

2005年,凯利泰成立,专注于骨科、心血管微创、运动医学等医疗科技领域,2012年跻身A股市场后,动作频繁。

2013年,其收购北京易生、江苏艾迪尔等同业公司,成功开拓了心血管微创、脊柱与创伤等医疗领域。

2018年,一举收购美国Elliquence公司,开拓骨科能量平台新领域,公司发展迈进新的台阶。

目前,上市公司围绕骨科微创手术、创伤及脊柱植入物和运动医学产品三大技术及产品平台,形成了具有自主知识产权的高端医疗设备及相关高值耗材产品布局。

据公司近日披露的年报显示,2019年度凯利泰实现营业收入12.22亿元,同比增长31.3%;净利润3.02亿元,同比减少34.64%,其中由于2018年度公司完成对易生科技100%股权的出售,产生较多投资收益,使得去年凯利泰净利润数同比有所下降。

但在扣除非经常性损益后,凯利泰当期主业净利润实际为2.83亿元,同比增长94.06%。

2011年,也就是上市的前一年,该公司的业绩水平为3245.34万元。上市八年后,公司主业利润增速高达近8倍。

但由于疫情的影响,第一季度,凯利泰产品相关的终端医院的门诊量和手术量均大幅减少,给公司一季度业绩造成影响。报告期内公司实现营业收入2.26亿元,同比减少21.82%;净利润5036.2万元,同比减少30.79%。

从其财报数据也可以看出,公司增收不增利现象比较明显。

尽管如此,凯利泰在二级市场中的表现还是可圈可点,可谓是今年的大牛股。

二

高瓴资本:“不带来8亿元订单不减持”

除了重磅参与凯利泰定增外,高瓴资本也对凯莱英做出霸气承诺。

该合作期限为协议生效之日起三十六个月,这期间,要为其带来订单累计不低于人民币8亿元,在目标完成之前不减持认购的股票。

这足以看出,高瓴资本对凯莱英的发展前景极其有信心。

据21世纪报道消息,高瓴资本在医疗健康产业覆盖创新药械、研究型医院、药品零售、医疗人工智能等多个领域,在全球医疗健康产业累计投资160家企业,其中本土企业100家,海外企业60家,具备产业资源导入与整合的能力。

高瓴资本通过推动其被投企业与凯莱英建立合作关系,以及通过行业内的资源网络推动制药公司与凯莱英建立合作关系,促使被投企业实现“1+1>2”的效果。

其娴熟的资本运作,也给私募基金助推实体经济发展做出了表率。

张磊在一次采访中曾经说:“作为一名投资人,我最大的乐趣之一就是帮助中国优秀企业和企业家们充分挖掘并发挥它们的潜能”。

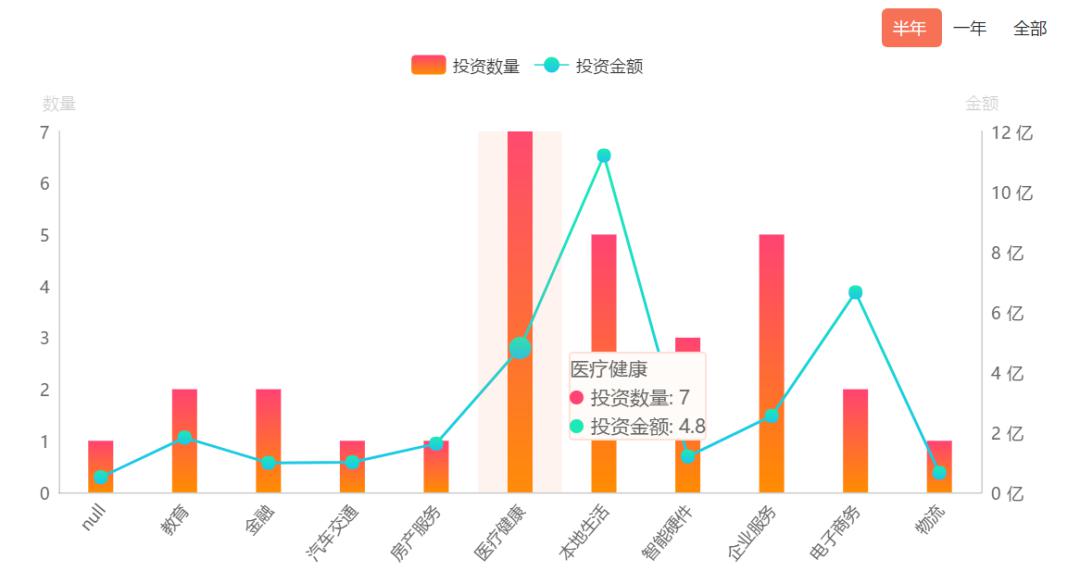

图片来源:IT桔子

据IT桔子数据显示,近半年来,高瓴资本在医疗领域布局投资了7家企业,约4.8亿。

除了参与凯利泰、凯莱英定增外,高瓴资本还以大宗交易的方式出资13.2亿港元增持了微创医疗。

另外,华兰生物子公司,也是高瓴资本的“宠儿”。

3月26日,华兰生物(002007)发布公告称,河南高瓴骅盈企业管理咨询合伙企业(有限合伙)以12.42亿元受让疫苗公司9%的股权。

4月20日晚间,华兰生物对外公布了分拆预案。

方案显示,华兰生物拟在其控股子公司华兰疫苗整体变更为股份有限公司后,将其分拆至深交所创业板上市。

三

2020创投圈不敢有鄙视链,

高瓴资本逆势募资130亿美元

整个2018年、2019年大家都在说资本寒冬,投资机构普遍存在募资难题,而突如其来的新冠肺炎,重挫全球经济,对于机构来说,募资更是难上加难。

原来创投圈流传一个段子:老牌券商鄙视PE抢饭碗,PE瞧不起VC,VC嫌天使不专业,天使觉得精品投行拉皮条,投行嘲笑母基金干杂活,母基金觉得券商混饭吃的“鄙视链”,正在变化中消失。

物竞天择适者生存,放在如今的创投圈再合适不过了。

市场两极分化严重,一面是天堂,一面是地狱。

很多LP宁可委曲求全找条件更高的头部基金,也不会选择承诺更高回报的中小基金。

一些中小机构正在饱受煎熬,而对于像高瓴资本这样的顶级风投机构来说,由于“弹药”充足,对突如其来的疫情应对更加从容,更能从“危”找“机”。

某知名投资人对网表示,疫情过后,中小VC/PE会更加难熬,行业会迎来一波大洗牌。

不可否认的是,资金会越来越集中到头部,整个创投圈的“一九效应”会越来越明显。

4月29日,据彭博社报道,有知情人士称高瓴资本目前正在从投资人那里筹措可能高达130亿美元的资金。

可以看出,即便新冠肺炎肆虐,高瓴资本等头部机构,凭借手中充足的资金,也更加有底气,选择足够优秀的企业。

一直以来,张磊都坚持做时间的朋友,坚持长期价值投资,Think big;Think long。

因为他低调、鲜少在媒体面前发声,也因为不按常理出牌,一次次打破常规,被称为“投资怪人”。

但就因为他的笃信和坚定、对项目的精准把控,以及用舍我其谁的魄力去勇敢拥抱变化的能力,才得以让高瓴的资本规模节节升高。

“我们要做的就是不断投资于变化,通过研究洞察,把最好的生意模式带给最好的企业家。”张磊表示。

责任编辑:ljh