“复苏牛”来了?这些私募满仓干,也有人悄悄减仓了

摘要 “复苏牛”真的要来了?私募太嗨了,4月份股票仓位大幅提升,更有五成私募几乎满仓运作,在配置方向上,食品饮料成为第一重仓的板块。对于后市判断,不少私募积极看多,但也有私募判断4月份的反弹无法继续延续,已经悄然降仓,趋于谨慎。私募仓位大幅提升近五成私募满仓干4月份的A股市场春意盎然,主要股指纷纷上涨,私

“复苏牛”真的要来了?私募太嗨了,4月份股票仓位大幅提升,更有五成私募几乎满仓运作,在配置方向上,食品饮料成为第一重仓的板块。

对于后市判断,不少私募积极看多,但也有私募判断4月份的反弹无法继续延续,已经悄然降仓,趋于谨慎。

私募仓位大幅提升

近五成私募满仓干

4月份的A股市场春意盎然,主要股指纷纷上涨,私募更是积极做多,大幅提升仓位。

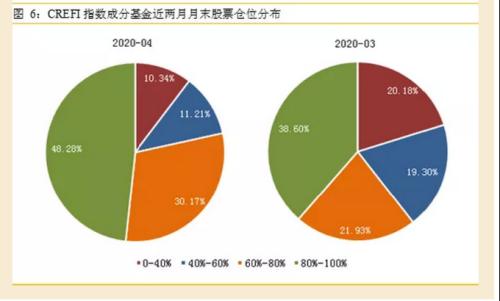

华润信托阳光私募股票多头指数月报显示,4月末,CREFI指数成分基金的平均股票仓位为73.88%,较上月末上升8.45%;股票持仓超过五成的成分基金比例为81.90%,较上月末上升8.21%。目前股票仓位高于历史均值。

具体来看,4月份持仓比例超8成的私募占比48.28%,相比3月份的38.6%增加不少。仓位在60%-80%的私募占比为30.17%,也比3月份增加近10%,此外,仓位低于40%的私募从3月份占比20.18%减少到占比10.34%。

从各大指数的表现来看,4月份创业板涨幅最大,沪深300指数、中证500指数、创业板指、恒生指数分别上涨6.14%、6.20%、10.55%、4.41%。从私募的配置方向上来看,创业板的配置比例也在上升,平均配置比例为10.29%,较上月末上升1.60%;而港股平均配置比例为18.62%,较上月末下降1.01%。

资料显示,华润信托阳光私募股票多头指数(CREFI)是由华润信托编制的基准指数,旨在跟踪华润信托平台上发行的股票多头策略证券投资信托计划的投资业绩,提供股票多头策略阳光私募的业绩比较基准。CREFI指数成分基金选取标准为华润信托平台上的、直接投资于股票的证券投资信托计划。成分基金剔除量化对冲及市场中性产品。

高配食品饮料

加仓技术硬件与设备

从各大板块的表现来看,4月份消费、科技依然是行业主线,在万得二级行业指数中,消费行业、科技板块收益靠前,零售行业、能源行业收益靠后。

华润信托数据显示,消费和科技也是私募配置的主要方向。

2020年4月末,CREFI指数成分基金股票资产中,24个万得二级行业中平均配置比例最高的行业是“食品、饮料与烟草”,紧随其后的是“资本货物”、“技术硬件与设备”。

值得注意的是“食品、饮料与烟草”最近呈增持趋势,目前配置比例高于历史均值。“技术硬件与设备”4月份有所增持,目前持仓比重是接近历史最高。

从加仓方向来看,4月份私募持仓增幅最大的三个行业为“技术硬件与设备”、“银行”、“半导体与半导体生产设备”。

“房地产II”、“食品、饮料与烟草”、“制药、生物科技与生命科学”三大行业则被减持的幅度最大。

“我们配置比较多的是在房地产、白酒、水泥等行业,主要还是寻找有业绩确定性的公司。”沪上某中型私募表示。

弘尚资产认为,在高度不确定性的市场上,高确定性的收入端是最好的资产。因此在板块选择上,更偏重于内需、营收稳定性/确定性、政策友好等要素,同时尽可能回避出口、全球产业链、可选消费等概念。高科技板块与宏观经济相关度较小,受政策强力扶持,仍有可能成为持续的市场热点,讲根据成长性和估值的分析做一定配置。

某小型私募投资总监则表示,目前看好的方向是数据中心、消费电子等领域。

沪上某私募人士称,目前核心资产不贵,聚焦核心资产将是今后主要的投资思路。具体板块方面长期看好科技、消费、医药中的核心资产,以及周期股的阶段性机会。

私募排排网调查结果显示,72.35%私募认为接下来市场投资主线依旧会在科技、消费、医药、新旧基建等强势板块之间切换,呈现强者恒强的市场特色。也有27.65%私募认为,疫情影响下的各个行业正在快速恢复,之前被低估和错杀的板块也有补涨需求。

7成私募认为难有“复苏牛”

随着市场情绪的升温,“复苏牛”一度成为券商等卖方机构中的热词。A股市场是否有望迎来阶段性“复苏牛”?

私募排排网的调查结果显示,有29.19%的私募认为当前流动性得到有效改善,在各项经济数据和政策刺激之下全面利好股市,有助于助推A股向上突破、

但是,另外70.81%的私募认为受疫情冲击,经济可能很难在短期之内恢复正常,当前市场很容易受情绪的冲击,多空因素交织之下仍有有较大波动风险,短期走出“复苏牛”的可能性不大。

有私募积极做多

也有私募谨慎应对

在后市表现上,有私募积极做多,对全年保持乐观。

弘尚资产表示,最恐慌时期或已过去,短期政策主题性+基本面逻辑交织、震荡偏多,全年仍维持做多判断。

弘尚资产认为,随着各国疫情管理手段的升级,海外疫情在四月底五月初出现拐点的概率较大,全球风险资产将随之经历一轮修复行情。中国国内将5月22日召开两会,一些重大经济扶持政策有望随之更加明确化,货币政策上在目前绝对宽松的基础上仍可能继续降息降准,同时政策导向也着力解决信用传导问题,有望对冲经济的下行趋势。综合来看,在排除海外疫情继续恶化或国内出现疫情二次复发的前提下,对中期市场持积极乐观态度,但对于疫情的风险仍要保持高度警惕。

个股选择上,弘尚资本表示,仍然坚守行业高景气度+份额向龙头公司集中+估值合理三要素维度下的选股思路,精选行业地位稳固,财务报表扎实的龙头公司。

涌津投资也较为积极,认为从投资方面,更应该看重公司的长期价值,短期的销售和利润下滑对公司的价值影响并不大,优秀公司的核心竞争力没有改变。相反危难之时,给予了一些优秀公司更多的并购机会,更有利于其提升市场地位。市场角度来看,股价的下跌给予了买入优秀公司的良机。目前权益市场具备较高的吸引力,特别是部分行业及公司,它们仍维持着稳定的增长,然而估值近期则进一步下滑。

不过,对于5月份的市场,世诚投资则表示谨慎。世诚投资分析,国内随着经济的复苏,信用条件或者说剩余流动性实际上在边际收紧。而有些乐观的预期在被证伪,有些行业的复苏可能需要远比目前预期更长的时间。另一方面,A股公司第一季度的净利润同比下降了25%,而如果剔除掉盈利还算稳定的金融股,上市公司的业绩下滑接近55%,创下了历史纪录。最新的一致预期显示,盈利下修还远没有到位。除了业绩压力和退市威胁之外,近期压制情绪的还有重回投资者视野的中美关系。

世诚投资认为,四月份的反弹已经提前反映了二季度的经济、盈利修复,且中美冲突再起,所以不认为过去一个月的反弹在五月份可以延续。不过,包括资本市场改革及“两会”在内的事件贯穿全月,也没有理由对短期市场表现过于悲观。