超购1000倍,高瓴和经纬投资的医疗器械“明星股”沛嘉医疗今日上市

摘要 今日,介入医疗器械公司沛嘉医疗(09996-HK)在港上市。今日开盘价26.8元,上涨超70%。 沛嘉医疗于5月5日公开招股,计划发售股份1.52511亿股,每股15.36港元。在开启招股后,市场认购火爆,其中10%公开发售获1183.4倍超额认购,已启动回拨机制占比增至50%。5月14日

今日,介入医疗器械公司沛嘉医疗(09996-HK)在港上市。今日开盘价26.8元,上涨超70%。

沛嘉医疗于5月5日公开招股,计划发售股份1.52511亿股,每股15.36港元。在开启招股后,市场认购火爆,其中10%公开发售获1183.4倍超额认购,已启动回拨机制占比增至50%。5月14日暗盘,沛嘉医疗高开63%报25元。行业人士指出,沛嘉医疗有望问鼎今年的“冻资王”。

招股书显示,此次港股申报的联席保荐人为摩根士丹利和华泰国际。创始人兼CEO张一持有30.93%的股份,经纬中国和高瓴资本各自持有10.07%和9.33%的股份,为前两大机构投资方,经纬中国董事总经理喻志云担任非执行董事。

沛嘉医疗IPO融资资金主要用作开发和商业化公司核心产品TaurusOne®及其他主要在研产品进行临床试验、准备注册备案及潜在商业化推出提供资金,加强研发能力及用作潜在战略收购等。

作为中国经导管瓣膜治疗医疗器械市场及神经介入手术医疗器械市场中的领先者、中国市场仅有的4家拥有处于临床试验或更后期阶段经导管主动脉瓣置换术(TAVR)产品国内参与者之一,沛嘉医疗的上市之路一直以来都备受关注。

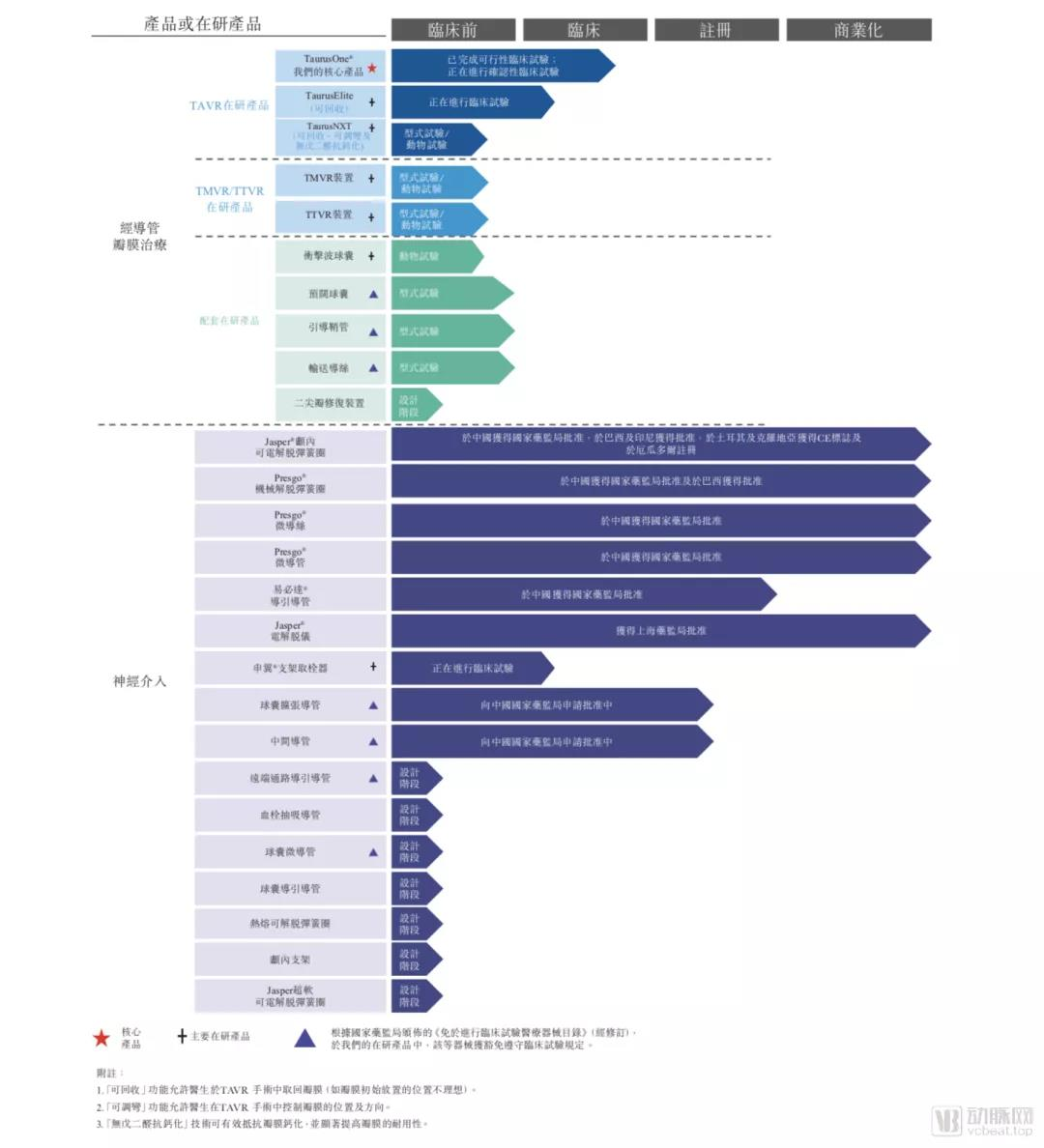

7年加速扩张史:获超1亿美元融资、收购加奇医疗 沛嘉医疗成立于2012年,是由来自美国与国内医疗器械产业资深的研发与管理团队创办的医疗器械研发生产企业,业务聚焦为研发心脏疾病及神经血管疾病的医疗器械。核心团队包揽了心血管器械行业的高精尖人才,沛嘉医疗创始人张一博士,在心血管领域拥有着超20年的行业经验。 据招股书资料,1996年至1998年,张一博士曾在美敦力任职;1998年至2002年,张一博士担任Guidant Corporation的研发部门的高级工程师,该公司设计及制造人造心脏起搏器;2002年2月至2006年6月,张一博士担任MicroPort Medical (Shanghai)Co.Ltd.的首席执行官,该公司为微创医疗的前身。 沛嘉医疗发展到现在,产品线囊括了用于主动脉瓣、二尖瓣及三尖瓣的经导管器械。旗下瓣膜业务中,第一代TAVR产品TaurusOne®的确认性临床试验正在进行,预期于2021年第一或第二季度取得国家药监局批准。同步在开发的还有第二代和第三代TAVR 产品。 神经介入业务中,电化学解脱弹簧圈与机械解脱弹簧圈及通路类产品已获证销售,取栓吸栓产品也在临床阶段。与此同时,一批出血性、缺血性卒中配套产品都在加速研发,不久将会面世。 根据弗若斯特沙利文的资料,就商业化产品及临床试验阶段在研产品的总数而言,沛嘉医疗在中国经导管瓣膜医疗器械市场排名第三;按临床试验阶段的商业化产品及在研产品合并数目计算,沛嘉医疗在市场的中国国内企业当中排名第一,也是首个于中国商业化栓塞弹簧圈产品的国内企业。 沛嘉医疗得以如此快速成长,离不开资本的助力。 成立7年,沛嘉医疗陆续获得某全球知名PE基金、高瓴资本、经纬中国、礼来亚洲基金等资本青睐,共历经了四轮融资,分别是:2016年6月,完成A 轮融资,筹得1000万美元;2019年2月,完成B轮融资,筹得约2900万美元;2019年9月,完成C轮融资,筹得2500万美元;2019年12月,完成C-1轮融资,筹得4500万美元。

(沛嘉医疗融资历史,数据来源于招股书)

此外,2019年3月,沛嘉医疗通过与神经介入公司加奇医疗(沛嘉医疗创始人兼CEO张一创办经营的另一企业)的股东达成换股,收购了加奇医疗的所有股权,完成与加奇医疗的战略整合。这一整合加强了在研发、临床、质控、运营及推广等多个维度的协同效应,公司自主研发的心脏瓣膜和神经介入产品所在赛道,也是医疗器械领域增长最快,潜在市场规模巨大的领域。

由于并入了加奇医疗的神经介入业务板块,目前沛嘉医疗实现制造及销售共计五款神经介入手术医疗器械。截止目前,已有五款产品取得国家药监局批准。并取得CE认证以及于巴西、厄瓜多尔及印尼取得若干其他批准或注册。公司计划于2020 年第二、第三季度开始销售第六款神经介入手术产品,即易必达®导引导管。

值得一提的是,在经导管瓣膜治疗器械领域,沛嘉医疗是继启明医疗2019年登陆港交所以后,首个赴港IPO的企业。

而沛嘉医疗和启明医疗的创始人都曾在微创医疗工作过。启明医疗的成立时间早于沛嘉医疗,于2009年成立。启明医疗的主席訾振军曾于1998至2002年之间,在上海微创 (微创医疗上市前身) 担任研究职位,并参与了中国第一个心血管病介入器械的研发工作,而且造出了心脏支架。而沛嘉医疗的主席张一博士则从2002至2006年担任过上海微创的首席执行官 (CEO),负责监督该公司的整体业务及战略扩张。

启明医疗自2019年12月上市以来,股价表现颇为强势。截至2020年5月14日,股价已上涨超过50%。这在一定程度上表明投资者对经导管瓣膜治疗这一领域的看好。而从启明医疗与沛嘉医疗对比来看,前者已从TAVR产品中获得销售收入,以2018年TAVR产品植入量计算,其在中国所占市场份额为79.3%排名第一,而后者目前处于相对早期的阶段。

捕捉两大高增长市场:经导管瓣膜治疗及神经介入手术医疗器械 当下,心血管疾病已经成为全球重大的公共卫生问题,发病率及致死率极高,严重威胁人类生命健康。近几十年来,我国心血管疾病的患病率和死亡率仍呈上升趋势。目前,我国心血管疾病现患人数2.9亿,心血管病死亡占居民疾病死亡构成的40%以上,占据各种死因的首位,心血管病防治形势严峻。 目前临床对于心血管疾病的有效治疗方式较为有限。随着介入技术的发展,凭借手术时间短、产生较少手术后并发症、且能更快复原等优势,介入治疗正逐渐取代传统开胸手术。以治疗主动脉瓣疾病为例,目前临床可选择方案包括传统开胸手术外科主动脉瓣置换术(SAVR)以及TAVR。从2002年发展到现在,历经十几年的不断创新,TAVR无疑成为主动脉瓣狭窄患者的治疗新选择,显著改善了严重主动脉瓣狭窄患者的生活质量,并逐渐成为主流。 毫无疑问,随着患者健康意识提高、患者经济负担能力提高以及医生的临床实践提升,针对瓣膜性心脏病及神经血管疾病的介入治疗市场发展势头可观。 根据弗若斯特沙利文的资料,全球TAVR产品市场预计由2018年的41亿美元增长至2025年的104亿美元,复合年增长率为14.3%。而中国的TAVR产品市场估计将由2018年的人民币1.966亿元大幅增长至2025年的人民币63.326亿元,复合年增长率为64.2%。中国于2018年仅进行了约1000宗TAVR手术,由此可见,市场成长空间巨大。 此外,中国经导管二尖瓣置换术(TMVR)及经导管三尖瓣置换术(TTVR)市场也尚处于早期发展阶段,具有很大的增长潜力。根据弗若斯特沙利文的资料,国内已经有经导管瓣膜治疗医疗器械产品上市,但市场上还没有出现一家具有领军地位的企业。 而在中国神经介入手术医疗器械领域,市场一直保持快速增长,中国栓塞弹簧圈市场于2025年时估计将扩大至人民币26.467亿元,复合年增长率为12.3%;颅内动脉瘤支架市场于2025年时估计将扩大至人民币8.122亿元,复合年增长率为15.0%。中国神经介入手术医疗器械市场目前被国外巨头垄断,国内企业市场占有率低,“国产化”空间大,市场潜力巨大。 上述可见,沛嘉医疗选择聚焦于经导管瓣膜治疗及神经介入手术医疗器械,正是看准了这两大赛道的发展机遇。 沛嘉医疗创始人兼CEO张一博士表示:“心脑血管疾病常年以来是导致病人死亡的首要病因。沛嘉作为结构性心脏病和神经介入治疗的高端医疗器械平台,长期致力于亟需突破的领域,以自主创新为动力,结合全球最新技术的发展,持续投入新产品及治疗手段的开发。在日新月异的结构性心脏病临床医学发展中,沛嘉不仅为国内医生提供适合中国患者的高质量创新瓣膜,同时也聚焦于世界范围内前沿医学的攻关热点,打造面向全球的结构性心脏病治疗方案提供平台。” 近亿资金投入研发,核心产品有望明年拿证上市 由于中国人的主动脉瓣钙化程度比外国人严重得多,国外的治疗器械对中国患者难以有良好的效果,因此TAVR这个市场的产品基本上是国产垄断。而国内TAVR 产品市场处于早期发展阶段,目前共有三款自主制造的商业化TAVR 产品,现有参与者市场份额皆不大,市场呈现中长期竞争格局。 市场暂时没有单一主导者。沛嘉医疗第一代TAVR 产品TaurusOne®具备专为中国患者及医生需求而设计的多种功能,预期其将成为市场上具有竞争力的产品。 沛嘉医疗第一代TAVR装置TaurusOne®用于使用经导管方法治疗主动脉瓣疾病。目前共持有8个相关专利。其特色有专门设计人工主动脉瓣(人工主动脉瓣)框架,应用有一定水平的径向力,特别适合中国患者:具有足够的径向力,以使人工主动脉瓣可以克服主动脉瓣钙化,并保持在理想位置而不会向上或向下滑动,同时不要在径向上施加太大的力或对附近的神经施加太大的压力,从而减少对外科手术或永久心脏起搏器植入的需要。 此外,就瓣膜组织而言,沛嘉医疗选择了牛心包而非猪心包。首先牛心包较猪心包更加耐用;引起并发症的可能性较低;在血液动力方面有更佳的表现。尽管牛心包较猪心包厚,由于沛嘉在TAVR 产品的人工主动脉瓣自膨胀框架采取先进的热处理技术,其整体效果不输同类产品。 2017年2月,TaurusOne® 获国家药监局认定为“创新医疗器械”,进入快速审批程序。同年,沛嘉医疗与北京阜外医院合作,根据《经导管植入式人工主动脉瓣膜临床试验审查原则(征求意见稿)》(TAVR 临床试验原则草拟本)所载原则,TaurusOne®对十名患者完成了单一中心的可行性临床试验。目前,单一中心可行性临床试验方案已通过国家药监局批准,而可行性临床试验则构成国家药监局所规定申请中的关键部分,大部分受试者的心脏功能在术后得到大幅提升。 此外,沛嘉医疗正与6家医院合作,为125名患者进行确认性临床试验。准排除若干试验受试者后,术后12个月的全因死亡率(确认性试验的主要安全终结点)为6.67%,而根据《经导管植入式人工主动脉瓣膜临床试验指导原则》(TAVR 临床试验指导原则)规定,国家药监局可接受的最高术后12个月全因死亡率为30%。 TaurusOne®这款产品预计在2020年第三季度向国家药监局提交注册申请,并于2021年第一或第二季度实现商业化。沛嘉医疗在招股书上表示,TaurusOne®将有望成为中国市场第四款商业化TAVR产品。除了TaurusOne®产品,目前共有六款注册产品及20款处于不同开发阶段的在研产品。

(产品图示)

能够挤入TAVR产品这一梯队,不仅需要人才的聚集,还需要大量的资金支撑研发。

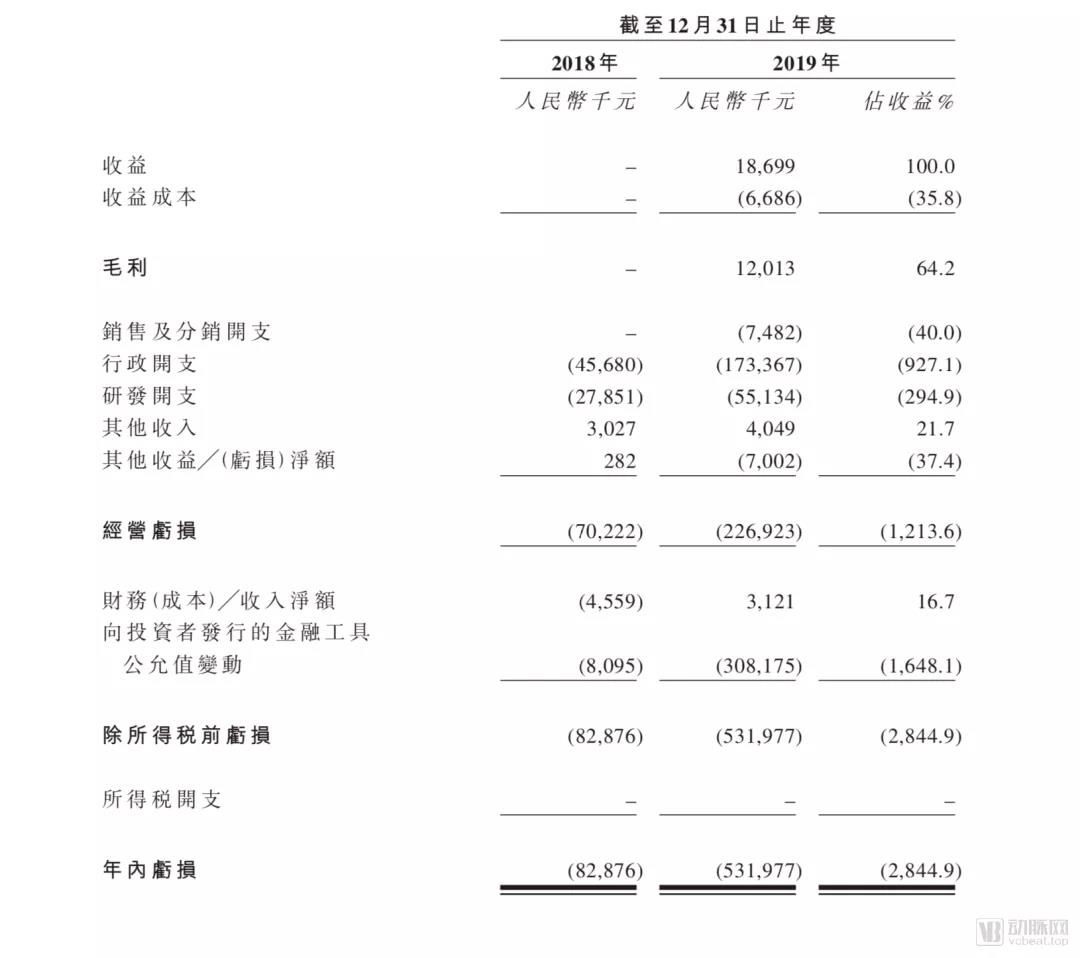

据招股书披露,2018年至2019 年,沛嘉产生研发开支分别为人民币2790万元及人民币5510万元(有关研发开支并不包括加奇于2018年及2019年1月1日至2019年3月29日期间的研发开支分别为人民币1350万元及人民币520万元)。

沛嘉医疗上市前,投资者虽然踊跃认购,但是仍然绕不开亏损的难题。据了解,财务方面,沛嘉医疗在2019年3月收购加奇后才开始确认收益且产生收益成本以及销售及分销开支。亏损净额由2018年的人民币8290万元大幅增加至2019年的人民币5.32亿元,主要由于2019年向投资者发行的金融工具重大公允值变动人民币3.082亿以及行政开支由2018年至2019年增加人民币1.277亿元所致。2019年实际经营亏损2.27亿。

(财务报表)

凭借五大优势“拔得头筹”,未来将加速产品的商业化 在招股书中,沛嘉医疗表示,其凭借以下五大优势获得了竞争优势。分别是: 一、高增长经导管瓣膜治疗及神经介入手术医疗器械市场的龙头国内企业; 二、强大的研发能力支持技术先进的新一代产品蓬勃发展; 三、优秀的商业化能力、成熟的商业化基建及强大的分销网络; 四、可提高运营效率并支持长期增长的平台策略; 五、具有远见及经验丰富的管理团队及强大的股东支持。 除TAVR 产品外,沛嘉医疗将加快各类产品的商业化。例如,目前正在完成申翼®支架取栓器的临床试验,并计划于2021年第二季度向国家药监局提交注册申请。预期届时,沛嘉医疗将成为中国市场上第二个提供商业化支架取栓器产品的国内公司。 此外,沛嘉医疗将进一步扩展完善的商业化基础设施。计划透过增聘具丰富经验的全国销售总监、区域经理及销售代表建立我们的销售及营销团队,加深与目标领域意见领袖的关系;同时,计划建立一支由合资格医疗专业人员组成的内部医疗团队,致力于与中国领先医院及知名医生建立及维持关系,以进一步提高沛嘉医疗的市场知名度。拟继续积极参加学术宣传,例如赞助行业会议及为医生提供培训。 预期将透过与更多于中国高增长地区有良好销售记录的分销商合作,进一步扩大沛嘉医疗现有及未来的商业化产品的分销网络;计划协调销售及营销团队,以支持该等分销商实现其销售目标;计划与更多海外分销商合作,在全球范围内营销及销售产品。 总体来看,目前经导管瓣膜治疗及神经介入手术医疗器械两大市场份额变动的空间还很大,在市场渗透还偏低的情况下,沛嘉医疗的表现值得期待。