又见公募前高管斥巨资设新基金 天弘副总裁离职第二个月就申请新设

摘要 自从2014年个人可以发起成立公募基金公司之后,各大基金公司的高管薪水就多了一片用武之地。证监会官网近日披露,核准设立兴华基金管理公司。这意味着又一家自然人控股的公募基金即将成立面世,这也是年内获批的第三家基金公司。根据公告,张磊出资6061万元,持有兴华基金公司60.61%的股权,成为绝对控股股东

自从2014年个人可以发起成立公募基金公司之后,各大基金公司的高管薪水就多了一片用武之地。

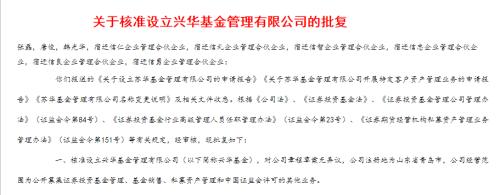

证监会官网近日披露,核准设立兴华基金管理公司。这意味着又一家自然人控股的公募基金即将成立面世,这也是年内获批的第三家基金公司。

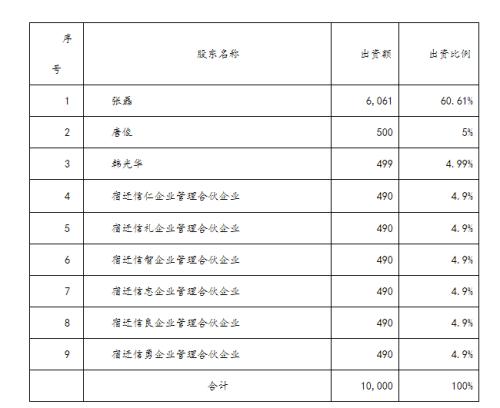

根据公告,张磊出资6061万元,持有兴华基金公司60.61%的股权,成为绝对控股股东。张磊正是在2016年7月离职的天弘基金前副总裁,他在离职第二个月就开始向证监会申请成立新基金公司。

市场人士认为,由个人控股的公募基金公司优势在于制度灵活,激励机制和利益捆绑到位,缺点是缺乏大型机构股东的资源,在基金公司白热化竞争产品发行市场化的背景下,个人系公募基金公司在渠道资源、资金资源存在明显劣势。

高薪“养对手”?高管斥巨资成立新基金

大型基金公司通过高薪和丰厚的奖金来吸引核心人员、稳定团队,不过收入太高,也可能令核心高管变成“同行是冤家”,最近几年已频频出现公募基金的副总裁甚至总经理,发起或拟发起设立个人控股的公募基金公司。

证监会官网披露的信息显示,核准设立兴华基金管理公司,这意味着又一家自然人控股的公募基金获批成立,这也是年内获批的第三家基金公司。根据披露的信息,在兴华基金股权结构中,大股东张磊出资6061万元,持有该公司60.61%的股权,成为这家新基金公司的绝对控股股东。

公开信息显示,此次获批成立的兴华基金,注册地为山东省青岛市,注册资本1亿元。根据天眼查以及港股上市公司披露的信息,兴华基金的核心创业者、大股东张磊曾担任天弘基金副总经理,离任日期为2016年7月,并从2016年8月开始向证监会递交发起新基金公司的申请。

公开资料显示,张磊曾入职嘉实基金、泰信基金,从基层员工一路做到华夏基金的机构理财部总经理,并从2012年10月加盟天弘基金,2012年11月被任命为天弘基金总经理助理,半年之后又被提拔为公司副总经理。

在兴华基金获批之前,证监会今年已核准另外两家公募基金公司——民生基金、东兴基金。截至目前仍有超过30家拟申请成立的公募基金公司处于排队待批状态。

不过,此前也有多家申请拟设立的基金公司遭证监会中止审查,比如骑驴找马的上海某基金公司高管团队,拟发起设立新基金公司另立门户“景泽基金”,但在上个月遭到监管部门否决。

此番,兴华基金获批,也成为国内第18家个人系公募基金公司。个人系公募基金,由于基金公司是由核心管理层创业成立,创业者为基金公司的控股股东,因此基金公司高管的利益与基金公司的发展息息相关。同时,个人系公募基金在激励层面也对普通员工而言具有更大的想象力。

“大型基金公司好的优势是平台大,但股东往往是大型国企,很难实施覆盖面较广的激励机制。”国内一家超大型基金公司人士向券商中国记者表示,个人系公募基金没有国有股东的约束,各类机制相对比较灵活和接地气。

缺乏机构资源,个人系基金公司两极分化

个人系公募基金公司果真能发展的更好吗?现实问题是个人系公募基金数量已越来越多,并不具有稀缺性,也就意味着新成立的个人系公募基金对核心人才的吸引力,相较于其他基金公司而言可能并不具备特别的优势,毕竟真正有能力的人可能自己就可组团发起设立新的公司。

此外,个人系公募基金清一色的自然人股东,意味着个人系公募基金公司缺乏大型机构股东的资源。

华南地区一家合资基金公司高层人士认为,牌照稀缺性下降后,行业已经进入白热化状态,基金公司的竞争已经呈现出资源和品牌的竞争,许多同行能够迅速崛起,很大程度上就是因为机构股东的资源支持。

永赢基金就是一个类似的典型。永赢基金的股权来自宁波银行(002142,诊股)、利安资本,这一股权结构显示,它将受益于宁波银行、新加坡华侨银行、香港永亨银行。在2014年,华侨银行以384亿港元鲸吞香港永亨银行,在香港市场获得广泛的分行网络及强大的客户群。同时,华侨银行又同时为宁波银行、利安资本的重要股东,一环套一环的关系意味着永赢基金公司将拥有三个银行渠道。

银行渠道是公募基金募集资金发行、拓展基金客户的核心渠道,拥有三个具有股权联系的银行渠道,将意味着永赢基金一出生就赢在起跑线上。相对而言,国内其他银行系基金公司,股权结构上所拥有的银行渠道几乎清一色为一家。正因如此,永赢基金成立短短六年时间,规模排名就已进入行业前25,在许多同期成立的基金公司还在亏损状态下,该公司早已实现了盈利。

同样的还有横店系旗下的南华基金。虽然该公司仍处于亏损状态,但因为强大的机构股东资源,该基金公司的潜力仍不可忽视。

截至目前,横店系控股了多达6家A股上市公司。3月25日,横店系旗下A股上市公司普洛药业(000739,诊股)发布公告,该公司在确保日常运营资金需求的前提下,使用人民币8500万元自有闲置资金向关联方南华基金管理有限公司购买基金资管产品,这是横店系旗下上市公司今年年内第二次购买南华基金的产品。

与拥有强大机构股东资源的公募基金公司比较,个人系公募基金公司无法拼爹,一切需要白手起家,若无机构股东的资金驰援,一些个人系公募基金公司就可能面临旗下产品因规模太小的清盘危机,比如恒越基金公司旗下的恒越研究精选混合A/B基金,截至去年12月底的资产规模只剩下不足1500万。

此外,成立三年多时间的凯石基金公司,截至去年底,该公司管理的资产规模尚不足20亿,而公募基金公司若想实现盈亏平衡,管理的资产规模一般要达到150亿。

截至目前,在个人系公募基金公司中,唯有睿远基金、鹏扬基金、泓德基金表现较佳。

成立一年多的时间,睿远基金就已成为A股的网红基金公司,该公司财务实现扭亏为盈。上市公司立思辰(300010,诊股)因定增事项披露的信息显示,睿远基金2018 年、2019 年实现的营业总收入分别为 1212.33 万元、40279.02 万元,收入增长幅度超过33倍,净利润也摆脱了2018年亏损1259万的局面,睿远基金2019年实现净利润达到5914万。

相对于名声在外的睿远基金,鹏扬基金、泓德基金很有可能正“闷声发大财”。这两家公募基金公司的资产规模在去年都远远超过睿远基金,考虑到睿远基金同期的净利润规模,鹏扬基金、泓德基金公司2019年也将大概率实行规模盈利。