*ST升达股权遭拍卖无人问津 华宝信托被动接盘成其大股东

摘要 文|惠凯编辑|承承*ST升达控股权纠纷不断,不仅严重影响了上市公司经营,且也拖累了股价表现。在*ST升达控股权争斗背后,除了新老董事长反复扯皮外,因当年并购而深入其中的PE也很被动。更值得关注的是,最新控制人华宝信托在其中是最为尴尬的,其原本只是一个债权人,不成想却因债务人无力偿债、所持上市公司股权

文 | 惠凯

编辑 | 承承

*ST升达控股权纠纷不断,不仅严重影响了上市公司经营,且也拖累了股价表现。在*ST升达控股权争斗背后,除了新老董事长反复扯皮外,因当年并购而深入其中的PE也很被动。更值得关注的是,最新控制人华宝信托在其中是最为尴尬的,其原本只是一个债权人,不成想却因债务人无力偿债、所持上市公司股权无人按手而被动接盘成为上市公司控制人。

定增并购、实控人变更,长期以来一直是A股的重要炒作主题,不少公司的股价因此而获得过不菲的市场表现,如近期实现连续四个涨停的*ST升达就是因大股东变更而获得了资金的青睐。然而,若梳理*ST升达背后的资本运作,则可发现其故事多多。

近几年中,*ST升达经营业绩的不佳表现导致控股股东反复变更,原控制人先变更为保和堂法人单洋,后又变更为华宝信托。在控股权变更过程中,不仅存在单洋与升达林业前任实控人江昌政之间矛盾激化问题,且上市公司也接连遭遇信披违规被调查、债务出现危机等。更为重要的是,在控股权变更的背后还牵扯到第三方资金纠纷,如广东某知名财富管理公司旗下发行的私募基金因投向保和堂相关股权基金而迟迟无法退出,其管理人中科招商选择起诉保和堂法人单洋等等。在摘不清、理还乱的控股权争夺中,*ST升达何去何从引人关注。

*ST升达控股权争斗纠纷不断

自升达林业上市以来,业绩表现就一直波澜不惊,大多数年份中净利润要么在1000万元上下徘徊,要么是出现少许亏损。2015年开始,公司加大了对燃气业务的投资,并于2016年剥离大家居业务和对应的债务,由升达集团斥资9.41亿元接盘。也正是此次交易,使得上市公司2016、2017年的净利润飙升至亿元上下。而此时,大股东和管理层也打起了变现退出的主意。

2017年9月,升达林业公告称,焦作市保和堂投资有限公司拟向升达集团增资9亿元、获得升达集团59%的股权,并承接后者22亿元债务。焦作保和堂的大股东单洋将成为上市公司新的实控人。天眼查显示,焦作保和堂成立于2017年2月,换言之,该公司很可能是为收购升达集团才设立的。对于此次交易,深交所、四川证监局也下发过问询函,要求就焦作保和堂出资是否足额缴纳等问题作出回复。对此,上市公司公告称,焦作保和堂的实缴资本为4.4亿元,其中单洋出资4.3亿元(4亿元为单洋向其他人借款、成本较高,其他资金缺口还未筹措到位)。然而到了2017年12月末,上市公司突然发布了“关于控股股东及其自然人股东决定终止《增资协议》及《增资协议补充协议》的公告”,公告称,在协议履行中,保和堂多次出现违约情形,并构成了协议约定之实质性违约,为此,升达集团宣布终止增资交易。当年底,升达集团向四川高院起诉焦作保和堂,不过诉讼在4个月后双方达成了和解。

双方矛盾虽然不断,但之间的合作之事仍在继续。2018年11月,上市公司公告称,江昌政、江山等拟将升达集团全部股权转让给单洋控制下的保和堂(海南)现代农业科技有限公司,后者则承诺解决升达集团39.47亿元的债务、以及其对上市公司的资金占用问题(因升达集团资金占用问题,上市公司被ST)。事情似乎在向好的方向转变,可让人意外的是,2019年6月,上市公司发布了《关于收到海南保和堂关于资金占用问题的说明》的公告,称“由于不可控因素的出现,海南保和堂无法按照约定解决资金占用的问题”……“海南保和堂正积极与包括包商银行及华宝信托在内的升达集团债权人进行沟通,避免由于债务纠纷造成上市公司的实际控制权变动。”而就在此期间,*ST升达加速了人事换班。2019年1月,江昌政父子等董监高离任,单洋接任董事长、总经理。

2019年8月底,*ST升达发布了《收到海南保和堂关于《撤销授权通知书》回函的公告》,称江昌政及江山于2019年8月21日对单洋出具了《撤销授权通知书》,而单洋和海南保和堂提出异议,认为江昌政、江山于2018年12月出具的《授权委托书》为不可撤销委托书,《撤销授权通知书》违反了《授权委托书》以及海南保和堂与江昌政等签署的《关于四川升达林产工业集团有限公司之股权转让协议》及补充协议的约定,不具有法律效力。

此后的10月16日,上市公司又发布了一份“收到海南保和堂《关于收到<撤销授权通知书>后续措施的通知》的公告”,公告指出,海南保和堂及单洋向成都市青白江区人民法院起诉江昌政等,请求确认《撤销授权通知书》无效,且于2019年10月被受理。

PE基金无法退出

上市公司董事长遭起诉

上市公司前任董事长和现任董事长之间的纷争,不仅拖累了股价表现,影响了二级市场上股民利益,且还拖累PE基金、使其无法退出。

公开资料显示,深圳金色木棉投资管理有限公司在2015年12月底发行了“金色木棉-中科招商保和堂股权投资基金”、“金色木棉-中科招商保和堂股权投资基金二号”。据基金业协会数据,两只基金目前还在运作中。

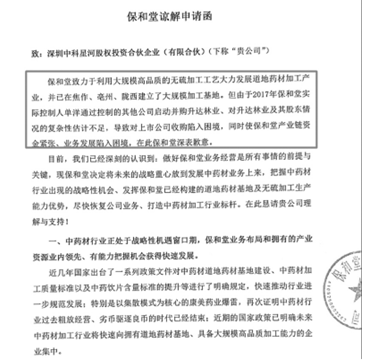

《红周刊》记者获得投资人提供的基金信披资料显示,金色木棉-中科招商保和堂股权基金募资投资于深圳中科星河股权投资合伙企业(有限合伙),最终用于保和堂(焦作)制药有限公司收购特色中药材、以及政府流转的种植基地流动资金等。但迟迟未能退出,中科星河股权投资合伙企业(有限合伙)在2019年起诉保和堂以及单洋。

工商信息显示,该合伙基金的执行事务合伙人为中科招商集团的子公司深圳中科招商股权投资管理有限公司,出资额最大的合伙人则是金色木棉投资,认缴1.38亿元。金色木棉-中科招商保和堂股权基金的投资人赵女士也向《红周刊》记者证实,管理人确实为中科招商。她表示,该基金早已到期,但目前仍未兑付。

据投资人提供的金色木棉投资的《最新情况说明》,截至2019年11月,中科星河股权投资合伙企业(有限合伙)已申请查封了保和堂在河南温县的多宗土地房产,以及单洋持有的焦作保和堂投资等多家公司的股权。

保和堂的资金面到底有多窘迫?中科星河股权投资合伙企业(有限合伙)的代理律师在2019年11月底向基金持有人发出的一份《进展报告》透露,“冻结了保和堂(焦作)制药有限公司名下基本账户在内的十余个银行账户,银行余额16724元”。其大部分生产设备也已抵押给了中信银行,“估计余值不多”。

《红周刊》记者获悉,保和堂还与康美药业(600518.SH)有着经济纠纷。上述《进展报告》显示,焦作中院于2019年10月底向康美药业求证有关保和堂焦作制药公司的债权事宜后告知律师,“保和堂拖欠康美药业2.9亿元”。另据裁判文书网去年8月公布的材料,康美药业早已对单洋、保和堂焦作公司将近3亿元的财产申请了财保全。

为何保和堂业绩会快速变脸?一个很重要的原因就是其实控人策划收购上市公司*ST升达股权而被深套其中。在一份保和堂发给深圳中科星河股权投资合伙企业(有限合伙)的《谅解申请函》中,公司坦承,“由于2017年保和堂实际控制人单洋通过控制的其他公司启动并购升达林业、对升达林业及其股东情况的复杂性估计不足,导致对上市公司收购陷入困境,同时使保和堂产业链资金紧张、业务发展陷入困境”。

至于基金管理人中科招商,其曾是国内PE基金行业的明星公司,但2017年被新三板摘牌后曾爆发过基金退出危机,其风险也被传导至金色木棉-中科招商保和堂股权投资基金。

大股东所持股权流拍

华宝信托被动“接盘”

或因诉讼和债务的缠身,使得*ST升达的股权在市场上落得个“无人接盘”的尴尬境地。3月10日,公司发布公告称,因大股东持股拍卖流拍,法院裁定升达集团、公司原实控人江昌政分别将持有的1.84亿股、2868万股股票的所有权转给华宝信托,以流拍价抵偿债务4.56亿元。如此情况意味着,一旦手续交割完成,华宝信托将成为上市公司的第一大股东。

金融机构因债务人无法正常运转而被动接盘上市公司,此前在中毅达的身上也曾发生过。2018年底,信达证券所管理的资管计划就通过司法裁定强制划转股份的方式获得了中毅达2.6亿股股票,成为其第一大股东。据《详式权益变动书》,江昌政转让股权对应的4.56亿元抵债金额与华宝信托要求的15.4亿元本息尚有较大缺口。

华宝信托后续既有可能继续处置*ST升达股权并最终获得退出,也有可能借鉴*ST毅达的操作方式。但金融机构如何克服跨界实业公司却仍是一个难解的话题,即便是*ST毅达被背景雄厚的信达证券所接管,其仍难逃被暂停上市的结局。

伴随着实控人的再次变更,*ST升达的股价近日获得4个涨停,后续在新的控股股东掌控下,其能否彻底理清自己债务问题、能否让投资者安心,仍需要一个耐心等待过程。■