创投交易额下降 投资者还能买私募股权基金吗

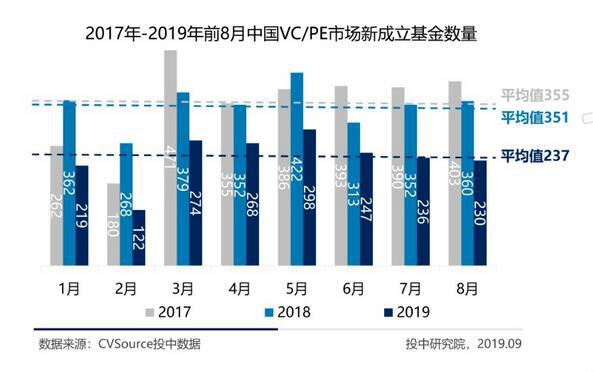

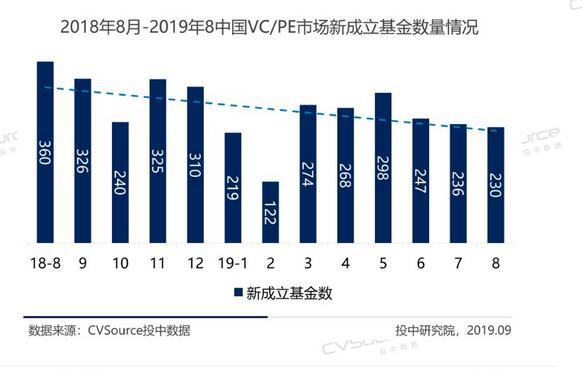

摘要 2019年以来,我国私募股权投资市场发展趋势整体下行,活跃度同2018年相较下跌约三成,融资规模创新低。投中研究院统计显示,2019年8月,新注册成立基金数量230支,同比2018年8月的360支下降36.11%,2019年前8月工商新注册基金数量均值237支,同比2018年前8月的351支下降32

2019年以来,我国私募股权投资市场发展趋势整体下行,活跃度同2018年相较下跌约三成,融资规模创新低。投中研究院统计显示,2019年8月,新注册成立基金数量230支,同比2018年8月的360支下降36.11%,2019年前8月工商新注册基金数量均值237支,同比2018年前8月的351支下降32.48%。从年度趋势来看,2017至2018基金成立数量几乎持平,而“募资难”在进入2019年后,有较明显的体现,基金成立数量断档下跌约3成,且呈现继续下滑趋势。私募股权基金市场为何降温如此迅速?还能买私募股权基金吗?

1、新注册私募股权基金缩减三成

根据CVSource数据终端显示,2019年8月,共计45支基金进入募资阶段,目标募资总规模234.01亿美元,平均单支目标规模达5.2亿美元。从不同基金类型来看,本月有4支政府引导基金、3支母基金宣布启动。其中,上海市人工智能产业投资基金,首期目标规模人民币100亿元,坚持市场化、专业化、国际化运作体制,带动社会资本投入,最终形成1000亿级基金群。

投中研究院分析师刘梦晗介绍,近几年来,中国私募股权市场整体监管趋严,行业准入门槛提高,导致私募股权投资基金成立难度加大,新成立基金数量整体呈下降趋势。从数据上看,2019年前8月与2018年同期相较,新成立基金数量缩减已超三成,本应为中国私募股权市场聚集重地的北京、上海地区,新基金的成立也十分鲜见。然而在此大环境中,借助政策扶持鼓励,广东深圳脱颖而出,逆势成为全国私募股权基金成立最多的地区。

2、“全民私募”降温?

在过去2年中,募资门槛相对较低,私募股权基金市场一片火热,VC/PE市场呈现“红海”态势,机会风口遍地开花,机构呈爆发式增长;而进入行业拐点的现如今,受国内金融行业去杠杆、银行等募资通道受阻等政策及外部经济下行环境的影响,VC/PE市场对机构的考验和甄别逐步升级,优胜劣汰机制在发挥根本性作用,机构募资、投资、退出均遭遇断崖式下跌。在此严峻环境下,市场会推动行业走向规范化和专业化。

自2018下半年至今,资本寒冬的风险对创投市场已形成常态化、全面化的影响,具体表现为中国创投市场逐步回归理性谨慎的常态,机构的投资逻辑逐渐在发生根本性变化,即便是头部机构,在经济下行的大环境下,也更多采取多看少动,精准出手,贯彻价值投资、理性投资,并加强投后服务的投资逻辑。

纵观中国创投市场整体情况,自2018年四季度起逐步结束了创投市场非理性繁荣,2019年全面回归理性谨慎的常态,机构偏向理性投资、价值投资。具体表现为,融资案例数量大幅回落、融资总规模降低、大额融资交易显著减少,具体如下:一是融资数量:8月共计275起,同比2018年8月下降61.21%;2019年月均326起,与2018年月均651起相较,几近腰斩;二是融资总规模:8月达31.95亿美元,同比下降58.26%;三是融资均值:8月融资均值1126.69万美元,单笔交易金额保持平稳。

投中研究院统计显示,从创投交易融资规模来看,2018年各月创投市场千万美元级别的交易多数在百起以上,而2019年有明显的断层式锐减。2019年融资规模达千万美元级别的创投交易月均63起,与2018年的114起相较下降44.74%,创投市场巨额非理性投资明显减少,机构投资更加慎重,即便有获得巨额融资的项目,也是较稀缺的高成长性独角兽或明星企业,且大多分布在B、C轮阶段。

3、投资者还能不能玩私募基金?

刘梦晗认为,在资本活跃度下降的背景下,专注中后期投资的VC/PE机构,基本已经形成特定投资逻辑,多数聚焦于稳定、成熟、有持续盈利能力的规模企业或优质项目上,对优质项目的竞争也日益激烈。

8月份,我国私募股权投资市场,规模最大的一起交易为知乎完成4.34亿美元F轮融资,由快手领投、百度跟投,腾讯和今日资本原有投资方继续跟投,由华兴资本独家担任财务顾问。这是知乎迄今为止最大的一轮融资,新晋战略股东将在流量规模和内容生态等方面给予支持。

为什么创投基金、私募股权基金市场降温如此之快?投中研究院有关部门分析师认为,由于去年资管新规去通道、去杠杆、去资金池、消除多层嵌套等监管措施,使得VC/PE市场深陷“募资难”并已渐成常态,即便顺利完成募集的机构,也大多由于其在较早期就开始启动了基金募集计划,机构募资的周期逐步延长。同时,在严峻的募资环境下,仅少数头部机构依凭其过往出色的投资、退出表现,和长期合作LP对其的信任,才能获得相对满意的募资结果,整个行业加速优胜劣汰的洗牌,机构将向品牌化、寡头化发展。

投资者以后还能不能投资私募股权基金、创投基金?刘梦晗认为,募资难题进一步引发创投市场发展减速,整体创投形势呈现显著回落趋势,融资交易活跃度及规模接连跌破新低值。目前,创投市场正经历大浪淘沙,强者恒强的“马太效应”愈发显著,优质项目及头部机构脱颖而出,成为创投市场屹立不倒的主力军。

责任编辑:cxz