【原创】美林时钟下的基金配置策略(上)

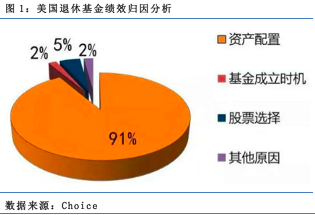

摘要 资产配置策略对基金投资具有重要意义,根据1991年布林森、胡德和贝博(Brinson,Hood&Beebower)发表的研究报告,美国前82家退休基金在1977-1987年期间投资获利绩效的因素中,约91%是归功于资产配置决策,而大多数人认为最重要的投资标的选择和预测进出场时机仅占了5%和2

资产配置策略对基金投资具有重要意义,根据1991年布林森、胡德和贝博(Brinson,Hood&Beebower)发表的研究报告,美国前82家退休基金在1977-1987年期间投资获利绩效的因素中,约91%是归功于资产配置决策,而大多数人认为最重要的投资标的选择和预测进出场时机仅占了5%和2%。

由此可见,资产配置在投资中的作用超乎想象,越来越多投资者逐渐认识到,要想获取中长期稳健收益,必须构建包含多元资产在内的投资组合。基金投资也是如此,科学的基金组合配置旨在降低市场风险的同时提高投资收益,相比投资单个产品和单一品种,基金组合的回报更为稳定。而如何配置基金组合,就需要一种较为合理的方法。

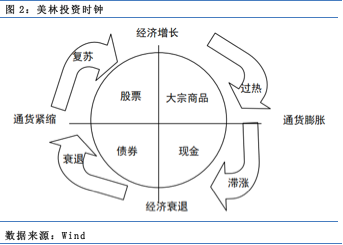

美林时钟模型

美林投资时钟是一种将经济周期与不同类资产表现联系起来,从而指导投资者在不同经济周期进行资产配置选择的方法。这种方法将经济划分为四个不同的周期——衰退、复苏、过热和滞胀,每个周期都对应着表现超越大市的某一特定类别资产:债券、股票、大宗商品和现金。

1.衰退期:经济下行,通胀下行,此时应配置债券,做空商品。

2.复苏期:经济上行,通胀下行,此时应配置股票,做空现金。

3.过热期:经济上行,通胀上行,此时应配置商品,做空债券。

4.滞涨期:经济下行,通胀上行,此时应配置现金,做空股票。

基于美林投资时钟的基金投资策略

在划分完经济周期后,我们可以根据投资时钟理论的指导进行相应的资产配置:

在复苏期可以选择超配股票基金,收益率参考中证股票基金指数;在过热期可以选择超配期货基金,收益率可参考南华商品指数;在滞涨周期可以选择超配货币基金,收益率参考中证货币基金指数;在衰退周期可以选择超配债券基金,收益率参考中证债券基金指数。

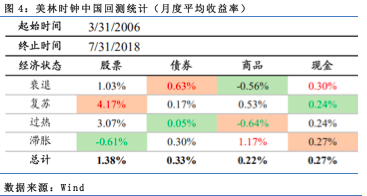

通过美林时钟对中国的大类资产历史表现进行回测,从上表中可以看到:

1.股票和债券符合美林时钟逻辑。

2.对于商品而言,衰退期-0.56%的表现较差,但在滞涨期,反而是商品表现最佳的时期。分析认为,这很可能与商品的种类较多且每种商品都有各自的特性,例如工业品、农产品、贵金属对经济周期的反映各不相同。此外,我国商品市场发展中的无序竞争以及近几年去产能的政策都会商品市场价格产生了较大的影响。

3.现金在滞涨期的表现相对较好,但并没有表现最佳,这可能与我国“四万亿”的宽松政策有关;而复苏期的表现最差,综合来看基本符合美林时钟逻辑。

当前经济周期判断

引用恒大研究院院长任泽平观点,随着年初M2和社会融资规模增速触底,政策底(2018年第三季度)、市场底(2019年第一季度)、经济底(2019年中)已先后出现。但是,由于微观主体加杠杆空间有限、新的经济增长点有待改革开放释放,预计M2和社会融资规模回升力度不大。

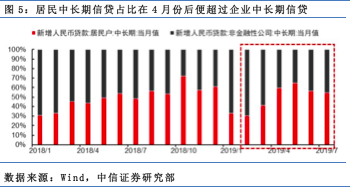

中信证券宏观首席明明认为,2019年7月信贷数据全面逊于预期。观察中长期信贷增速,2019年以来企业中长期贷款增速多数时间表现不良,居民部门购房需求依然是中长期信贷的支撑,而企业中长期投资需求低迷预计持续。

可以看到,研究人士对于目前经济处于下行周期的观点较为明确,但是对于经济底部是否已经出现未能达成一致。总体而言,多数投资者倾向于认为目前正在从衰退期的末段转向复苏期的开端,但何时能够确认经济周期进入复苏期,依然分歧较大。保守起见,在此阶段笔者更倾向于衰退期的基金投资者组合。

美林时钟的不足与反思

美林投资时钟并不是万能的,首先是周期拐点的判断,经济数据受到季节性、国内外重大事件冲击等许多因素影响,存在不稳定性,容易对周期拐点误判;此外,判断经济周期的指标如宏观经济景气指数、CPI 指标的发布通常具有一定滞后性,也会对当前经济周期的判断造成影响。

实际的运用中,我们也可以做一些不同角度的运用:当我们在做资产配置时,往往是正面的思考当下应该配置哪类基金,其实我们完全可以进行逆向思考,即避开最差的资产,配置其余资产所属的基金。

以上内容仅代表笔者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。文章及图片来源:网络,如涉侵权,请联系我们。