今年可能最大的意外是:没有意外!熵一董事长谢东海扑克投资策略论坛重磅分享

摘要 2017-7-18扑克智咖:谢东海声明:本文为熵一资本董事长谢东海先生在7.15日扑克投资策略论坛的分享扑克财经-专业的大宗商品&金融领域投研信息服务平台很高兴今天能够来到扑克投资策略论坛,今天我主要从全球宏观的角度给大家做一点分享。今年可能最大的意外是没有意外时间很快,半年已经过去了,回顾

2017-7-18 扑克智咖:谢东海

声明:本文为熵一资本董事长谢东海先生在7.15日扑克投资策略论坛的分享

扑克财经-专业的大宗商品&金融领域投研信息服务平台

很高兴今天能够来到扑克投资策略论坛,今天我主要从全球宏观的角度给大家做一点分享。

今年可能最大的意外是没有意外

时间很快,半年已经过去了,回顾一下去年底的时候对今年的判断,当时有几个想法。首先,因为特朗普当选总统,市场有一轮强烈的再通胀预期,但是我们从当时以至现在的很多经济背景数据来看,短期内出现强烈的通胀的可能性其实并不大。在通胀预期结束之后,又有一个快节奏的转变是说会不会通缩又来临?但是这个通缩预期背后实际上可能也没有多少支持,去年底今年初的时候有一种感觉,觉得今年可能最大的意外是没有意外。

现在为止还真的是没有什么太大的意外,所以我们今年的宏观经济中期报告就取这个名字叫做“见或不见,不悲不喜”。说全应该是你见或者不见我都在那里,不悲不喜。这个世界就是这样,刚才主持人说今年感觉上什么事都没变,但是大家的想法不断在变,可能这也是上半年的一个真实反映,下半年我们猜测一下,能够发生一些什么样的东西?

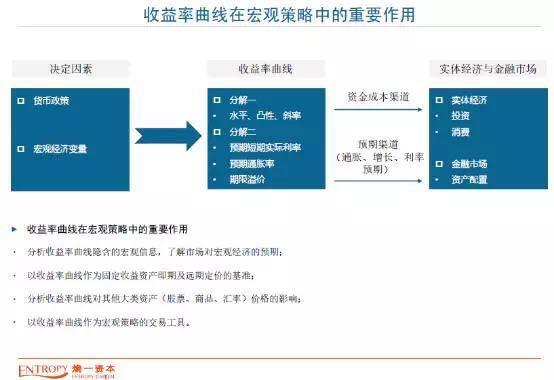

从利率期限结构说起

我们先从利率期限结构来看,如果我们对所有的金融产品去做定价的话,那么基准当然是所谓的无风险利率,也就是国债利率,或者有个更好的来做基准,比如说黄金。因为黄金我们可以看作是一个永续的零息债券。比较有意思的,我们如果把黄金和日元走势放到一起的时候,你会发现近几年来,尤其是2011年后,日元和黄金的走势完全一样。为什么?因为日元我们也可以把它看作是一个零息货币,这个有意思的在于,比如说前一段时间大家对欧洲央行有可能退出QE有预期的时候,我们会发现欧元上涨的同时日元在下跌,而黄金当然也是在下跌。

加拿大那天加息的时候,你会发现在加息公布的那一刻,日元和黄金在跌。也就是说这段时间市场中有一个什么样的预期?

我们看美联储在加息的过程中,短期的利率上升的很快,长期的利率在上升之后有回稳。再来看它的利率期限结构,从2014年比较陡峭的这种状况到了现在一个比较平滑的状况,也就是说,虽然美联储在加息,但是大家对美国的长期利率上升预期并不是很强烈,我们知道股票是最长期的一个债券,因为它是无穷远那么远的一个到期的,所以说长期利率的变化才是对股价的最大的变化。很多人有一种想法,美联储在加息美股是不是已经到了终点?但是从这些利率的收益曲线变化来看恐怕这个话说的还有点早。

当你找不到让你慌的事情的时候,才是真正让你慌的原因。

有一些很有意思的迹象,就是对于全球股票市场大家一直在慌。比如说法国大选大家会慌,特朗普出个推特大家会慌,调查“通俄门”大家会慌。看到美国经济数据不好大家会心慌,等到后来大家说这个市场中找不到让你觉得担心的事情,于是有人就说了,当你找不到让你慌的事情的时候,才是真正让你慌的原因。就是大家总是在慌,为什么?说明股价不便宜了。如果这个股价是便宜的,不会出现这种状况。近期我们看美联储官员的讲话中,都在提资产价格有点偏高。虽然说有点偏高,但是仍然还不是一个泡沫化的状况,可能股市这种情况还会有相当长一段时间的延续。

收益曲线背后:技术、人口、信用、全球化等

我们再回到收益曲线,从这个收益曲线里面我们能够看到它背后的这样一影响因素,这样一些因素拆下来可能会涉及到技术进步、生产率、人口、信用等等一系列的因素。从我们自己比较喜欢做的分析方法是把它放在一个时空的框架内。那在这个框架内我们看什么东西在变,什么东西没有变?

技术因素

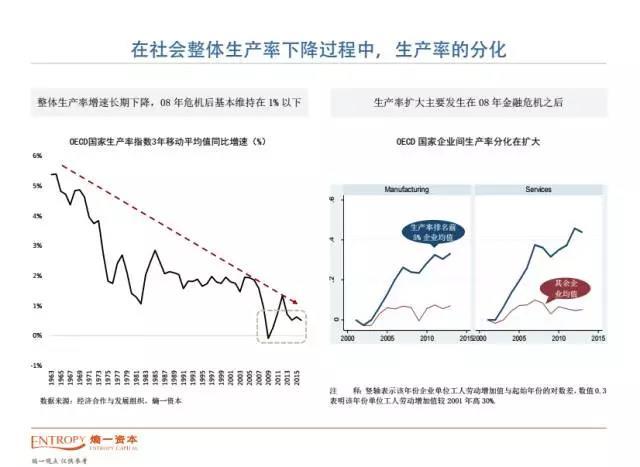

首先我们来看比较长的一个影响因素,一个技术周期。如果说前几年我们只是看到一些零散的迹象,印象中有很多次的讨论都碰到这样一个问题,从2007年以后,全球的劳动生产率不再增长,那这个不再增长引出的结论是我们没有看到新的技术进步的发生,但实际上如果我们把劳动生产率去做一些拆分会发现其实实际的情况会更为复杂。

这是排名在前5%的这些企业的劳动生产率的变化,在整体的劳动生产率没什么增长的这种前提下,我们看到前5%的这些企业的劳动生产率是一个非常快的速度增长。如果说制造业表现的还不是说特别明显的话,我们在服务业中看到这个差异是拉的更大。而这个差异在制造业中和服务业中主要是来自全要素生产率的一些变化,但服务业中投资差异也起到了一个很大的作用。

为什么会出现这种分化?是因为我们现在看劳动生产率提升最快的是来自于信息技术产业,地域上劳动生产率提升最快的是加州,如果再缩小一点是硅谷。而这个行业有什么特点?这个行业尤其是像互联网这类,因为扩张的边际成本为零,那么在这些行业很容易出现赢家通吃的情况。比如说我们用Windows,那对微软来说以前你可能还要去买个光盘,现在你直接下载就可以了,下载的那个成本几乎为零,所以在这里面很容易出现赢家通吃的这样一种状况。

在这种背景下两极分化很容易产生,我们从这样一个图里面也能够看到一些端倪,这个描述的是技术扩散的速度,最近这十几年技术扩散的速度越来越平缓,也就是说企业和企业之间技术扩散在变慢,行业与行业之间在变慢,国家与国家之间也在变慢。这样的话就造成了整体的劳动生产率基本上处于停滞,但是一些产业的劳动生产率是极速地提升,而这个带来了一些问题,就是两极分化,包括收入的两极分化,包括国与国之间的劳动生产率的进展的两极分化。

那么这个会带来一系列政治上的问题,比如说反全球化的思潮,在很多国家得到了比较大的反响。然后各国选举之中我们能看到一些民粹的候选人得到了比以前更多的一些支持,对市场中带来的一种影响在于,虽然说我们看这类企业的股票股价已经涨了很多,但是如果你去看整个股票之后会发现可能最佳的选择仍然还是购买这类公司的股票,因为大多数产业的劳动生产率是停滞状态。如果从服务业上来说,刨除这5%之后,劳动生产率还是下降的。

在这个过程中我们看技术上这样的一些特点,最后很多散点性质的东西汇成了一个趋势性的东西,我觉得现在应该是一个初始的状态。这个初始状态就是智能化的这样一个时代正在向我们走来,智能化和传统的信息技术有非常大的区别。比如以前说机器人,机器人实际上是从确定性出发的,我给你一套程序,你去执行这套程序。而智能化是从不确定性出发的,是从原有的经验中进行学习,然后来去进行下一步。

什么样的条件让智能化越来越具备这样一些条件?首先是数据,这些年的信息技术进展产生了大量的数据,没有这样一些数据你就无法进行学习。其次是硬件技术的一些进展,比如说GPU的采用让计算速度得到了更大的一些发展。再其次是说有相当一类的企业他们已经在这方面做出了很大的成就,还有比如说云计算越来越普及,马上5G带来的流量的大幅增加,一系列技术上的变化让我们能够看到智能化的时代正在迅速地进入我们的生活。

这样一个时代有可能会带来商业模式,甚至于造成生活方式非常大的转变。这些转变带来的,比如说我们能看到2000年大家说互联网是一个泡沫,之所以产生泡沫是当时大家有一个非常好的预期说互联网会改变我们的生活。泡沫后面之后,2000年到现在已经17年过去了,17年过去之后我们会发现那个时候大家的看法都是对的。比如说现在美国的亚马逊、中国的阿里巴巴,把传统的商业全都打败了。他们的市场份额现在在飞速地发展中,17年的时候,大家看的都是对的。那么亚马逊的股价我们知道泡沫破灭之前56块,破灭之后跌到6块,现在是1000。可能现在这个时点就是上一轮互联网破灭之前的前页,这个有可能会让我们最终进入到智能化时代。

人口因素

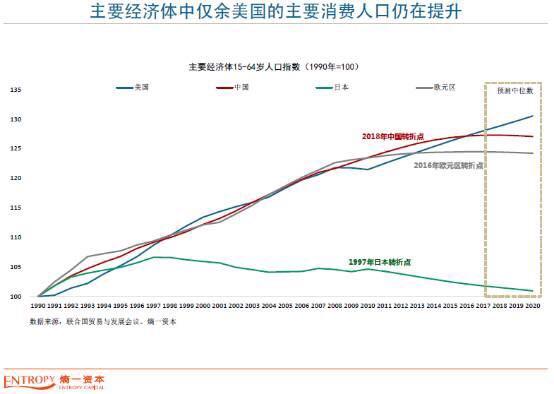

如果说长期的技术周期有可能进入到一个新的时代,另外一些因素仍然没有发生变化。首先是另外一个长期的因素,这可能会影响到长达80年的因素:人口因素。

人口的因素在主要的经济体中,工作人口已经开始减少,我们看这里面除了美国,它的工作人口未来还会有所增长之外,日本已经是长达几十年的工作人口的减少,而且现在我们看日本是绝对人口开始减少,今年到现在为止已经减30几万。欧元区的工作人口也是在减少,而中国明年开始,以前我们是按照15—60岁的人口,我们知道2013年开始减少。但是如果放宽一点,假设退休年龄到65岁,到明年开始15—64岁的工作人口数量也要开始减少。工作人口的减少带来的最大一个影响就在于我们从消费端找不到推动增长的区别因素。

而伴生于工作人口减少的还有另外一个让人头疼的问题,这个问题是人口结构问题。我们这里来看这是65岁以上人口占比,日本现在已经到了30%左右,那么其他的国家和地区65岁以上人口的占比也在不断地攀升。

人口的年均增长率还是在持续下滑,我们看日本已经进入了负增长,欧元区进入了零增长,中国也基本上进入了零增长。而在这个过程中社会抚养比开始提升,这次社会抚养比的提升和以前的社会抚养比的提升有非常大的区别,以前的社会抚养比提升来自于比如说婴儿潮的时候有更多小孩,所以说抚养比开始上升。这次我们会发现这次的社会抚养比的上升全部来自于65岁以上人口的增加,青少年的抚养比没有增加,主要是来自这个。

而这个进一步加剧了,随着社会的老龄化,需求会更加低迷,而社会在社会保障这方面的支出会增加的更多。而有工作人口增加的地区他们的经济总量在全球总量中占比还非常小,这个人口增加地区主要来自于非洲、中东和东南亚、南亚这样一些地区,那么这些地区的人口增长对全球经济影响目前为止还看不到有显著的影响,因为他们现在的占比还过于低,这就导致了从需求端我们看不到有需求驱动的高速增长这样的机会。

信用因素

我们再来看一个中期的周期,大概5—7年这样一个时间的信用周期。首先我们来看各国央行的一些举动,这个货币政策的分化还是在持续中,美联储已经启动了货币政策的正常化,欧元区有可能在明年去缩减或者是停止它的QE。7月20日欧洲央行的会议可以关注,因为这个会是否会提出一个计划来退出QE,但是日本这个QE的退出还遥遥无期。我们这里看各国的基础货币和GDP的比率,我们看日本在安倍经济学的背景下已经高达80%,其他的还好,而且美国已经开始在去收缩,有可能会在9月份启动资产负债表的收缩。

而整个信用状况我们仍然没有发现主要的经济体中有非常强烈的信用扩张动力,这个是发达经济体的,还是一个非常温和的信用扩张。而新兴市场也没有一个明显的信用扩张。分国别来看,美国之前有一个恢复性的增长,但是现在能够看得出来这个势头在减缓。而国内这个信用增速仍然还是在一个很低迷的状态,欧元区和日本会更加低迷一些。

从其他的佐证上来看,我们从资金盈余平衡表来看,美国的企业仍然没有借钱的打算,而欧元区的企业和日本的企业仍然在存钱。也就是说企业的资本支出的动力还是很弱,企业资本支出动力弱的原因在于资本回报率仍然没有足够的吸引力。

综合以上因素来看,除了技术上有可能会开启新时代之外,其他的还是一个温和增长、温和通胀的格局。这就回应我们刚才说那个题目,在温和增长、温和通胀背景下,比如说我们拿商品为例,没有超级通胀也没有通缩,这和2011年—2015年这个格局是有非常大的差异,所以没有整体的商品市场趋势,只有每一个商品自身的供求关系在起相应的作用和阶段性的预期的变化所带来的这样一些波动。

全球化进程

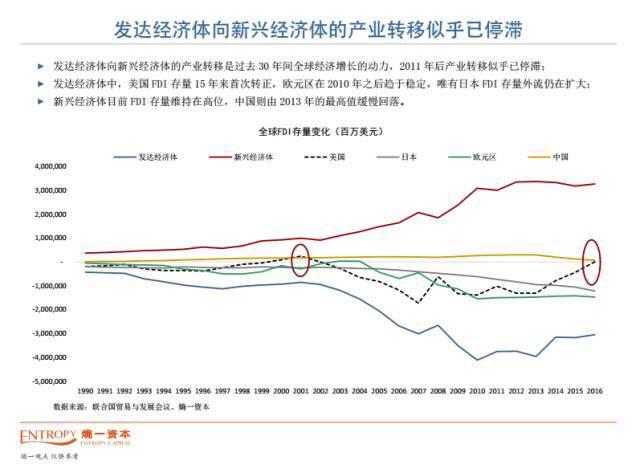

另外一些在未来可能会对我们发生很大影响的事情,就是刚才提到说全球化的进程。这个是全球的FDI存量的变化,之前一个非常明显的趋势,从上世纪80年代之后所启动的,全球FDI朝新兴市场国家去转移的这样一个进程,从2007年开始已经停滞,没有继续地增长。如果我们来对这些主要经济体再做个拆分会发现,这是日本,日本的净FDI仍然在流出。

欧元区也是在继续流出,但是这个已经是非常平缓。美国虽然说之前都还是净流出,应该是从今年FDI会变成净流入,这是一个非常大的变化。这个变化会告诉我们说全球化的进程在经济层面上其实已经有一个非常缓慢的停滞了。而这个影响到国际直接投资,影响到国际贸易,从这个里面我们能看到说近几年来国际贸易是一个趋势性的放缓,这已经是长达五六年的时间了。所以这个反映到政治上来说,我们看到很多国家出现了反全球化的思潮。这是因为全球化是给一部分地区带来了利益,给另外一部分地区带来了一些损失。

我们从这个各国投资政策的变化也能看到一些端倪,比如这个是支持全球化的政策占比,这个比例我们看到其实近些年是在下降的。这是限制全球化贸易这样一些政策的占比,这是在提升。但是尽管如此,我们看到说全球化还是势不可挡,原因在于国际的分工一旦形成,很难再回到过往。

大类资产可能出现的变化

以上是把主要的经济因素总结性的梳理一下,下面我们根据这些因素再来看一下各大类资产有可能出现的变化。

首先我们来看汇率,今年其实我们看美元指数应该出现了比较长时间的下跌,而这个下跌的主要原因还是来自于欧元的上涨。这个驱动因素来自于什么地方?从我们刚才的那个框架里面来看,这个驱动因素主要来自于实际利率的变化。因为对未来的欧洲央行有可能退出QE的预期,现在我们看到美欧之间实际利率的差异在收窄。

加元是另外一个很好的例子,之前加元是和原油走势相关性非常强的,但是近期我们发现加元和原油之间走势没有关系,这从资源国与大宗价格的关系来看,都是非常不习惯的事。为什么会这样?是因为美加之间实际利差在迅速收窄,因为加拿大央行加息,从他开始释放信息到实施只有一个月时间就进行了。美澳实际利差也有一点点收窄,因为加拿大之后大家预期澳大利亚也有可能加息,只有美日之间实际利差并没有收窄,所以我们看到日元表现相对疲软。

至于人民币我们看到几个方面,第一个方面在于刚刚央行出来的数据,今年中国对外投资量大幅收缩,具体数据我记不清了,反正是收缩的速度挺快。

其次,之前我们看到,因为央行提供了一些政策性的利率,导致国内的债券收益率有个比较大幅的上升,中美之间的实际利差在扩大。这一系列的东西反映到人民币汇率上来说,我们看到今年的人民币汇率有一个比较大幅度的上升。其实这个都超出了我们之前的预期,我们之前说今年的人民币没有贬值的空间,大概波动幅度就在3%之内,但实际上人民币升值的幅度比想象中还要强劲一些。

这个状况未来有没有可能会发生变化?在其他条件不变的情况下,实际利差的变化可能会是一个更大的影响。如果欧洲央行确定了退出QE的时间表,而美联储在9月份启动资产负债表的自动收缩,有可能会让这个事情发生一些转变。所以这个汇率的市场下半年有可能会有个比较大的变化。

固定收益这块我们看接下来美联储的缩表,理论上缩表能够让收益曲线陡峭化,但是实际做下来会如何,还是有点让人怀疑。星期四耶伦在美国参院作证的时候,曾经有一句话说,她希望未来的长期利率会长的更快一些。理论上来说,美联储缩表是可以达成这一点的,但是因为对长期债券的需求还是非常强劲,是否真的能够让收益曲线陡峭化还是值得怀疑的,除非美国的财政政策开始出现一些比较大的变化,比如说基建支出拨汇的通过,比如说税改启动。

但是我们知道今年迄今为止连奥巴马医保法案这事还没有解决呢,按照美国国会的日程表这一系列东西如果最终能够出现应该在明年,所以今年是否能够出现收益曲线的陡峭化还是值得怀疑的。

那么在这种背景下,全球的股票市场尽管不便宜了,但是仍然还是有很强的支持。至于说商品市场还是这样一种看法,因为如果没有一个像当年中国进入全球的经济体系这样一个大的驱动力,商品市场重现十年黄金时代的难度还是非常高,大家会普遍把目光放到印度。但是印度现在的经济总量要对全球产生影响还需要时间,所以看不到有这类的大的驱动因素在,但是也看不到迅速出现通缩的可能,这样就还是要看商品自身的供求关系。