天然气消费增长 勘探开发积极推进 四股或立风口

摘要 我国天然气消费持续增长勘探开发应积极推进据上证资讯报道,2018年能源大转型高层论坛25日举行,《中国天然气发展报告(2018)》白皮书发布。报告预计,2018年中国天然气表观消费量同比增长13.5%。要加快形成勘探开发有序进入、充分竞争的市场机制,大力推进央地合资合作,切实增加有效供应。本月以来“

我国天然气消费持续增长 勘探开发应积极推进

据上证资讯报道,2018年能源大转型高层论坛25日举行,《中国天然气发展报告(2018)》白皮书发布。报告预计,2018年中国天然气表观消费量同比增长13.5%。要加快形成勘探开发有序进入、充分竞争的市场机制,大力推进央地合资合作,切实增加有效供应。本月以来“三桶油”纷纷召开会议,研究部署提升国内油气勘探开发力度等工作。机构认为,上游投资增加,油服和工程类公司最先受益。相关公司包括杰瑞股份、通源石油、蓝焰控股等。

||##PG##||

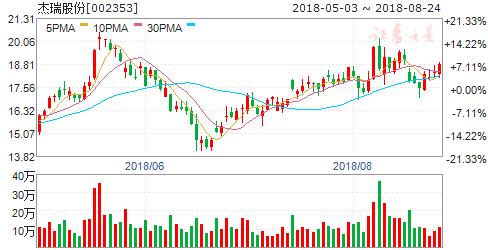

杰瑞股份(个股资料 操作策略 股票诊断)

杰瑞股份:公司上半年业绩同比增长510%,三季报预增600~650%

杰瑞股份 002353

研究机构:群益证券(香港) 分析师:群益证券(香港)研究所 撰写日期:2018-08-09

结论与建议:

公司发布上半年业绩公告,公司上半年实现营业收入17.22亿元,yoy+32.5%,录得归母净利润1.85亿元,yoy+510%,折合每股收益为0.19元。

其中二季度实现营业收入9.46亿元,yoy+40.2%,录得归母净利润1.52亿元,同比增长20倍。另外公司预计前三季度实现净利润3.41~3.66亿元,yoy+600~650%,折合每股收益0.36~0.38元,其中三季度实现净利润1.56~1.81亿元,同比增长7.5~8.8倍。伴随着国际油价中枢上移,油服行业逐步复苏,公司新增订单增加,预计公司18年业绩有望大幅增长,维持“买入”评级。

油服行业回暖,综合毛利率提升是业绩增长主要原因:公司业绩大幅增长,受益于以下几方面原因,一是随着国际油价持续上涨,18年上半年Brent 原油期货结算均价为71.48美元/桶,同比上涨35.8%,油价上涨带动油田服务市场的回暖,对于钻完井设备、油田技术服务的需求增加,同时公司加大销售力度,传统产品线销售额大幅增长,毛利率回升,公司上半年综合毛利率同比增加4.2个百分点至27.1%;二是公司变更了应收款项计提坏账准备的会计估计,上半年资产减值损失为-0.58亿元,较去年同期大幅减少;三是报告期内美元升值,外币货币性项目产生的汇兑净损失同比减少。另外,公司在销售费用率、管理费用率上均有所下降,使得上半年三项费用率同比下降5.3个百分点至17.6%,增厚上半年业绩。

上半年订单持续增长,三大主营业务同比大增:17年公司全年累计获取订单42.33亿元(不含增值税,下同),同比增长59%,其中上半年获取新订单20.27亿元,同比增长44%。今年上半年公司获取新订单26.6亿元,同比增长31.23%,结合17年获取订单情况,保守估计18年全年订单增速在30%,则全年累计获取订单将达到55亿元,较13年高点49.7亿元多出5.3亿元。但需要注意的是,公司

13、14年综合毛利率分别为43.7%、45.4%,远高于当前综合毛利率,但趋势上看,18年一二季度毛利率同比分别提高5.1、3.3个百分点,其中二季度环比一季度上升0.22个百分点,毛利率企稳回升。具体体现在主要业务上,钻完井设备、维修改造及配件、油田技术服务作为公司三大主营业务,收入总占比在80%以上,上半年分别实现收入5.98、4.84、3.57亿元,同比增长87.4%、63.5%、12.5%。随着订单持续增加,毛利率不断改善,盈利能力增强。

国内天然气需求旺盛、国际油价高位运行,利好全年业绩: 2017年我国天然气消费量为2352亿立方米,同比增长17%,今年上半年天然气表观消费量1348亿立方米,同比增长17.5%,在环保高压,去煤化政策下,未来几年国内天然气需求有望保持10%以上增速,天然气需求快速增长,促进四川叶岩气、长庆油田、新疆油田在内的国内天然气开发显著复苏,压裂设备与服务市场活跃,公司压裂设备具备核心竞争力,将在天热气开发市场中受益。国际油价方面,当前Brent 期货结算价73.75美元/桶,同比上涨41%,处于高位运行。一方面是美国退出伊朗核协议,中东局势不稳,OPEC 限产协议延长至18年年底,且减产执行不减,另一方面是下游需求全球各大经济体表现稳健,对原油消费的带动力度不俗,原油供给略显偏紧,下半年油价有望保持高位运行,油服行业持续复苏。

盈利预测:我们预计公司2018、2019年实现净利润4.78、7.13亿元yoy+605%、+49%,折合EPS 为0.50、0.74元,目前A 股股价对应的PE为36、24倍。鉴于国际油价中枢上移,油服行业景气度回升,公司业绩有望大幅增长,维持“买入”评级。

风险提示:1、国际油价大跌;2、海外市场拓展不及预期。

||##PG##||

通源石油(个股资料 操作策略 股票诊断)

通源石油:中报业绩大幅增长15倍,射孔龙头海内外订单饱满

通源石油 300164

研究机构:安信证券 分析师:王书伟 撰写日期:2018-08-09

2018H1业绩增长1511%,经营质量显著提升。近日,公司发布2018年半年报,公司2018年H1实现营收7.64亿元,同比增长150.75%;归母净利润0.66亿元,同比增长1511.42%。公司业绩大幅增长主要原因系美国页岩油开发高潮兴起,公司美国业务工作量持续增长,美国控股子公司TW G实现净利润0.53亿元,同比增长503.86%,毛利率增长3.11%。公司上半年经营质量明显提升,2018年H1毛利率为57%,同比去年增加15pct,其中复合射孔和压裂完井业务的毛利率分别比去年同期增长5pct和9pct;期间费用率46.92%,同比下降1.74%。

全产业链一体化驱动,国内外市场拓展订单饱满。受益于油服行业回暖,公司主营射孔业务2018年H1实现营收6.81亿元,同比增长61%。公司以增产一体化为核心进行全产业链布局,通过外延并购从单一射孔服务迈向钻井、压裂、电缆测井、射孔到完井等一体化油田技术,从国内市场扩展到北美、南美、北非和中亚市场。国内方面,在稳固东北固有市场外,围绕鄂尔多斯盆地和山西煤层气市场,加快市场拓展力度,先后中标长庆油田、中澳煤层气和延长油田勘探服务,子公司一龙恒业成功中标Chevron中国作业区1.5亿元的带压作业工作量。海外方面,一龙恒业中标的阿尔及利亚西南部某油田开发钻机项目(合同期2+1年,总金额2.84亿元),钻机已装船出发,同时在哈萨克斯坦、墨西哥、秘鲁的连续油管、压裂等业务稳定运行。上半年订单获取量较同期获得大幅增长,饱满的订单量为全年业绩增长奠定了坚实的基础。

射孔核心技术全球领先,油气市场复苏业务增长强劲。美国作为公司主要海外市场,2017年收入占比高达44%,而公司美国控股子公司TW G是北美射孔领域龙头企业,拥有世界领先的页岩油气开发最核心的射孔分段技术以及电缆测井技术。TW G业务覆盖美国页岩油气主要开发热点区域,拥有稳固的客户群体超过200家,市场占有率高居美国前列。2018年上半年,油服行业展现了良好的复苏态势,尤其是美国油气市场进入了较为强劲的复苏通道,据贝克休斯数据,截止8月3日美国油气活跃钻井总数达到1044座,较今年年初的924座大幅提升。随着海外市场布局完成,公司将进一步受益于美国业务量增长。

投资建议:预计2018-2020年公司净利润分别为1.40亿元、1.92亿元和2.21亿元,对应EPS分别为0.31元、0.43元、0.49元。给予买入-A评级,6个月目标价10.16元,相当于2018年33倍动态市盈率。

风险提示:油气价格下跌风险,市场竞争加剧风险。

||##PG##||

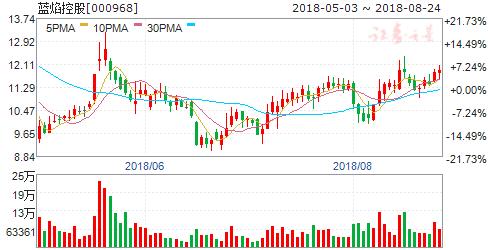

蓝焰控股(个股资料 操作策略 股票诊断)

蓝焰控股:中报业绩符合预期,作为上游气源有望获益终端提价

蓝焰控股 000968

研究机构:东吴证券 分析师:袁理 撰写日期:2018-07-11

事件:公司发布中期业绩预告,2018年上半年预计实现归母净利润2.90-3.50亿,同比增长16%-40%。2)北京市发改委发布《关于调整本市居民用天然气销售价格的通知》,自7月10日起,居民用管道天然气销售价格上调0.35元/立方米,一般生活用气、壁挂炉采暖用气、农村煤改气按照三档实施阶梯定价。

燃气销售+气井工程业务齐发力,中报业绩符合预期:根据公司公告,预计2018年上半年实现归母净利润2.90-3.50亿,同比增长16%-40%,增长主要来自于燃气销售+气井工程:1)煤层气市场整体表现良好,煤层气销售价格同比有所提升;2)公司的气井建造工程收入同比亦有所增加;3)同时公司进一步加强内部管控,积极采取措施强化成本控制,推动了主营业务盈利水平的提升,总体来看,业绩增速符合市场预期。

北京市上调气价释放积极信号,公司作为上游气源标的有望获益:根据北京市发改委发布的《关于调整本市居民用天然气销售价格的通知》,自7月10日起,居民用管道天然气销售价格上调0.35元/立方米,一般生活用气、壁挂炉采暖用气、农村煤改气按照三档实施阶梯定价。1)此次终端提价是顺应此前国家发改委发布《关于理顺居民用气门站价格的通知》的要求,自6月10日起实现居民与非居民用气价格机制衔接,今年上调幅度不超过0.35元/方,实现了门站价到终端销售价的顺价过程。2)对一般市民家庭来说,此次气价调整总体影响不大。按目前北京市普通居民用户一般生活用气每户每月10.9立方米的用气量测算,此次价格调整后,每户每月平均大约要多花3.8元。同时,为减轻气价调整对居民分户自采暖用户的影响,对于壁挂炉自采暖用户和农村“煤改气”用户,气价上调后,补贴标准也相应上调0.35元/方,相当于与调价前相比并没有涨价。3)北京市率先进行终端气价调整具备显著示范意义,预计后续全国范围内其他城市会陆续完成终端气价调整,受到天然气门站价格和终端价格上调的影响,公司作为非常规天然气,也存在调价预期,目前煤层气销售价格主要由其与管网公司协商确定,调价落实后预计公司今年有望迎来量价齐升的有利局面。

盈利预测与投资评级:考虑到新区块投产和老区块增产进展存在不确定性,我们预计公司18-20年EPS分别为0.67、0.80、0.99元,对应PE分别为16、13、11倍,维持公司“买入”评级。

||##PG##||

常宝股份(个股资料 操作策略 股票诊断)

常宝股份:油管低迷致业绩下滑,双主业构建周期防御

常宝股份 002478

事件描述

【1】油气管低迷导致业绩下滑明显。受原料价格推动,无缝钢管2016年价格上涨明显,2016年MySpic无缝管价格指数涨幅达到64.7%,但受国际油价下跌、国内油田开采放缓的影响,公司2016年油气开采用管全年仅实现营收6.52亿,同比大幅下降59.69%;营收下降的同时,毛利率亦下降至12.19%,导致油气开采用管毛利下降78%。

在此情况下,虽然锅炉管营收同比增加,但公司总体营收和利润仍分别同比大幅下滑24.56%及46.77%。

【2】三项费用管控良好且资产健康。2016年公司三项费用管控良好,销售费用和管理费用分别同比减少11.50%和14.09%。由于公司手握大量现金,没有长短期借款,资产负债率仅为19.84%,因此不仅财务费用体现为利息净收入,更由此实现7744万投资收益。

【3】进军医疗服务产业实现双主业轮动。公司目前正筹划发行股份购买嘉宇愈医疗、什邡康盛、潍坊嘉元等交易对手购买其持有的什邡二院、洋河人民医院、瑞高投资的股权,希望以此构建钢管及医疗服务双主业。若交易顺利完成,公司将构建起良好的业务组合,有助于公司防御钢管周期波动风险。

【4】投资建议:油管市场回暖或仍需时间,但去产能可能逐步改善行业;而电站锅炉管市场预期仍能给公司业绩带来一定支撑。随着一带一路战略推进,公司阿曼项目有望使公司获得较大受益。不考虑发行股份购买医疗服务资产,预计公司2017-2019年归母净利分别为1.20、1.52、1.66亿元;EPS分别为0.15、0.19、0.21元,当前股价对应P/E为105.46X,83.51X,76.52X。双主业构建在即,给予增持评级。

【5】风险:下游需求不及预期,主业外延不及预期或终止。