河东资产傅刚:A股熊市末期 中证500更具估值优势

摘要 接连三年的漫长下跌以后,A股投资人普遍十分悲观,市场成交量萎缩,呈现典型的熊市末期特征。而A股的各个指数已经进入历史估值区间的底部,宏观政策及市场流动性又大大改善,未来会有大量新增资金。现阶段外资是A股目前最明确坚决的投资力量,已经占到了A股整体流通市值的6~7%,存量一直在增加。对牛市何时重启我们

接连三年的漫长下跌以后,A股投资人普遍十分悲观,市场成交量萎缩,呈现典型的熊市末期特征。而A股的各个指数已经进入历史估值区间的底部,宏观政策及市场流动性又大大改善,未来会有大量新增资金。现阶段外资是A股目前最明确坚决的投资力量,已经占到了A股整体流通市值的6~7%, 存量一直在增加。对牛市何时重启我们不做过多的猜测,但是科学理性的投资人应该开始准备,着手进入市场。河东资产联合创始人傅刚认为,进入市场的切入点在于坚定看多市场,低位布局,以中证500为基准专注具有成长性的中型股票。

A股指数长期回报高于美股

中证500更具估值优势

与一般认知不同,A股指数的长期回报大大高于美股。2005年至今,代表大型股份的沪深300指数和代表中型股份的中证500指数年化回报分别为11%和13%,而标普500指数对应区间的年化回报仅为7%。现阶段A股目前属于熊市末期,而美股处于历史最长牛市的顶峰,未来两者回归到长期均值时回报差异会更大,会更符合中美两国经济增长速度的差异。

目前沪深300的动态PE约为11.2倍,中证500的PE为16.3倍,而中证500在2017年的盈利增长速度约为沪深300的2.5倍,哪一个指数更具投资价值见仁见智。

在目前的市场情况下,河东建议投资人以中证500作为基准,选择以价值投资为框架并进行进一步筛选的指数增强策略。

与沪深300的权重主要是金融和个别巨型国企不同,中证500的行业分布更为分散,包括更多医药、计算机、电器等高速发展行业的细分龙头。这些企业能够脱颖而出,除了有形的资产和专营权之外,也更倚重优秀的管理团队、高瞻远瞩的战略和精细敏捷的运营。基金经理也因而能够在基本的财务数据和股东构成之外,进一步构建更多科学有效的基本面因子,比如盈收质量、公司治理及分析师覆盖等,从而获得更高的超额回报。

同时,与代表更小型股份的中证1000指数比较,中证500的市盈率和市净率更低,而盈利增速反而更高,具有显著的估值优势。同时公司规模较大,在宏观经济周期中抵御风险要强得多。

中型股超额收益表现突出

低位积极布局

下图是两个不同偏重的筛选器用于三个指数的成份股而获得的超额收益的比较。可以看到中型股份在价值投资框架下有最好的表现,而小型股份在量价指标的筛选下表现最佳。相对而言,在大型股份中获得超额收益总是较为困难的,除基本面因素以外,也与其股价波动较小有关。

图一:不同指数成份股筛选后的收益

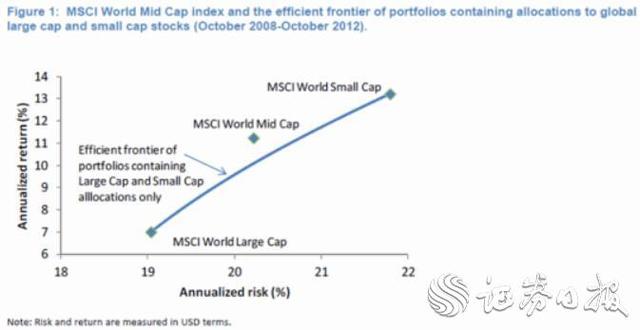

A股的投资实践也与海外的金融研究和数据一致。MSCI的研究显示,中型股份能提供比大型股份和小型股份的任意组合(有效前沿)更高的风险收益比(见图二)。而罗素中型价值股指数在各种罗素美股指数中长期回报和夏普比率最佳,优于其他各种大型、小型及成长风格指数(见图三)。

图二:MSCI关于中型股份的研究

鉴于中证500指数已经跌破2008年10月份的估值,为历史最低水平,如果投资人希望在指数回报的基础上进一步追求稳定超额回报,可以考虑在最低位布局,把握市场的复苏潜力与时机。河东坚定地看多市场,并开始积极布局,目前正在筹备新产品,以“锐进”之势,专注投资于中国最具成长性的中型股票,以中证500为基准构建指数增强策略,并根据A股市场的波动和变化,及时调整优化,以期为投资人提供可观回报。