对冲基金连续8年跑输标普

摘要 在美国目前的“计划经济”体制下,可以说很少会有一个行业比对冲基金经理遭受的损失更多,2016年即将步入尾声,但他们的苦难仍在继续。在过去十年中,对冲基金不仅表现不佳,而且自2011年以来一直没有产生“Alpha”收益(超额收益)。计划经济是传统对冲基金的灾难,因为所有传统的基本面关系都因美联储而反复

在美国目前的“计划经济”体制下,可以说很少会有一个行业比对冲基金经理遭受的损失更多,2016年即将步入尾声,但他们的苦难仍在继续。在过去十年中,对冲基金不仅表现不佳,而且自2011年以来一直没有产生“Alpha”收益(超额收益)。

计划经济是传统对冲基金的灾难,因为所有传统的基本面关系都因美联储而反复震荡,投资者产生超额回报的唯一方式是大规模杠杆市场风险。

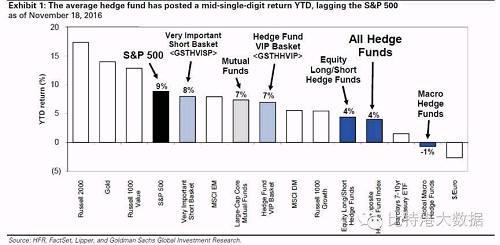

对于标准费率(2%的管理费和20%的绩效费)人群,今年第三季度这种令人不安的趋势仍在继续,高盛发布的最新对冲基金趋势监测报告显示,在2016年的前9个月,对冲基金行业产生了4%的回报,远低于整体市场9%的回报率,连续第八年跑输标普500指数。

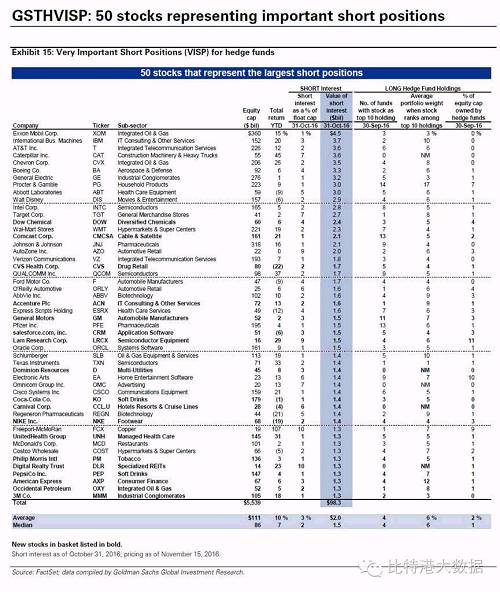

更糟糕的是,宏观基金从年初至今的平均回报率为-1%,而同样奇怪的是,50家最常被做空的企业的指数年初至今持续跑赢了50家最为受欢迎的基金,两者的回报率分别为+8%和+7%,表明许多对冲基金仍将继续在空头押注中受到挤压。

此外,对冲基金和共同基金都在2016年第四季度大幅超额买入了信息技术股,该行业10月份跑赢标普500指数650个基点,但在过去一周内随着资金的重新分配,“聪明钱”转向工业和银行股,其领先幅度已经缩小了300个基点。

从2016年第四季度开始,对冲基金在信息技术行业的净比重为24%,这是十多年来他们对该行业的最大净配额。同样占到对冲基金VIP篮子的30%。虽然从7月到10月,科技股的表现超过了标普500指数11个百分点(+13%和+2%),但随后投资者选择了其他行业,科技股本月也下跌了超过300个基点。

对冲基金和共同基金提交的最新文件显示,信息技术股在仓位方面特别脆弱。而《华尔街日报(博客,微博)》也指出,今年七至九月最大的赢家科技股在过去两个星期内已力不从心,本周一仅上涨了0.7%,而标普500指数还涨了2.7%,而以银行为主的金融股上涨了11%,工业股则上涨了5.6%。

为什么会出现这种行业间戏剧性的轮换?为什么特朗普的当选让大量的对冲基金措手不及,并导致了科技股的低迷?

首先,在特朗普赢得美国总统大选之后,美联储加息几率大幅上升,而且监管力度也有所放松,这使得医疗保健和金融行业大受欢迎,而这两大行业作为对冲基金股票投资组合中的第三和第四大净权重(17%和11%),很大程度上占据了原先科技股的份额。

而另一个潜在的驱动因素则是用于回购股票的回收资金。虽然他们的外汇敞口一直是近期表现的阻力,但以低税率返还海外现金的机会可能会使一些最受欢迎的对冲基金多头头寸受益。

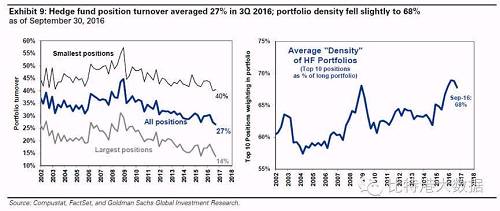

不过在美国大选带来的重新定位背后,我们可以明显地发现,尽管在这样一个许多人称之为“荐股者市场”的投资环境下对冲基金出现了这些前所未有的举动,但它们仍在以史上最慢的频率更换股票。

高盛的数据显示,2016年第三季度对冲基金的成交量下降到了27%,创下记录新低。占对冲基金前25%仓位(既占对冲基金多头头寸的三分之二)的交易量则跌至了14%,如下图所示。其中医疗保健,消费品和信息技术部门的成交量下降最多。

预计这个数字将在未来几个季度大幅波动,因为特朗普上台后的制度变化还将重新改变整体的投资策略。

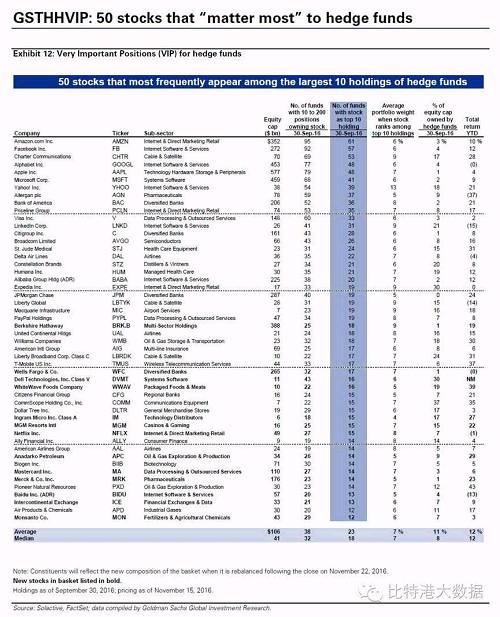

最后,下表是最新的高盛 VIP名单,即前50只对冲基最为重视的多头:

以及前50只最被对冲基金看空的个股:

本文由智通财经和比特港联合出品,独家翻译及整理自zerohedge,本文不代表智通财经/宏观资本/比特港观点,转载请注明出处