股指松绑,18位私募大佬解读未来投资机会

摘要 上周中金所发布公告称:自2月17日起,股指期货日内过度交易行为的监管标准从原先的10手调整为20手,套期保值交易开仓数量不受此限;沪深300、上证50股指期货非套期保值交易保证金调整为20%,中证500股指期货非套期保值交易保证金调整为30%(三个产品套保持仓交易保证金维持20%不变);沪深300、

上周中金所发布公告称:自2月17日起,股指期货日内过度交易行为的监管标准从原先的10手调整为20手,套期保值交易开仓数量不受此限;沪深300、上证50股指期货非套期保值交易保证金调整为20%,中证500股指期货非套期保值交易保证金调整为30%(三个产品套保持仓交易保证金维持20%不变);沪深300、上证50、中证500股指期货平今仓交易手续费调整为成交金额的万分之九点二。至此,经历了多轮传言,已受限17个月的股指期货松绑措施终于落地。

期指“松绑”后首日,也恰逢交割日,期指市场高开后震荡走低,期指整体呈现出平稳运行的态势,三大主力合约顺利完成了交割。主力合约中IF1703成交量达到1.16万手,较昨日增加46.66%;IH1703成交量较昨日增加32.36%;IC1703成交量较昨日增加39.72%。

股指期货被限后,对冲策略运行困难

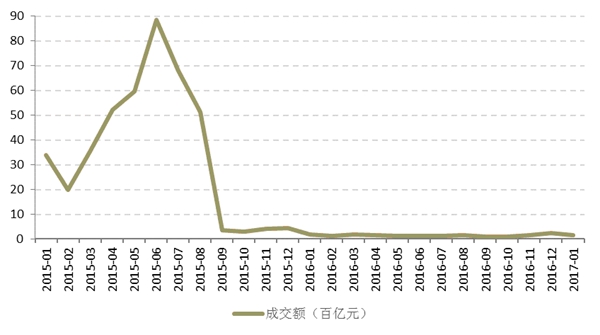

去年股市巨震期间,中金所为抑制过度投机曾连续数次出台对股指期货的调控和限制措施。随后的一年多时间里,期货市场曾经的主力品种成交一落千丈,期指交易量大幅缩水,据格上理财统计,自受限后中金所股指期货成交额出现90%以上的萎缩。期货公司、对冲基金等市场参与者纷纷陷入困境,艰难前行。

表:中金所月度成交额(百亿元)

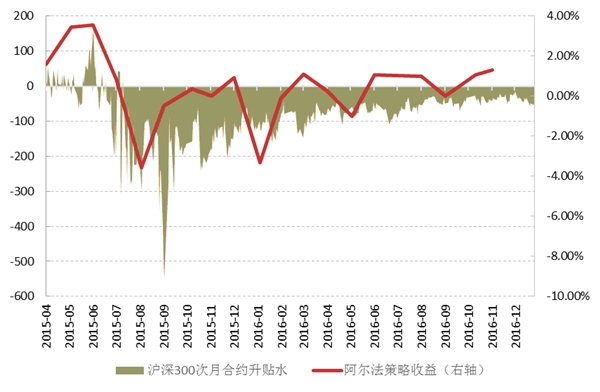

自股指期货交易受限后,期市流动性下降,加上投资者对后市情绪的悲观,导致股指期货的价格长期低于指数现货的价格,也就是对冲基金常说的负基差现象。负基差导致市场中性策略运行困难,自2015年9月以后,股市情绪低迷时股指期货的基差日渐加大,阿尔法策略的收益率较之前明显下降。

表:沪深300指数贴水情况与阿尔法策略表现

量化私募解读股指期货松绑

昨日,股指开放的消息对于国内量化对冲基金来说将会有怎样的意义呢,对此,格上理财调研了市场上18家量化对冲的私募机构,其普遍认为此次放松股指期货限制短期内对市场影响有限,但长期利好A股及与股指期货相关策略。

①短期来看,市场流动性将有所改善,但对市场影响有限

短期来看,股指期货松绑新政有利于吸引更多的资金参与股指期货交易,市场的流动性将大大改善,流动性的增加会促进股指期货贴水的快速回归。基差方面,股指市场交易活跃性增强,更好的流动性会逐步缩窄基差贴水。动性

改善市场流动性

白鹭资产认为此次股指期货新政对于对冲类投资者,额外释放的期货端保证金可用于现货头寸的配置,对市场有一定提振;而开仓手数和平今手续费的调整,有利于投机者的逐步入场,对股指期货市场的流动性带来帮助。

九章投资认为短期而言,政策松绑降低了股指期货的持仓与交易成本,这将在很大程度优化市场流动性,从而推动股指期货市场产生以下几点变化:期指持仓量增加;期指成交量回升;负基差收敛。这几个方面的变化将在未来一段时期内逐步实现。

艾方资产认为此次新政会带来股指期货成交量的上升,参与者在市场活跃度会提升,负基差收窄,多空关系更加平衡。随着持仓和成交上升后,市场变得活跃,股市的流动性和活跃度增加。股指期货流动性改善,做量化的投资者会重新回到市场来,持有更多股票、参与更多交易,沪深两市的成交额和活跃度有所提升。

涵德投资认为股指新政对市场会有以下两方面短期的影响:(1)一定程度上改善股指的流动性;(2)对冲策略的市场容量来说alpha策略理论容量有所提升。

改善股指期货的基差贴水情况

涵德投资认为股指松绑,长期保持或进一步放开最终将影响市场的参与者结构,为套保盘提供了更多的交易对手盘,进而在投机盘增大的情况下改善股指期货的基差贴水情况。

量道投资认为基差方面,股指市场交易活跃性增强,更好的流动性会逐步缩窄基差贴水,对冲策略的成本会下降。但是由于更多的投机性资金被引入到股指期货中,因此基差的波动性可能会加剧,在市场偏暖的时候基差甚至会出现升水,在市场下跌时依旧深度贴水。

艾叶投资认为股指期货作为市场对冲风险的工具恢复其应有的市场功能也可谓是顺应民心,中金所在此时对监管措施进行适度调整也是为了实现市场的长远稳定健康发展,从长期看,利多大于空。

短期对市场影响有限

灵均投资预计对市场的短期影响有限,对股指期货的贴水和流动性会有一定改善但不会很明显。

量道投资认为短期来看此次股指放开的对市场心理层面的影响更大,是放开衍生品交易的一个序曲。

艾叶投资认为取消股灾时采取的特殊手段意味着市场的不合理性正在逐渐消散,监管层的此时此举也证明他们对于后期市场的可控性充满信心,而短期内对市场的负面影响有限,规避风险能力增加后能吸引更多的场外资金。

②长期来看,可以恢复股指价值发现及风险管理功能,利好对冲策略

长期来看,期指的逐步松绑会使得期指本身套期保值的功能充分发挥出来,股指限制的部分放开将逐渐恢复股指价值发现和风险管理功能,利好阿尔法策略以及和股指期货相关的CTA策略和套利策略。

充分发挥套期保值功能

富善投资认为股指限制的部分放开将逐渐恢复股指价值发现和风险管理功能,有助于目前大量处于观望状态的机构投资者、对冲基金等长期资金重新入场,有利于市场长期稳定发展。

盈阳资产认为长期而言,股指期货市场是资本市场不可或缺的重要部分,有效的发挥着价格发现和套期保值的重要作用,完善权益市场的定价机制。股指期货放开的政策力度和时点符合市场预期。

艾方资产认为从中长期来看,期指的逐步松绑会使得期指本身套期保值的功能充分发挥出来,对于吸引长线资金的入市,起到至关重要的作用。以中证500指数期货为例,其当前基差水平已经是该品种自2015年4月上市以来最小的贴水程度,已经进入了很多量化对冲团队的“舒适区”。另外,对于长线资金而言,如果没有风险对冲工具,他们是不敢重仓参与股票投资的。

或添增量资金,利好A股

泓信投资认为股指期货政策的松绑使得市场逐步回归正常状态,场外很多做量化对冲策略的机构在 2017 年将逐步加大在股票量化对冲策略方面的投资布局。健全的做空机制使得机构能够放心的做多 A 股,也是对 A 股的一个利好因素。

塞帕思投资认为从长期来看,股指松绑对于股市来说有利于市场机制的健全,同时监管层选择在这个时点放开也表明了其对当前市场点位具有足够的信心,后市出现大的风险的概率不大。

博道投资认为随着对冲工具恢复正常,将引导机构长期资金入市。量化对冲产品通过股指期货对冲市场风险获取绝对收益,是股票市场的长期坚定多头。如果能够恢复股指期货的交易,对市场来讲是多了一批重要的长期机构投资力量。

九章投资认为长期而言,股指期货松绑的影响将进一步传导至A股市场。一方面,伴随负基差的逐步收敛,对冲基金的对冲成本将有所下降,其运行将重回合理区间;另一方面,风险对冲机制的正常化也将为投资机构带来可选择的风险对冲工具,现阶段依靠仓位控制与波段交易实现的风控模式或发生改变,由此市场整体交易模式或将变得更加平顺化,其稳定性也将有所加强。

基差收敛,阿尔法策略受益

泓信投资认为政策的松绑有利于吸引更多的资金参与股指期货交易,市场的流动性将大大改善,流动性的增加会促进股指期货贴水的快速回归。期货保证金的降低,有利于扩大股票量化对冲策略阿尔法方面的收益。

博道投资认为随着基差渐渐收敛,市场中性策略产品的魅力显现。首先,市场流动性有望得以增强,同时Alpha策略(即市场中性策略)产品的现货理论仓位也将得以提高;市场中性策略市场容量大,机构参与者多,较高的Alpha仓位对构建有效、稳定的现货市场有积极作用。其次,在交易活跃、对手盘较为平衡的市场下,贴水缩小,有利于市场中性产品对冲成本降低,提高产品吸引力。

塞帕思投资认为对于量化对冲产品来说是一个利好,一方面期指放开后,单产品的容量能够得到有效扩张,而且产品建仓时会更方便,有利于量化对冲行业的发展。另一方面,此次期指的放开有利于市场基差的缩窄,这在一定程度上利好阿尔法策略收益的提高。

宁聚资产认为本次松绑预期不会对期指的贴水幅度和流动性带来实质性改善,期指仍将处于供大于求的状态,本次期指松绑对于量化对冲策略来说,利好主要限于单账户规模提高和资金占用降低,对于阿尔法较强的策略来说,有一定利好作用,而对于阿尔法较弱的策略来说,仍然会被较高的期指贴水挡在门外。

量道投资认为长期来看,alpha策略的利好最大,首先投机仓位的保证金比例下调是实实在在的利好,以对冲IF为例由之前70%的仓位可以提升至83%的仓位,alpha产品的资金利用率提高,盈利能力明显增强;此外,投机手数从10到20,alpha策略容量增大。

因诺资产认为股指的松绑对Alpha策略的利好大于套利。由于同一产品中,套利和Alpha策略共享20手的开仓限制,因此因诺资产预计会优先保证Alpha策略的使用,可能会将Alpha策略增配至20%。

开仓限制放开,助力期指CTA策略

富善投资认为股指的部分放开在提升市场成交量和流动性的同时,也会带来市场参与者的增加,从而提高市场深度,在较短的时间能够经受更大的单子的冲击,从而使得量化对冲策略的灵活交易成本明显减小。股指逐步放开的不仅对市场中性的量化对冲策略是利好,对量化CTA策略而言也是重要的积极信号。降低持仓保证金以及日内交易手续费可以极大提升市场参与者的积极性,更加丰富的市场参与者使得市场参与者的生态结构发生较大的改善,市场整体走势也会更加平稳,并且趋势性更强。

泓信投资认为健全的做空机制使得机构能够放心的做多A股,此外,可以预见的是,此次新政后,投机资金不断进场,流动性增加,将给股指期货CTA 策略基金带来显著的表现机会。因此,CTA 策略也是泓信投资在未来重点布局的一个投资方向,有望为多策略产品拓宽收益来源。

利好套利策略,但程度小于阿尔法策略

盛冠达资产认为短期对各大指数的负基差进一步回归,主要对量化对冲里面的中性为代表的阿尔法策略会有进一步吸引力,也会利好与股指相关的套利策略。对市场的影响需要观察两点,股指期货流动性的持续变化,和基差的变化。

衍盛资产认为短期内可能不会对市场有大的影响作用,但一定是有好的预期。对于大部分套利策略可能仍然帮助不大,对于Alpha策略的利好大于套利策略。

加大量化对冲策略的研发,布局CTA、指数增强

由于目前市场中的大多数量化型私募均涉及股指交易,此次股指的放开对他们来说也是一大利好。格上理财调研了市场中部分量化型私募,对于后市他们也有着不同的发展规划。

加大量化对冲策略的研发

博道投资认为股指期货的松绑,意味着各个策略交易工具的活跃,都会带来更好的发展机会。博道投资会更专注于市场中性策略,期待这个沉寂一年的策略产品能有所表现。另外,以股指期货为生的量化对冲、趋势及套利策略都将继续深入开发,这些全部或部分进行了系统风险剥离的策略,提供的产品收益也将更加稳健。

盈阳资产认为股指期货逐步松绑的过程中,期指对冲交易中的资金占用成本,贴水成本以及交易费用都将逐步缩小,同时对冲产品的规模限制也会随着期指交易流动性的加大而逐步缩小,这些都将有利于量化对冲产品的发行运作。因此就产品线而言,期指松绑将有利于产品结构的优化,盈阳资产将加大量化对冲策略的研发,并进一步发行量化对冲产品。量化对冲产品规模占总规模的比例将逐步提升,也将提升总的产品规模。

艾方资产认为在整个资产管理行业面临“资产荒”的大背景下,量化对冲的回归无疑将成为一大亮点,在期指松绑以后,市场流动性恢复,艾方将能够使用更多的策略,针对不同风险偏好的投资人,提供不同风险收益的策略。近期股指限制放开之后,市场对于量化对冲基金产品的需求会进一步放大,艾方资产更加看好新产品的发行。

白鹭资产在策略开发和储备上,对股指期货的逐步放开已做好充分的准备。在对存续产品期现仓位分配调整优化的前提下,视贴水变动情况逐渐恢复市场中性产品的规模,为稳健型投资者提供更为丰富的产品线。

对于股指期货松绑的不同幅度,衍盛资产的应对策略不同,并且会根据市场情况随时调整。初期视情况逐步加仓Alpha策略。随着政策限制逐步放开,套利策略产品线有可能重启,混合策略产品线的策略配置比例也会做相应调整。

布局CTA策略,拓宽收益来源

富善投资认为权益类市场、利率市场、商品市场之间,CTA策略和同其他策略的相关性都比较低,在当前以商品期货为主的量化CTA策略加入极低相关性的股指策略,可以进一步的分散组合风险,提高组合收益风险比,进一步突出和体现了在当前波动较大市场中量化CTA策略的配置价值。本次松绑政策的落地,富善股指量化CTA策略有望重启。

灵均投资认为当前政策对于量化产品是利好,CTA策略中的股指期货投机和套利策略的空间变大,灵均投资认为不管从市场还是政策各个信号来看,目前是非常好的进场时机。

此外,泓信投资也将把CTA策略作为未来重点布局的投资方向,有望为多策略产品拓宽收益来源。

重新定价指数增强类产品

期指松绑后,九章投资将根据市场状况,对指数增强类产品进行重新的定价;与此同时,将在未来提升多头复合策略与对冲策略这类主动管理型产品的比重。在策略层面,股指期货交易的正常化将为更好的风险对冲工具,以实现更优的夏普比率。此外,股指期货市场流动性的优化将提供更多的市场套利机会,对此九章投资亦将进行针对性的策略开发。

宽投资产认为对指数增强策略而言,基差贴水收窄的情况下,会更加考验该策略获得超越指数的相对收益能力。在基差深贴水时,市场上很多指数增强策略会选择直接持期指多头,但在基差贴水收窄后该种策略相对收益会同步收窄,而宽投的指数增强策略始终不断优化、维护自己的指数跟踪模型和选股模型,基差贴水收窄并不会影响宽投指数增强策略,其超越指数的年化增强收益在 25%左右。