中投在线月报:开年大吉 但私募业绩跑输大盘 谨防高位风险

摘要 中投在线研究中心吕晴一1月市场概况2018年首月,市场走出气势如虹的一波行情,发了个开年红包,但二八分化严重。经过了去年年末的震荡盘整,1月沪指作为排头兵,月内几乎少见阴线,一路飘红,仅在月中和月末共出现四根阴线,开年先是九连阳站上3400点,月中短暂盘整,随后七连阳逼近当年熔断前的点位,在这个附近

中投在线研究中心吕晴

一 1月市场概况

2018年首月,市场走出气势如虹的一波行情,发了个开年红包,但二八分化严重。经过了去年年末的震荡盘整,1月沪指作为排头兵,月内几乎少见阴线,一路飘红,仅在月中和月末共出现四根阴线,开年先是九连阳站上3400点,月中短暂盘整,随后七连阳逼近当年熔断前的点位,在这个附近遇阻,最后几个交易日跳水回落失守3500。不同于沪指的强势,深指相对涨幅收窄,呈波浪上升态势。创业板则是走势较为曲折整体再度回落,月初同样迎来了一个小反弹至1800附近,但连前高都没有触及,就在月中遇阻跳水,下旬触及1700点新低后获得支撑,一度反弹至1850一线,但上方压力沉重,最后三个交易日接连跳水回落至1735。

截至1月31日,上证综指收于3480.83点,上涨173.66点,涨幅5.25%;深成指收于11159.68点,上涨119.23点,涨幅1.08%; 创业板收于1735.06点,下跌17.59点,跌幅1%。

市场二八分化,股票型阳光私募基金业绩也有明显回升,中投在线研究中心统计,以12月初至1月初有净值更新为标准,1月纳入统计的9013只阳光私募产品,样本略小于12月9757只,平均收益率升至2.01%,相比12月份0.78%明显上扬。正收益部分,最高收益率112.17%,大于上一个月74.67%。594只产品超过10%,远超过12月份301只。而跌幅最大的为-59.01%,略大于12月份-49.09%,并且仅有158只跌幅超过-10%,小于上个月176只。

股票类阳光私募基金1月收益也明显上扬,1月纳入统计的593只产品,小于12月样本数量681只。平均收益率为3.48%,远大于此前一个月1.23%。最高收益率为41.51%,基本持平于12月份42.62%,担忧225只超过5%,是上个月110只两倍,82只涨幅超过10%,大于12月43只。跌幅最大为-33.37%,小于上一个月-47.75%。

其他策略私募基金来看,衍生品阳光私募基金有净值更新纳入统计的152只产品,样本持平于上个月,平均收益率为-0.9%,跌幅低于上一月-1.72%;债券型私募基金1月平均收益略有回升,当月有净值更新的116只产品,样本略小于12月份127只,平均收益为0.93%,大于此前0.14%。混合型基金有净值更新纳入统计的3033只产品,小于此前3439只,平均收益率为2.8%,远大于12月份0.54%

此外,1月份组合基金(FOF)平均业绩同样明显回升,当月纳入统计的130只产品,略小于此前147,平均收益率为2.86%,远高于11月份0.72%。正收益部分,最高收益为33.19%,大于此前17.31%,92只超过1%,略高于前一个月64只。收益率最低为-10.17%,持平于12月份-10.03%。仅有11只跌幅超过-1%,远少于此前31。

从上表不难看出,1月份仅有创业板下滑,但阳光私募业绩总体表现是跑输大盘的。

截至12月31日,新增653家私募基金管理人,其中私募股权、创业投资基金管理人466家,私募证券投资基金管理人187家,其他私募投资基金管理人继续为0。本月新发行的契约型私募产品170款,发行数量环比下降10.52%。本月契约型私募基金的发行规模为433.68亿元,发行规模环比上升19.80%。本月发行数量小幅下降,发行规模较大上升。本月契约型基金产品平均期限为1.23年,与上月统计到的数据相比下降了0.04年,产品流动性有小幅上升。平均预期收益率为9.33%,与上月统计到的数据相比上升了0.15个百分点,产品收益持续上升,主要是受到了年末市场资金面较紧的影响。

二 1月各策略阳光私募基金业绩排行榜(前10名)

综合各策略类型来看,1月份获得正收益的私募产品为6101只,大于此前5837只,占全部阳光私募基金9013只的67.69%,大于10月份正收益产品的占比59.82%,且当中收益增幅高于1%的产品达到4501只,远大于上一个月3716只,并且有1915只超过5%,远超过12月份1151只。

1月取得负收益的私募基金共2912只,远少于上个月3921只。其中收益下跌超过-1%的产品减少至1852只,12月份2466只,占全部负收益产品的63.6%,基本持平于12月份62.89%。

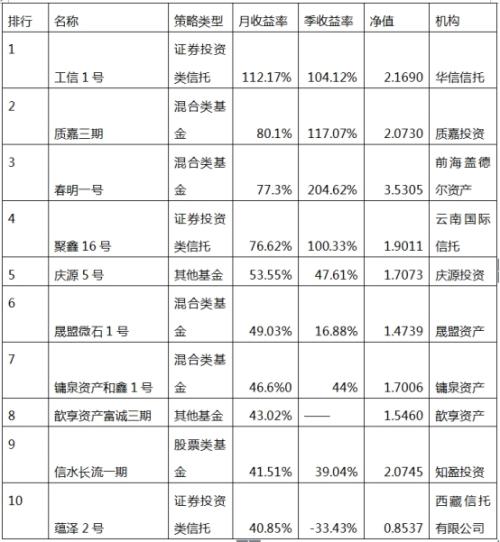

从业绩红黑榜来看,中投在线研究中心统计,剔除结构化产品和单账户产品,1月份进入全部策略类型私募基金前10名榜单中,种类多点开花,这个月混合类基金产品占据4席,证券投资类信托占3席,2席其他基金,股票类基金1席。

统计显示,排名夺冠的是一只证券投资类信托产品“工信1号”,值得注意的是上月这只产品排名第二,月收益率为112.17 %,管理方为华信信托股份有限公司;“质嘉三期”1月收益排行第二,月增长80.1 %,该产品为混合类基金,管理方为上海质嘉投资;占据第三名的是前海盖德尔资产管理股份有限公司的混合类基金“春明一号”,收益率为77.3 %。

2018年1月全部策略私募基金业绩排名前10(不包括结构化产品与单账户产品):

(数据来源:中投在线)

股票型私募收益率上扬 但整体跑输大盘

开年1月份仅有创业板下挫,沪深指数皆大幅上扬。股票型阳光私募基金业绩回升,中投在线研究中心统计,十二月初至今有净值更新为标准,593只股票型阳光私募产品,平均收益率升高至3.48%。

其中获得正收益的股票型产品为423只,大于上一个月396只,占比有71.33%,相比11月份正收益产品占比58.15%明显上扬。与沪指上涨5.25%相比,收益率超过沪指的股票型私募产品仅为213只,是此前424只的一半,占全部股票型产品的35.9%,远小于此前62.26%。

从收益区间来看,收益率在1%-10%之间的股票型产品数量最多为292只,大于此前262只;收益率低于1%的产品为49只,小于此前90只;收益率超过10%的产品有82只,远大于此前43只。

剔除结构化产品与单账户品,1月份股票型阳光私募排名前十位如下表:

股票型阳光私募基金1月份排名前10位(不计结构化产品与单账户产品):

以上数据来源:中投在线

此外,收益为负的股票型私募基金为170只,远少于12月份286只,占所有股票型私募基金28.66%,远小于此前42%。其中,下跌在1%-10%之间的产品数量减少至100只,此前176只;跌幅小于-1%的产品为55只,大幅小于上个月91只;下跌超过10%的产品有15只,略小于12月份19只。下跌最多的十只股票型产品跌幅在-11.76%到-33.37%之间。

衍生品类私募业绩持续回落 但跌幅大比例收窄

1月份商品期货市场涨跌互现,但整体相较上个月有所反弹,金属系大多反弹,农产品(000061,诊股)小幅回落。衍生品类私募基金业绩也受到影响跌幅收窄。中投在线研究中心统计,1月纳入统计的152只衍生品产品,平均收益率为-0.9%。

同时,从业绩分布来看,取得正收益的衍生品类产品为58只,持平于此前一个月,占比为38.16%。其中,收益率超过10%的为4只,12月份3只,最高收益率为17.89%,远小于此前一月30.76%,收益率超过1%的产品为36只,基本持平于12月份34只。

衍生品类阳光私募基金2018年1月排名前10位(剔除结构化和单账户产品):

以上数据来源:中投在线。

统计还显示,今年1月份,负收益的衍生品类型阳光私募产品为94只,小于前一个月116只,占比61.84%,略小于此前66.67%。其中跌幅小于-1%的为34只,持平此前33只。下跌在1%-10%之间的数量最大为53只,远小于12月份70只。有7只产品下跌超过10%,上一月13只,并且没有跌幅超过20%的,此前有3只,最大跌幅为-18.24%小于此前-32.49%。

混合型私募业绩大幅提升

混合类基金成为所有类型中占比最高的策略,有净值更新纳入统计的3033只产品,平均收益率为2.8%,远大于12月份0.54%

其中正收益的产品增至2120只,大于此前1927只,但占比69.9%,大于此前56.03%。从收益区间来看,有1683只产品收益率超过1%,12月1296只。占比为55.5%,高于此前37.69%。326只超过10%,是此前152只两倍有余。68只超过20%,大于此前46只,最高收益率为80.1%,大于此前一个月50.86%。

混合类阳光私募基金2018年1月份排名前10位(不计结构化、单账户产品):

以上数据来源:中投在线

统计还显示,今年1月份,收益为负的混合私募基金仅有913只,远小于上个月1512只,其中仅有65只跌幅超过-10%,12月份则是78只。最大跌幅为-33.4%,大于此前-29.84%,跌幅介于1%-10%的数量最大有527只,但仍小于此前933只,其余321只其余跌幅均小于-1%,上个月有501只。

债券型私募基金12月平均增幅扩大,116只产品,样本略小于12月份127只,平均收益为0.93%。

其中,获得正收益的产品为87只,大于上个月76只,占比为75%,大于此前占比59.84%。总的收益区间来看,1月收益率低于1%的正收益债券型私募基金最多为50只,略少于此前54只,高于1%的产品有37只,12月份为22只,其中有4只增幅超过10%的债券型私募基金,并且最高收益率为18.32%,大于此前13.72%。

前三名的债券产品分别是第一“淳杨睿享3号”收益率18.32%,第二“君信成长1号”收益率11.59%。第三,“雄愉股债互换策略1号”收益率11.48%。

负收益的债券型基金来看,中投在线研究中心统计,当月取得负收益的债券基金为29只,远少此前一个月51只,其中15只产品下跌小于-1%小于此前24只。12只产品下跌在1%-10%之间,远小于此前25只, 2只产品下跌超过-10%,最低为-14.53%,跌幅小于上个月-17.9%。

此外,1月份组合基金(FOF)平均业绩明显上扬,当月纳入统计的130只产品,略小于此前147,平均收益率为2.86%,远高于11月份0.72%。

其中,取得正收益的组合基金有110只,略大于此前93只,占比达71.54%,大于12月份63.26%。收益分布来看,涨幅小于1%的有18只,小于此前29只。月度正增长在1%-10%之间的最多有87只,远大于上个月61只,并且有5只超过10%的,最高收益率33.19%,大于此前17.31%。排名第一的产品为“东航金融-汇富FOF1号”,收益率33.19%。第二名为“仙童FOF13期”,收益率13.56%。第三名为“神农长空集基金1号”,收益率12.5%。

负收益的产品来看,共有20只,小于此前54只。其中跌幅小于-1%的数量为9只小于此前23只;跌幅在1%-5%之间的数量较少有6只,12月份22只;5只跌幅超过5%,更有1只超过10%最低收益率为-10.17%持平上个月-10.03%。