汉和资本:再论长期价值投资的结构性优势

摘要 文章来源:汉和资本在资本市场中,赚取绝对收益是永恒的主题。从统计学的角度上看,一个人在一年之中彩票头奖的概率跟被闪电劈中18次的概率差不多;类似的,通过资本市场实现一夜暴富也是极小概率事件,在普罗大众中根本不具备可复制性。而当我们从不同的角度去进行研究剖析的时候,最后均得出一致的结论:高额绝对收益的

文章来源:汉和资本

在资本市场中,赚取绝对收益是永恒的主题。从统计学的角度上看,一个人在一年之中彩票头奖的概率跟被闪电劈中18次的概率差不多;类似的,通过资本市场实现一夜暴富也是极小概率事件,在普罗大众中根本不具备可复制性。而当我们从不同的角度去进行研究剖析的时候,最后均得出一致的结论:高额绝对收益的获取更多的是来自确定性的滚雪球效应,而非偶发性的突然惊喜;赚取巨额的绝对收益的秘诀在于长期价值投资和忍受短期的波动。

一、 资本市场中的真理寥若晨星,坚持长期价值投资便是其中之一。

我们分析过沃伦巴菲特财富积累的过程,也研究过传统封闭型公募基金优秀业绩的基础,他们的成功无一说明了长期价值投资的结构性优势,而正是这种结构性优势决定了他们长期的胜率。下面,我们从A股市场过去25年数据来进一步印证这个结论。

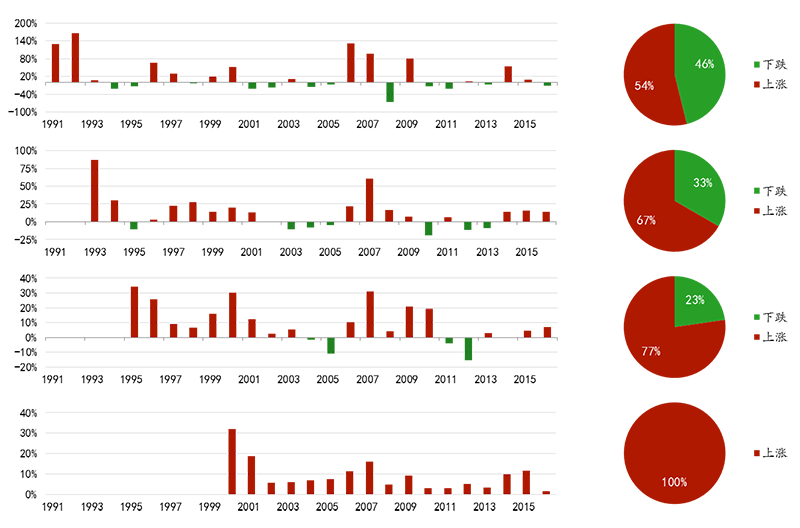

图1:1991至2016年上证指数各持有期限的年化收益率和胜率比较。

我们截取了1991年到2016年之间上证指数(如图1所示,证券代码:000001.SH)行情的时间序列,分别计算持有期限为1年的年化收益率,持有期限为3年的年化收益率,持有期限为5年的年化收益率,持有期限为10年的年化收益。对比之后可以得出了以下结论:

1) 坚持长期投资将会大幅提升投资的胜率。如果时间维度拉得够长,投资于权益类产品几乎没有风险;投资时间越短,风险越大。

如果投资者从1991年开始投资上证指数,持有期为1年,那么随意选择25年中的一个时点进行投资,胜率为53.85%;如果以3年为一个投资周期,那么相应的投资胜率将上升到66.67%;如果投资者拥有的更长远的眼光,投资5年、甚至10年,胜率则会变成的77.27%、100%。长期投资的胜率明显要高于短期投资。

究其背后的原因,首先,影响股票短期的走势因素林林总总,股票短期的价格总会或多或少偏离内在价值,短期波动也呈无规律状态,投资者在实际操作中踏空的风险就会增加。相反的,决定长期走势的核心因素就是上市公司的内在价值,而内在价值可以通过扎实的基本面研究来判断,判断上市公司长远价值比预测短期走势要容易非常多。其次,时间和复利的威力可以把每年的相对优势慢慢地变成结构上的绝对优势,在长期投资中,取得100%的胜率也就并非想象中的困难。

因此,长期投资于权益类类产品几乎是没有风险的,反之,投资的时间越短,风险越大,亏损的概率越高。杰里米J.西格尔在《Stock for the long run》有一组数据,对比美国1802年至2012年期间权益类资产、国债、黄金和美元的总收益为分别8.1%、4.2%、2.1%、1.4%,也显示了在长达200多年的时间维度里,权益类资产的收益率一骑绝尘,并且在经历了许多的极端市场环境下,依旧保持着出色的稳定性。

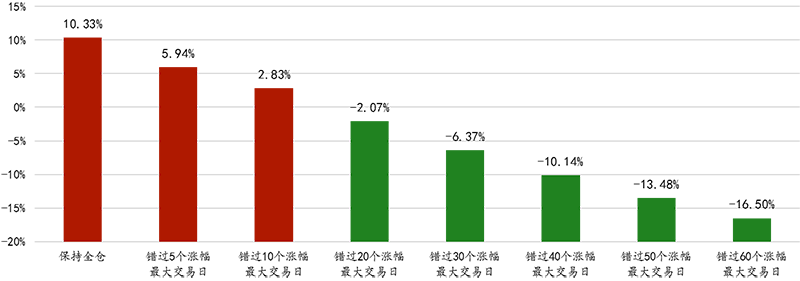

2) 与最大涨幅交易日“擦肩而过”的代价是无比巨大的。

过去10年(2006年-2016年),如果投资者一直保持全仓投资上证指数,所获得的年化收益率是10.33%,是高于固定收益类产品收益的;如果错过10个涨幅最大的交易日,则年化收益大幅缩减为2.83%。最糟糕的情况,如果在过去10年错过了60个涨幅最大的交易日,那么最终的年化收益率将是-16.5%。

图2:2006至2016年上证指数错过N个涨幅最大交易日的收益率

这三种的情况最直观的区别就是,假如过去10年用1000元全仓投资上证指数,那么10年之后将会变成2673元;错过10个涨幅最大的交易日,则会变成1322元,是保持全仓投资总资产的一半;而如果非常不幸运地错过了60个交易日,则1000元的原始资本将会变成164.6元。可见,与涨幅最大的交易日“擦肩而过”的代价是非常巨大的。

假如在过去10年,不做任何基本面分析,仅仅跟随上证综指进行投资,便可获得超越固定收益类产品的收益率;而一旦错过若干个涨幅最大交易日,收益率将会大打折扣。因此,如果看好的资本市场或者某一标的的长期价值,最好的方式就是长期全仓持有。试图通过做波段来躲避可能的下跌,反而会适得其反。更进一步,如果在此认知上,加上一定的基本面研究做一些个股的精选,那么最终的收益还会更加可观。

曾经有财经网站统计了全球顶级投资者打败S&P 500的时间并进行排名。前三分别为沃伦·巴菲特(跑赢时间为55年,对比S&P 500超额收益为14%),菲利普·卡雷特(先锋基金创始人,跑赢时间为50年,对比S&P 500超额收益为5%),沃尔特·施洛斯(格雷厄姆信徒,跑赢时间为49年,对比S&P 500超额收益为6%)。而位列前15的基本上都是价值投资信徒或者其他基本面投资者,比如我们熟悉的查理·芒格,本杰明·格雷厄姆,乔尔·格林布拉特等。可以说价值投资者垄断了此榜单,可见,长期价值投资获得成功并非偶然,而是合理收益的日积月累而成的确定性结果。时间是价值投资最好的伙伴。

二、 为获取超额收益,忍受一定的短期波动是必要的。

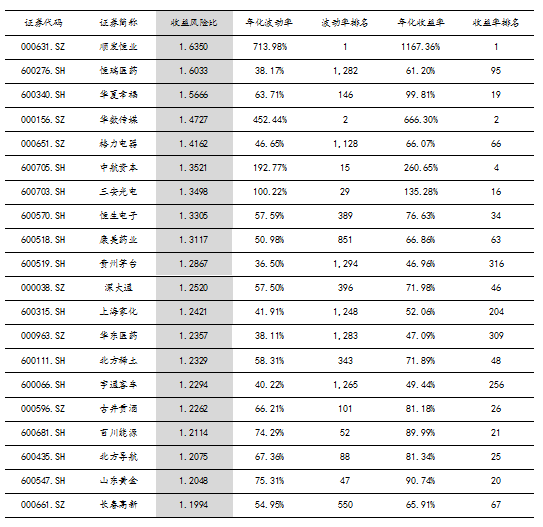

如果我们非常确信,未来三年某一只标的的价格能够翻倍,那么短期的波动就会显得不那么重要。当我们整理出过去10年所有标的年化波动率和年化收益率就会发现,即便是过去10年中,收益风险比(即年化平均收益/年化波动率)最优秀的20只股票,他们也并非是没有波动的。很显然,因为惧怕短期的波动而放弃如此优秀的投资回报是非常愚蠢的行为。

短期波动本身就是资本市场的特性之一,波动性和盈利性是资本市场硬币的两面。资本市场瞬息万变,尤其是短期的走势受到的影响无法评估。而投资者的情绪会在极端市场中放大这种波动,使股票价格短期非理性偏离内在价值,这恰恰给价值投资者带来难的机会。因为我们知道,价值规律在长期运行中终会起作用,价格终究会向内在价值修复,尽管当前价格看起来有多么离谱。我们真正需要做是选择那些真正具有价值的标的,而非为了躲避短期波动放弃高额的长期受益。

既然波动是无法避免的,而长期价值投资能使未来的收益是确定且可观的,那么对待短期波动最好的方式就是忽略它。

表1:2006年至2016年A股股票风险收益数据以及排名。

注:以上表格中的标的仅为历史数据统计结果,并不构成任何投资建议。

结语:

长期价值投资的优势是毋庸置疑的,我们坚信,长期价值投资将在制度日益完善、投资者日益成熟的中国资本市场中将大有可为,并且其结构性优势还将继续持续很长一段时间。如果长期投资是一场修行,那么短期波动仅仅是修行过程中的小崎岖。按捺住短期的波动带来的躁动,方能享受长期价值投资的硕果。

文章来源:汉和资本