100万亿大资管混战时代结束:通道已死 非标将亡?

摘要 原标题:残暴的欢愉终将以残暴结束:通道已死非标将亡?【把脉大资管】来源:微信公众号“新浪金融”作者:徐巧“眼看他起高楼,眼看他宴宾客,眼看他楼塌了。”非标与通道的命运便是最好的印证。这一切还要从2008年的“4万亿”说起。当年,在国际金融危机和国内经济增速放缓背景下,国务院出台4万亿经济刺激计划以抵

原标题:残暴的欢愉终将以残暴结束:通道已死 非标将亡?【把脉大资管】

来源:微信公众号“新浪金融”

作者:徐巧

“眼看他起高楼,眼看他宴宾客,眼看他楼塌了。”非标与通道的命运便是最好的印证。

这一切还要从2008年的“4万亿”说起。当年,在国际金融危机和国内经济增速放缓背景下,国务院出台4万亿经济刺激计划以抵御内忧外患,此后房地产与基建迎来繁荣发展。

地方政府一呼百应,以近乎狂热的姿态启动了一系列周期长、回报率低的基础设施建设类投资项目。巨大的融资需求催生了非标准化债权投资,即非标。

非标与通道

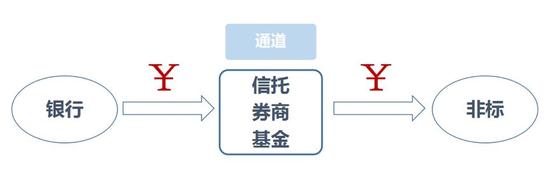

所谓非标,本质上是变相贷款,借通道以达到“曲线救国”的目的。

举个例子,老王是一家房地产公司老板,看中了一块地皮,但买地和开发楼盘需要100亿。为了筹集资金,如果他选择去银行直接贷款,一方面老王必须出具各种繁杂的资质证明,另一方面银行贷出这100亿也需扣除相应的风险资本。最重要的是,有成千上万个老王都有巨大贷款需求。商业银行受75%存贷比红线监管,贷款总规模受限。

既然走正规的渠道这么复杂,怎么办呢?“银信合作”应运而生,即信托公司设立一只信托计划,向老王发放贷款,然后银行理财资金去购买信托计划。说到底,钱来自银行,但并未直接贷给老王,而是以信托为通道“曲线放贷”。

在这里,我们要划出两个重点:非标与通道。

通俗来说,非标更像是私人合约,甲方出资乙方借钱,期限、利息、抵押物等细则均由甲乙两方协议,并无统一标准,只要双方合法自愿即可。相比于标准化的融资渠道,如银行贷款、债券融资等,非标准化债权的监管约束少、信息非公开、高度定制。

事实证明,在4万亿的刺激下,大量的非标资金最终流向了房地产、地方融资平台以及钢铁等“两高一剩”行业。

那么,银行的资金是如何出去的呢?借助通道,即银行曲线贷款的载体。2012年前,“银信合作”是银行通道业务的最主要模式。但在银监会强监管下,银信模式受到约束。

转折点同样也发生在2012年。当年,证监会召开了一场高规格的证券公司创新发展大会,放宽券商与基金子公司业务限制。

此后,通道业务的受托人逐步从信托扩展至券商、基金子公司,保险,甚至新兴的有限合伙私募基金,但委托方都是银行资金。

打开通道业务的潘多拉盒子:银信合作

回到2007年,中国信托业正经历第六次清理整顿。以此作为分水岭,07年以前为信托业早期发展阶段,乱象丛生;07年伴随着《信托公司管理办法》和《信托公司集合资金信托计划管理办法》相继出台,中国信托业正式步入规范发展。前脚整顿,后脚赶上“4万亿”大风口。

更大的利好是,2008年12月银监会印发《银行与信托公司业务合作指引》,这意味着银行理财资金通过信托通道发放贷款这一银信合作模式得到了监管部门的许可。

一方面,商业银行借助信托通道,规避75%存贷比红线,增加投资渠道,将表内资产转移至表外,迅速做大总资产规模;另一方面,信托公司作为纯粹的通道,坐吃牌照红利,几乎不需要任何投入就能净赚通道费用。这种“两全其美”的双赢模式,在监管层的默许下得到进一步发展。

银信合作迈入快车道,信托规模呈爆发式增长。数据显示,2007年中国信托业的资管规模仅0.95万亿。从2008年到2012年,分别增长至1.22万亿、2.02万亿、3.04万亿、4.81万亿、7.47万亿,实现了五年增长近七倍。

急剧膨胀的银信合作背后潜藏着巨大隐患。站在监管的角度,通道业务绕开了信贷政策限制,将表内业务转移到表外规避监管,累积风险。银行借助信托通道曲线贷款,终于成功引起了监管层的注意。

到2010年年底,4万亿的投资计划基本收尾。与此同时,银监会接连出台政策,要求银信理财合作由表外转向表内,且计提拨备。

按照《关于规范银信理财合作业务有关事项的通知》规定,融资类业务余额占银信理财合作业务余额的比例不得高于30%;按照150%的拨备覆盖率要求计提拨备,同时大型银行应按照11.5%、中小银行按照10%的资本充足率要求计提资本。2011年,银监会出台具体转表要求。

从银行的角度来说,如果严格执行监管文件,将存量银信合作纳入表内,那么银行的资本充足率、拨备覆盖率等各项监管指标将有极大压力。很显然,银信非标通道成本大大增加。银信合作的融资模式逐渐降温。

“非标”与“标”

创新与监管,永远就像一场“猫鼠游戏”。资本逐利,银监会这边按下葫芦,金融交易所就在那边浮起了瓢。

由于银信模式自2010年起遭遇严监管,差不多在同时期,北京金融资产交易所有限公司(简称北金所)在一行三会推动下于当年5月揭牌运营。作为中国银行(4.690, 0.01, 0.21%)间市场交易商协会的指定交易平台,北金所扮演了非标资产流转平台的角色。

2010年信托通道收窄后,委托债权模式逐渐兴起。简单来说,企业把信贷需求作为产品去到金融资产交易所进行挂牌,银行作为投资方去金交所摘牌,通过金融资产交易所将钱划给客户。究其根本,除了通道不同,银行仍然是借助金交所实现了变相贷款,资金流向非标资产,新瓶装旧酒。

继北金所之后,全国各地陆续组建了多家金融资产交易所。2011、2012年国务院相继下文清理整顿各类交易场所,保留了北京、天津、重庆金融资产交易所等共8家金融资产交易所。银行信贷出表的小火苗再度燃起,银监会果决再出手。

2013年3月,银监会下发《关于规范商业银行理财业务投资运作有关问题的通知》,即业内俗称的“8号文”。通知首次对“非标准化债权资产”明确定义:“指未在银行间市场证券交易所市场交易的债权性资产,包括但不限于信贷资产、信托贷款、委托债权、承兑汇票、信用证、应收账款、各类受(收)益权、带回购条款的股权型融资等”。此外,通知还规定:非标配置上限为理财产品余额的35%与上一年度审计报告披露总资产的4%间孰低者。

8号文首次明确“非标准化债权”的概念,并限制了非标配置规模。从2013年起,银行理财中非标资产占比逐渐下降,标准化资产上升。另一方面,从实际操作来讲,北金所的债权融资计划仍存争议。

证监会神助攻:券商+基金子公司接棒通道业务

梳理时间轴,信托通道业务与非标投资兴起于“4万亿”, 规模井喷后遭到银监会严厉整治。但到了2012年,证监会“神助攻”出台一系列法规,放开投资范围,券商与基金子公司接棒扛起通道业务大旗。

“当前我国证券行业的金融创新迎来了历史最好时期。”2012年5月,证监会领导在券商创新大会上如是表示。作为配套政策,当年证监会相继颁布《证券公司客户资产管理业务管理办法》《证券公司集合资产管理业务实施细则》和《证券公司定向资产管理业务实施细则》,最大限度放宽行业管制,拓宽投资范围。

以券商创新大会为分水岭,中国证券业从此迎来黄金发展期。一方面是监管政策的全面松绑,另一方面是银行资金的出表需求。天雷勾地火,银证与银基合作模式应运而生。

银行通过券商、基金、信托等通道将资金出表,实现曲线放贷。中间环节层层嵌套,不仅规避监管加大杠杆,最终资金投放到实体企业手中时融资成本已变得畸高。

在负债端,银行以低成本从同业业务中获取资金;但在资产端,银行却借助通道和期限错配的方式提高收益率。对券商与基金公司而言,通道业务几乎不需要主动管理能力,不承担责任和风险,但与之对应的是能坐收通道费和迅速做大规模。

2012年以前,券商的资管规模几乎为零,此后便以“大跃进”的方式迅猛爆发。以通道为主的定向资管计划规模从2011年的 1305 亿暴增至 2012 年的 1.68 万亿 ,涨幅逾 10 倍。五年时间,券商资管整体规模从近似0暴涨至17万亿余元。

强监管下的通道与非标

残暴的欢愉终将以残暴结束。

要问谁是这市场上最大的金主,答案无疑是银行。非标的本质是银行表外信贷,但信托、券商、基金子公司等机构广泛参与在内,构成了各式各样的通道,形成了非传统信贷渠道。

在大资管混战时代,银行出钱,信托、券商、基金子公司出通道,大家躺着赚钱,其乐融融。但实体融资成本明显增加,中间层层嵌套加大杠杆,风险也潜移默化累积下来。自2015年“股灾”以来,强监管便成为主基调,去杠杆与去通道也成了重点整治对象。

2017年11月底,随着资管新规指导意见的出台,监管套利的时代也落下帷幕。

央行在答记者问中表示,截至2016年末,中国金融机构资管规模高达102.1万亿元。其中,银行表内与表外理财产品分别为 5.9万亿元、23.1万亿元;信托为17.5万亿元;公募、私募、证券公司、基金及其子公司规模分别为9.2万亿元、10.2万亿元、17.6万亿元、16.9万亿元;保险为1.7万亿元。通道盘根交错,杆杠狂欢起舞,非标资金池愈来越大。在这巨量的资管规模背后,究竟有多少是靠通道业务支撑起来的?

资管行业要回归本源,机构靠通道做大规模的时代将一去不复返,主动管理能力强的机构势必乘势脱颖而出。非标禁止期限错配,没了通道的助力,又能有多大的生存空间?尽管非标的定义、估值与转标方法存在巨大分歧,市场上不少人士仍提议切莫“一刀切”。

但也有人说,通道已死,非标大限将至。毕竟,残暴的欢愉终将以残暴结束。

非标的出路究竟在何处?新浪金融将在后续《把脉大资管》系列文章中推出深度分析。