103亿外资撤离 全球股市大跌 A股也到了撤退的时刻?

摘要 3月25日在上周五美股大跌之后,A股也迎来了下跌。A股三大股指25日全线走弱,沪指收盘大跌1.97%、深成指大跌1.80%、创业板指下跌1.48%。两市合计成交8194亿元,行业板块涨少跌多,银行、保险、券商、信托等大金融板块大跌,军工板块逆市掀涨停潮。那么除了美股大跌带动之外,还有什么因素引

3月25日在上周五美股大跌之后,A股也迎来了下跌。

A股三大股指25日全线走弱,沪指收盘大跌1.97%、深成指大跌1.80%、创业板指下跌1.48%。两市合计成交8194亿元,行业板块涨少跌多,银行、保险、券商、信托等大金融板块大跌,军工板块逆市掀涨停潮。

那么除了美股大跌带动之外,还有什么因素引发了A股大跌?更重要的是,还会跌吗?

A股大跌元凶之一:美债收益倒挂,美股暴跌

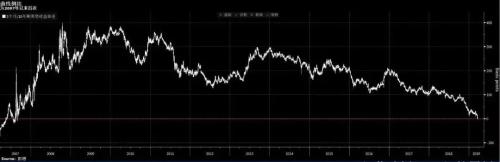

2019年3月22日,关键的3个月、10年期美债收益率自2007年7月以来再次出现倒挂。

国债收益率倒挂什么意思?简单解释一下:

在金融市场中,国债收益率基本等同于基准利率。

而短期国债收益率高于长期国债不可持续,出现这种情况或者是短期的高利率抑制了经济增长,或者经济长期增长的潜力难以支撑短期的高利率。

更重要的是,长期利率走低代表投资者对经济长期增长较为悲观,而短期利率走高,将对当下经济产生负面影响。

事实也是如此,根据历史数据显示,美债收益率倒挂往往领先于经济衰退和股市调整,是十分可靠的经济衰退预警指标。

美国是全球经济的领头羊,美债收益率倒挂的情况一出,美股乃至全球股市就都被吓趴下了!

3月22日,标普500指数下跌1.90%,创2019年1月份以来最大单日跌幅;道琼斯工业平均指数跌幅1.77%,纳斯达克综合指数重挫2.50%,欧洲股市当日也全线下跌。

A股以及亚太股市因为不在交易时间之内,所以暂时躲过一劫,但事实证明,真的只是暂时躲过一劫!

今天A股市也掉头向下,三大股指全线暴跌,上证指数暴跌1.97%,深证成指大跌1.8%,创业板指跌1.48%。

A股这一跌,也成功地带垮了其它的亚洲小伙伴,日经指数低开低走,收盘下跌3.01%,创年内最大单日跌幅;韩国、台湾、香港等重要股市的股指皆跌幅较大。

全球股市都跪了,A股自然也就遵循了的自己一贯跟涨不跟跌的原则,也往下去了。

A股大跌元凶之二:“聪明钱”跑了

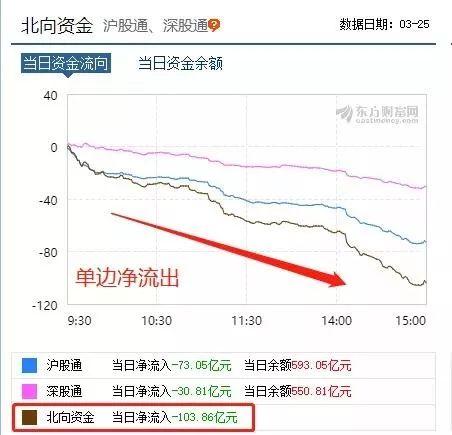

有A股市场“聪明钱”之称的北上资金今天疯狂出逃!

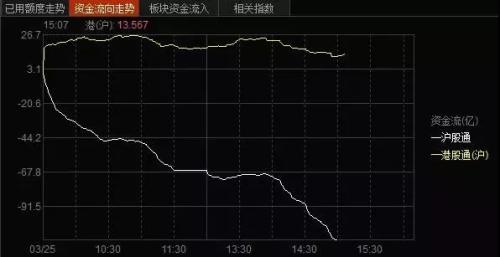

北上资金今日单边净流出,净流出金额高达103.86亿元,其中沪股通净流出73.05亿元,深股通净流出30.81亿元。

逾104亿资金的净流出,创出了历史以来的次高金额,仅次于2015年7月6日股灾之时,北上资金单日净流出134亿元。

更重要的是,如果你今天仔细观察盘面就会发现,北上资金从开盘的那一刻起就选择了一种毫不恋战的策略。

这一点,在今天北向资金流势的走向上面异常明显,直线向下,连一点点反弹的迹象都不曾出现。

可以看得出来,今天北上资金的核心目标只有一个——卖,最快的速度卖出去!

出现这种情况,只有两种可能:

1、急等着用钱(不可能)

2、不看好这个市场,要不惜代价把钱撤出

不过,不管是哪一个原因,最后都只有一个结果,北上资金很有可能将继续流出A股,而北上资金的走势是很多A股投资者的参考指标,现在“聪明钱”跑了,这部分投资者势必会更加谨慎!

A股大跌元凶之三:股市“见顶”迹象初现

几天前,基金市场迎来了久违的躁动,新成立的睿远基金发行的首只公募产品睿远成长价值混合受到热捧,认购规模超过700亿,远远超过募集规模60亿的上限。

甚至有用户一次性申购了10亿元:

在公募基金历史上,爆款基金层出不穷,但是有一个规律却似乎从没变过。

那就是爆款基金通常出现在大盘见顶之前。

比如说,2018年1月16日,兴全基金发行首只创新型2年封闭期基金兴全合宜,募集资金超过300亿元,因认购场面异常火爆,遭监管层紧急叫停。

但短短7个交易日后,A股于1月29日见顶3587点,自此开启了2018年惨烈的熊市,年内沪指最大跌幅超30%。而年初发行的兴全合宜基金净值一度跌至0.767元,截止2019年3月21日,其净值仍未回到1元。

据统计,在2007年和2015年牛市16只首日募集资金破百亿的爆款基金中有7只是在2006年末和2007年发行的,除了嘉实策略增长是在牛市见顶前10个月发行,2007年多只爆款基金都是在股市见顶前2-3月内发行,被疯抢的QDII基金甚至是刚发行就遭遇了股市大跌。还有3只2015年发行的,都集中6月,和股灾是前后脚。

关于这个道理也很简单,股市涨了,自然会把所有想要赚钱的人吸引过来,不过有些投资者并不敢直接投资股票,于是就选择购买风险相对较小的基金,而认购额越高就代表参与的人越多。

而另一个颠扑不破的道理就是,任何一件事情,等大家都想明白了,行情就差不多快结束了,后来入场的人都是瞎折腾。

因此,爆款基金就像一个矛盾的两个方面:

1、意味着越来越多的资金开始参与股市;

2、所有人都开始进场的时候,这个市场就不行了。

所以,700亿爆款基金的出现自然会吓退一部分经验丰富的投资者,让一部分资金逡巡不前,这也是很正常的。

今天的股市,正是在这内忧外患的影响之下,走出了大跌的走势,现在需要考虑的是,还会跌吗?

A股接下来怎么走?

综合前面多个因素,融哥认为,接下来,股市震荡调整的可能性要大于继续快速上涨的可能性。

不过,对于股市的长期观点,融哥中长期仍看好2019走牛,本次可能到来的调整,不过是一次“倒春寒”!

原因也很简单:

首先,宏观环境方面,“去杠杆”趋于尾声,中美贸易摩擦开始缓解。

经济基本面方面,相对宽松的货币政策,以及对中小企业的额外扶持为国内经济的复苏提供了较好的环境,最为悲观的预期都已经在去年得到了充分的消化。

其次从驱动因子来看,本轮行情得益于中央对资本市场定位的提高,包括科创板的建立、提升资本市场对实体融资的服务能力等。

其实抛开上面冠冕堂皇的因素,融哥其实就想说一句,从目前管理层的一系列动作和速度来看,科创板之重重于泰山,在天朝,ZZ逻辑优先于其它各种逻辑,而目前资本市场最重要的逻辑就是要让科创板平稳落地,没有一个健康向上的资本市场,如何能够迎接科创板降临?

想一个最简单的问题,如果在科创板走上正轨之前,股市就往下走了,甚至说,因为股市向下运行,结果导致科创板落地出现了问题,这是想扫谁的面子?谁能够承担起这个后果?

这是一个必须要完成的任务,其实也是本轮上涨的逻辑,目前这个逻辑还没有改变,也就是说上涨的逻辑还没有改变,股市大跌甚至连续暴跌是不能被容忍的,至少目前还不能!