领先大盘24.8%,熊市中这类基金表现最抢眼,赚钱行情还将继续!

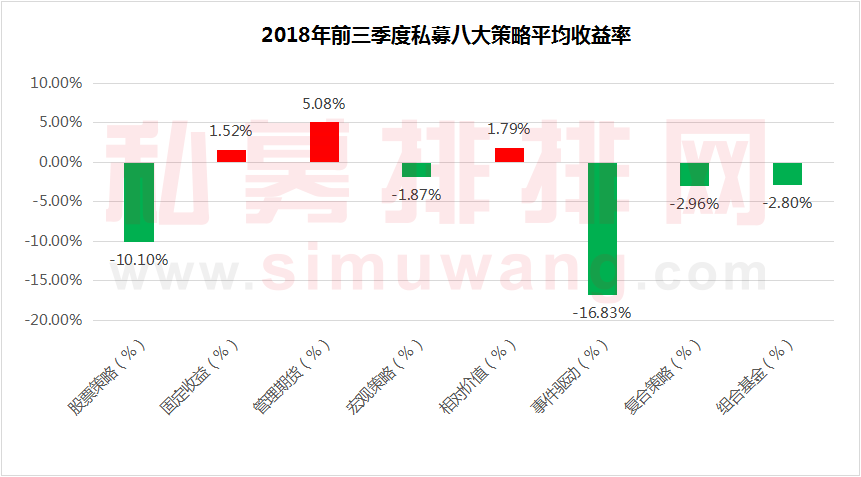

摘要 今年以来股票市场表现低迷,截至10月22日,上证指数下跌19.72%,沪深300指数下跌18.87%。弱势行情下权益类基金净值出现大幅回撤,管理期货策略基金却凭借5.08%的平均收益逆市夺冠。近期前三季度私募业绩数据出炉,据私募排排网最新数据显示,截至9月底,管理期货策略平均收益率为5.08%,居于

今年以来股票市场表现低迷,截至10月22日,上证指数下跌19.72%,沪深300指数下跌18.87%。弱势行情下权益类基金净值出现大幅回撤,管理期货策略基金却凭借5.08%的平均收益逆市夺冠。

近期前三季度私募业绩数据出炉,据私募排排网最新数据显示,截至9月底,管理期货策略平均收益率为5.08%,居于八大策略首位。值得注意的是,八大策略中其他策略中,相对价值、固定收益、宏观策略、组合基金、复合策略今年以来平均收益分别为1.79%、1.52%、-1.87%、-2.80%、-2.96%。受股市低迷与定增市场惨淡影响,股票策略与事件驱动策略跌幅超过10%,分别录得-10.10%和-16.83%。

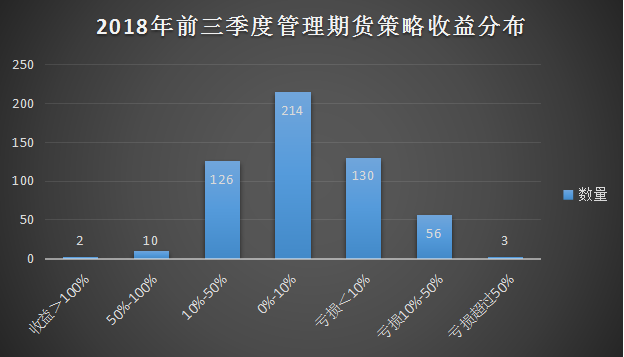

商品市场的获利,也让今年以来管理期货策略私募获利颇丰。据私募排排网数据中心统计,2018年1-9月纳入统计排名且成立时间满9个月的基金组管理期货策略产品共有541只。其中多达352只产品获得正收益,占比65.06%。从收益区间来看,收益在50%以上的产品有12只,最高收益162.82%;126只产品收益率在10%以上。反观负收益,175只产品收益在-1%以下,有59只收益在-10%以下,最大亏损-87.56%。

根据世界交易所联合会(WFE)统计数据显示,2017年上海期货交易所在世界十大商品交易所中成交量排名第一,大连商品交易所排名第三,郑州商品交易所排名第四。今年以来,期货和期权投资机会也颇多,上半年中国商品期货成交量高达14亿手,全球占比48%。

就管理期货策略为何在2018年能取得如此亮眼收益,商品市场能否支持未来期货策略再上台阶,私募排排网还采访了雷根基金、千象资产、厚石天成总经理侯延军、品今资产副总经理刘晓冬、双隆投资总经理马俊。

商品市场波动加大,期货策略多空获利

对于如何看待管理期货策略今年以来取得的收益,千象资产在接受私募排排网采访时表示,2018年第三季度商品市场多个板块出现大幅趋势行情,其中,黑色板块比如焦炭、化工板块比如PTA等均出现大幅上涨,从而为管理人带来大部分盈利。

对于管理期货策略今年取得较好收益的原因,雷根基金认为来自两方面。绝对收益上,今年商品市场和金融市场的波动性都较去年有明显的扩大,尤其是工业品,像黑色板块和化工板块,前三季度都是趋势性和波动特性比较好,比较适合期货策略盈利。股票市场今年以来行情较弱,但因为期货可以做空,相应的股指期货做空也能提供较好的收益。另一方面,在大类资产中,股票市场今年以来整体较弱,债券市场牛市也是进三退二,且波动率不大,这两大类市场从交易的角度来说难以取得较好的收益,这也是期货类策略相对收益排名靠前的原因。

品今资产副总经理刘晓冬在接受私募排排网时表示,今年管理期货策略收益率普遍高于其它策略的主要原因是,股票市场的持续下跌使得股票多头等相关策略出现一定程度的净值回撤,加之期货投资可以在各期货品种上不断做多、做空,从而使今年管理期货类私募基金的业绩相较于其它策略更有优势。刘晓冬还提出,但今年对于期货投资来说并不算是大年,特别是对于从事中长期趋势跟踪策略的期货投资机构,更难以在今年的市场环境下获得高额收益。

双隆投资总经理马俊向私募排排网介绍,管理期货策略主要与市场波动率相关。今年金融市场两个显著特点分别是全球市场联动性显著增强,相互影响;波动率显著增大,有利于管理期货策略。历史上管理期货策略主要头寸集中于股指期货,策略表现与股指期货波动率相关性较高,当前主要头寸应为商品期货。由于本年度本地定价板块黑色和化工有强力环保政策的支撑,农产品中部分品种受贸易战影响。总体商品期货波动率处于较高水平,使得管理期货策略收益亮眼。

盈利空间可观,2019或迎CTA策略大年

今年有不少期货策略产品上榜,对于商品市场能否支持未来期货策略再上台阶,私募意见不一。

千象资产预计后续商品市场行情将以宽幅震荡为主,理由是在结束了前一季度的大上涨行情后,各品种均在高位反转,进入了比较明显的下跌行情。另外虽然央行宣布降准1个百分点,但是千象资产对宏观经济形势的预计依旧偏空。

刘晓冬分析,从2016年底开始,商品期货市场进入横盘震荡阶段,至今已有两年。在过去的两年里,期货投资收益率低于历史平均水平。而在期货品种低波动率时间过长的前提下,很容易因为宏观经济、国际局势等原因带来波动性的陡增。刘晓冬预计2019年很可能进入期货策略大年,管理期货类私募基金收益率将进一步提升。

马俊分析,在过去较长一段时间内主要本地定价商品品种在环保政策的影响下主要由供给端进行定价,需求端相对稳定。未来随着供给侧改革政策边际影响减弱,以及经济下行压力增大后出台的托底政策,需求端的影响可能增强。本地定价品种在高位调整后可能出现回落,波动率仍将维持较高水平。因此,未来管理期货策略仍是值得期待的。

雷根基金则认为未来一到两年,期货市场仍将会有比较好的收益,主要原因有两个方面。第一,从市场的波动率角度,期货市场今年的波动率虽然较去年有了明显的提升,但相对于历史年份平均波动率并不是很大,尤其是农产品。 从波动率的均值回归角度和历史经验来看,目前市场的波动率仍然有望保持和扩大,为交易盈利提供了条件。 第二,从商品市场的绝对价格来说,很多商品,尤其是工业品,黑色领域螺纹、焦炭等目前都处在历史高位附近,无论从经济运行的特征还是大类资产轮动的角度,大宗商品的价格都有向下调整的需求,目前的高价有很大调整空间,这些都为未来较长时间内商品市场的交易盈利提供了良好机会。

侯延军介绍,目前无论是国际还是国内,市场主流的商品期货策略是趋势跟踪策略,而趋势跟踪策略最终也要等待趋势的出现。近几个月商品期货明显活跃,从苹果到原油到焦炭到甲醇纷纷异动。单从技术分析来看,文华商品指数在近期再次突破自2016双十一行成的多次高点,并完成了回踩,市场交投活跃。如果本次突破成功,就有可能完成近两年六七次突破未果的真突破,那么一波较大级别的趋势行情可能降临。

投资小贴士:

CTA(Commodity Trading Advisor)又称管理期货策略,是专门投资于期货和期权市场的交易策略。因为期货市场可以灵活做多或做空、提供T+0交易机制、使用保证金杠杆交易,并且金融期货和商品期货合约众多,各板块内部合约关联性比较大,所以通常以趋势跟踪和对冲套利两类策略为主。