投资神话——资本市场的鼎盛传奇(下)

摘要 在讲结果、讲收益的资本市场上,大佬永远都会有的。但是要谈对资本市场的影响之大,创造成就之巨,莫过于下面三位投资传奇了。8.“金融巨鳄”乔治·索罗斯经典名言:“炒股就像动物世界的森林法则,专门攻击弱者,这种做法往往能够百发百中”说乔治·索罗斯是金融界的怪才奇才并不为过,他在国际金融界掀起的索罗斯旋风几

在讲结果、讲收益的资本市场上,大佬永远都会有的。但是要谈对资本市场的影响之大,创造成就之巨,莫过于下面三位投资传奇了。

8. “金融巨鳄”乔治·索罗斯

经典名言:“炒股就像动物世界的森林法则,专门攻击弱者,这种做法往往能够百发百中”

说乔治·索罗斯是金融界的怪才奇才并不为过,他在国际金融界掀起的索罗斯旋风几乎席卷世界各地。从古老的英格兰银行,南美洲的墨西哥,到东南亚新兴的工业国,甚至连经济巨兽日本,都未能幸免在索罗斯旋风中。

1944年,纳粹开始对索罗斯家乡大肆侵略,索罗斯的幸福童年就宣告结束了,随即而来的是全家的逃亡生涯。靠着父亲的精明和坚强,他们一家终于躲过了那场劫难。后来索罗斯回忆说,那是他生活中最快乐的一段时光,他从生死危难中学会了生存的技巧,其中的两条经验对他此后的投资生涯很有帮助,第一是不要害怕冒险,第二是冒险时不要押上全部家当。

成年之后,信奉“弱肉强食”投资理念的索罗斯,开创了自己的核心投资理论“反身性理论”。他认为所有人的世界观,都可能有缺陷,也即是说,“流行的观点可能是错的”,金融市场上的流行观点,会不断强化某个趋势,当这个趋势被加速到看起来可以无限循环的时候,就是趋势可能发生逆转的时候,因为这时只要有一个环节发生变化,就会产生剧烈的震荡。

这就相当于国内2015年因为“融资融券”业务推出后,大量的融资客和杠杆资金进入股市,产生了资金的放大效应和赚钱效应,赚钱后的投资者可以继续加大杠杆,继续赚钱,这种“资金牛”似乎可以无限正循环,但是当监管部门发现杠杆资金太多影响了金融安全后,就会造成罕见的连续下跌甚至连续跌停的场景,这就是反身性作用的体现。

这种认为观点都可能是错的思想,首先让索罗斯的思想有了别人不具备的灵活性和适应性,对投资而言,他的审时度势要比一般人灵敏的多。利用各国资本市场上“流行的观点”,索罗斯率领其量子基金挑战各国央行,如同一条“巨鳄”在金融市场上翻江倒海,刮去了许多国家的财富。

1985年索罗斯和他的量子基金第一次做空美元,“广场协议”之后美元贬值,盈利2.3亿美元,1992年狙击英镑,索罗斯在此次英镑危机中获取了逾十亿美元的暴利。在英镑危机爆发的5年后,索罗斯将他的目标锁定在了东南亚,掀起亚洲金融危机,入账百亿。

20世纪60年代到90年代,量子基金的平均年化收益率为32%,一位投资者如果在1969年投资1000美元,到2000年他就能拿到400万美元。其中1970-80十年间,量子基金年平均回报率更是高达142.6%。

9. “技术分析大师”威廉·江恩

经典名言:“不可贪低而买入,也不可因价高而抛空,一切要服从趋势。”

投资市场上除了我们常见的价值投资以外,还有一种以技巧方法而著称的技术分析法。例如A股市场上常见的量、比、价、线分析,波动法则,周期理论、江恩角度线、等等皆出自威廉·江恩的理论。

1906年,27岁的江恩才开始接触证券经纪人业务,在此期间,他既为客户交易,也帮自己买卖。久而久之,江恩发现股票波动中股价运动方式不是杂乱无章的,而是可以预测的。每一种股票都拥有一个独特的波动率,它主宰着市场价位的升跌。他还认为,时间是决定市场走势的最重要因素,历史确实重复发生,你了解过去,便可以预测将来。正如圣经所说:“阳光之下没有新的东西。”

于是江恩开始运用天文学、数学、几何学、周期学等方面的知识创立了独特的技术分析理论。在他的理论中,时间周期是第一位的,其次是比例关系,再次才是形态。

1909年,是威廉·江恩声名鹊起的一年,这一年夏天,江恩预测9月小麦期权将会到达1.20美元,但是到了9月30日中午,小麦期权的价格仍然在1.08美元以下徘徊,而江恩则坚持自己的判断,直到收盘前最后一个小时,小麦期权的价格快速冲上1.20美元。

这次预期让江恩得到了前所未有的关注,于是在当年10月,在《股票行情与投资文摘》众多编辑的监测之下,江恩做出了令人传扬至今的一系列交易,他在25个交易日中,共进行了286次买卖,其中264获利,22次亏损,正确率高达92.3%。

10. “股神”沃伦·巴菲特

经典名言:“在别人贪婪的时候恐惧,在别人恐惧的时候贪婪。”

投资界的风流人物层出不穷,但举世公认的“股神”恐怕也只有沃伦·巴菲特了,一位凭借高超的投资智慧登上过世界首富的投资人,当代最优秀的价值投资者。

1941年,刚刚跨入11周岁的巴菲特便对股票产生了浓厚的兴趣,并购买了平生第一只股票。20岁那年,巴菲特拜师于著名投资学理论学家本杰明·格雷厄姆门下,格雷厄姆主张通过分析企业的赢利情况、资产情况及未来前景等因素来评价股票,他传授给巴菲特丰富的知识和诀窍。

随后巴菲特更是将价值投资发扬光大,他做投资有四项准则。

1. 谨慎、稳健的投资。巴菲特投资和普通股民不一样,普通的股民看了一些报纸杂志,或者听一些股评就可能购买股票,由决策到购买仅仅需要几分钟。而巴菲特买入一家公司的股票以前,会尽可能的搜集相关信息,各方面深入的了解,仔细分析后才会做出投资决策。

2. 宁要模糊的正确,不要精确的错误。主要是分析公司的长期发展前景,不要陷入财务分析的泥潭,今天的财务报表好坏不能决定明天的运营,一定要集中精力分析公司长期发展前景。

3. 采用集中投资的策略。尽可能投资自己熟悉的、有把握的、长期发展前景良好的优秀企业。你不一定能做到对每一家公司都了若指掌,反之投资自己最熟悉的、最有把握的公司,才可能将风险减至最低。

4. 以企业经营者角度,长期持有公司股票。投资优秀的企业,和优秀公司一起成长,通过分析公司年复一年的利润增长赚取投资收益,避免频繁买卖带来的巨大手续费和税收支出,可以获得稳定、丰厚的回报。

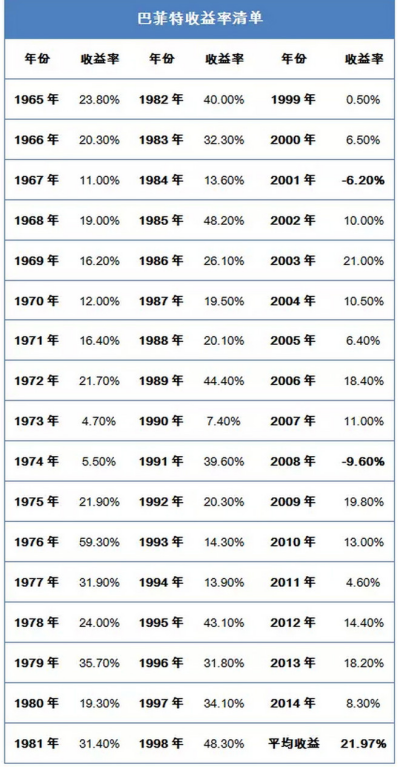

从1965年至今的50年中,巴菲特能保持每年年平均收益达到21.97%,所管理的伯克希尔的股价从11美元上涨了2.05万倍。如果你在50年前,在股价11美元时,花11万买了1万股伯克希尔的股票,到2014年底,市值会超过22.6亿美元。

巴菲特耳熟能详的投资案例就有美国运通、可口可乐、IBM和富国银行,其他投资成功的案例更是算不胜数,小木昆在这里就不一一列举了,就在下表中感受“股神”的实力吧。