基金经理老鼠仓,说好保本变巨亏,买基金被坑请到【基金曝光台】!信用卡无故遭盗刷,银行存款变保险,理财被骗请猛戳【金融曝光台】!

|

本报记者 赵娜 北京报道

导读

随着政府引导基金以及诸多上市公司等涉足股权投资领域,2016年PE行业呈现崭新的格局。人民币基金的“激进”崛起已是必然,但不会把美元基金彻底挤出去。周炜认为,“未来将是双分天下。”

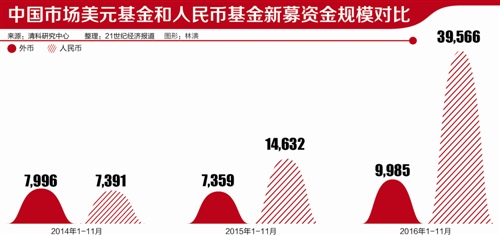

2016年前11个月,中国创投市场的美元基金和人民币基金募集同比双升,但美元基金的增幅远不及人民币基金。

清科研究中心的数据显示,2016年前11月,中国创投市场在募集数量方面,人民币基金仍然比较活跃,共新募集完成566只基金,约占全部新募集基金数量的93.4%;外币基金仅募集完成40只,占比仅为6.6%。新募基金中,外币基金募资金额639.89亿元(约合99.85亿美元),占比20.2%;人民币基金募资金额2749.65亿元(约合395.66亿美元),占79.8%。

“当前以美元资金为代表的外币资金对美元基金的投资处于低谷期,很多资金持观望的态度。甚至可以说,这是德同资本2000年创立以来,经历的(美元基金募集的)最低谷时期。”德同资本创始合伙人邵俊向21世纪经济报道记者表示。

“今天是2009年以来VC行业最差的融资环境。特别我们作为一个first time fund,融资难度远远超过一个第二期、第三期、第四期的基金。某种意义上,我们是从零开始,比创业企业融资更难————因为没有领投方。每个人都问谁已经投你了,(基金的创始合伙人)需要‘攒局’。”一位在2016年完成首期美元基金募集的基金合伙人告诉21世纪经济报道记者。

全球基金“单飞”潮持续

2016年,VC行业的裂变仍在持续。与2015年离职创办新机构的多为一线投资机构的中坚力量不同,2016年“出走”的主角有相当一部分是全球基金中国团队的当家人。有投资人感叹说:“时代变了,时代变了”。

这一年,原高原资本董事总经理涂鸿川、光速安振创投基金联合创始人兼董事总经理曹大容、原NEA中国董事总经理蒋晓冬为代表的全球基金在华业务负责人,正式宣布建立团队、打造新的投资品牌。

2016年4月,涂鸿川创立的沸点资本开始进行一期美元基金和一期人民币基金的募集工作,两只基金的规模分别为1.5亿美元和5亿元人民币。

2016年6月,曹大容发表公开信,称在继续作为董事总经理管理光速安振两期基金投资业务和被投项目的同时,创办雲九资本,关注早期TMT,特别是互联网消费和企业服务领域的投资。

2016年11月,蒋晓冬创办的长岭资本宣布完成首期1.25美元的资金募集,用于投资国内技术驱动的健康服务和消费服务领域的早期公司。

也有全球基金的中国团队承接全球品牌,以中国基金的方式在华独立运营。如,2016年10月,红点创投宣布成立首只中国基金,并完成总计1.8亿美元的首期基金募集。新基金由红点创投中国团队独立运营,红点中国团队将永久拥有“红点”在中国的品牌。

“第一,如果还是继续让美国的合伙人参与中国市场的决策的话,会出问题;第二,毫无疑问,人民币的时间点已经开始了。”谈及离开供职多年的外资基金的原因,有受访者向21世纪经济报道记者表示。

对于更多中坚力量投资人的“出走”,邵俊接受21世纪经济报道记者采访时分析:“当一个机构过分庞大,激励机制可能没法真正做到公平或者面面俱到,这时一些新的团队出来在擅长的细分领域做投资,这是VC行业本身正在发生的裂变。VC也在创业,这是一个好的现象,应该鼓励。”

人民币基金崛起

2016年,一些一直以来主要管理美元基金的投资机构,或开始了首只人民币基金的募集,或大幅提高了人民币基金的管理规模。

2016年6月,光速中国(LightspeedChina Partners)宣布,正在筹备首只人民币基金。光速中国团队此前独立募集并管理的基金包括规模为1.68亿美元的光速安振中国一号基金和规模为2.6亿美元的光速安振中国二号基金。

从仅管理美元基金到跨入美元、人民币双币基金,光速中国“旨在更加多元、充分地支持中国优秀的创业者”。光速中国团队在新闻稿中表示,将在资本市场层面,保持人民币和美元的灵活性,打通中、美资本市场双通道。

2016年9月,创新工场宣布完成规模为25亿元的第二期人民币基金和规模为3亿美元的第三期美元基金的募集。此前创新工场的第一期人民币基金、第一期美元基金和第二期美元基金的管理规模分别为3亿元(2012年2月完成募集)、1.8亿美元(2011年8月完成募集)、2.75亿美元(2012年10月完成募集)。

创新工场创始人、董事长李开复在新基金完成募集时表示,创新工场的美元基金会充分关注那些回报潜力巨大同时也更适合在境外退出、具有全球化发展潜力的国内外优质项目,而人民币基金则会更多关注具本土化色彩的项目。

在投资人周炜看来:“未来将是双分天下。人民币基金的崛起已经是必然,但也不会出现说人民币基金把美元基金彻底挤出去。比如,公司在中国、业务在全世界做的企业,更合适拿美元基金的投资做境外结构。”

2016年9月,谱润投资发起设立了旗下第一只美元基金,规模为4亿美元。谱润投资董事长周林林向21世纪经济报道记者表示:“美元基金在帮助中国企业进行海外并购上具有优势,基金周期比人民币基金要长许多,资本稳定性高。同时,美元基金在海外可以做杠杆配置,这一点人民币基金很难做到。”

邵俊指出,虽然美元基金的募集处于“冬天”,但美元LP的机构化程度很高,仍有非常大的意义和重要性。“特别是最近的外管政策,可能会对未来参与跨境投资和并购的资金进行限制,这势必带来美元基金比例的提高。所以不能短期地看问题。”(编辑 林坤)

进入【新浪财经股吧】讨论